Правильный порядок списания основных средств – проводки, пример и документальное оформление

Имущество предприятия, в частности основные средства (далее по тексту ОС), могут списываться с учета компании по различным причинам. Бывает, они банально приходят в непригодность, или руководитель решает их продать либо подарить.

Имущество предприятия, в частности основные средства (далее по тексту ОС), могут списываться с учета компании по различным причинам. Бывает, они банально приходят в непригодность, или руководитель решает их продать либо подарить.

В настоящей статье подробно разберемся, как происходит процедура списания ОС, какие для этого необходимы документы, и какие проводки сделает сотрудник бухгалтерии, чтобы списать остаточную стоимость основного средства.

| Выдержка из документа |

|---|

| «перемещение объектов основных средств между группами и (или) видами имущества в учреждении отражается следующими проводками: |

| «выбытие объектов основных средств из группы и (или) вида имущества отражается по их первоначальной (балансовой) стоимости по дебету счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» с одновременным отражением по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация» и кредиту счета 040110172 «Доходы от операций с активами»; |

| одновременно принятие инвентарных объектов основных средств на соответствующую группу и (или) вид имущества отражается по их первоначальной (балансовой) стоимости по дебету соответствующих счетов аналитического учета счета 010100000 «Основные средства» и кредиту счета 040110172 «Доходы от операций с активами» с одновременным отражением суммы начисленной амортизации по кредиту соответствующих счетов аналитического учета счета 010400000 «Амортизация» и дебету счета 040110172 «Доходы от операций с активами»;» |

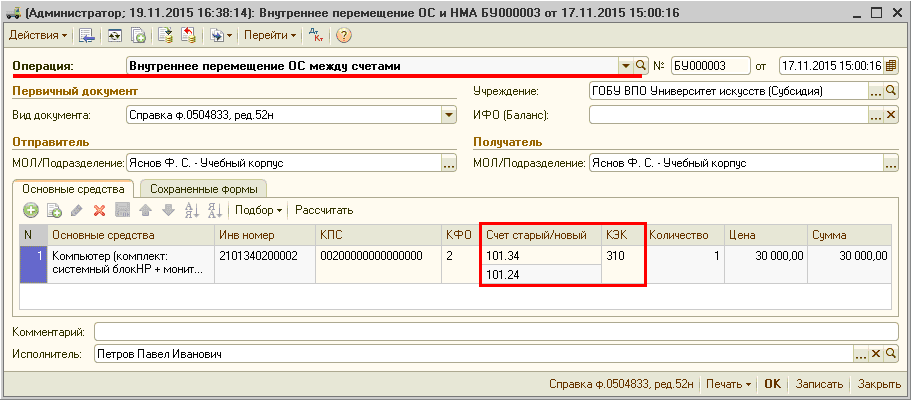

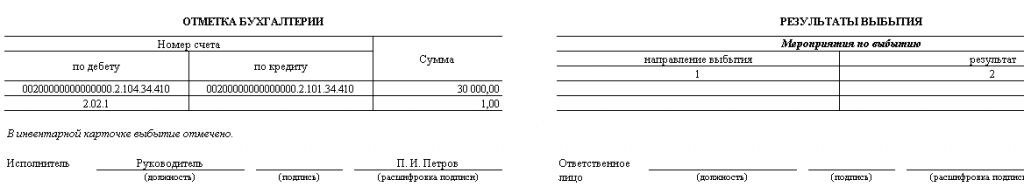

Для отражения в учете данных фактов хозяйственной жизни учреждения в программе «1С:Бухгалтерия государственного учреждения 8» применяется документ Внутреннее перемещение ОС и НМА с операциейВнутреннее перемещение ОС между счетами.

При выборе операции Внутреннее перемещение ОС между счетами в спецификации документа появляется дополнительная колонка Счет новый/старый.

Для каждого объекта в спецификации документа в колонке Счет новый/старый в верхней части соответствующей строки указывается счет, на котором учитывается объект, в нижней части строки следует указать счет, на котором объект должен учитываться (рис. 1).

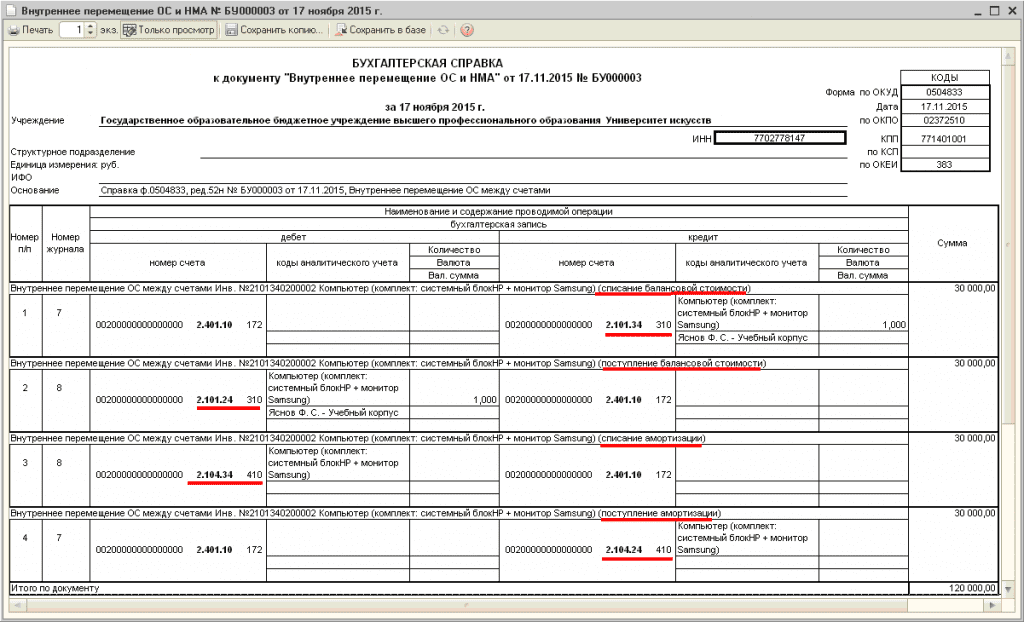

При проведении документа формируются бухгалтерские записи по списанию балансовой стоимости (101.00) и амортизации (104.00) со старого счета и принятию к учету на новые счета в корреспонденции со счетом 401.10.172 «Доходы от операций с активами».

Следует отметить, что списание балансовой стоимости отражается по КОСГУ 310. Это необходимо, чтобы такие внутренние обороты не отражались в Отчете о финансовых результатах деятельности (ф. 0503121) (Отчете о финансовых результатах деятельности учреждения (ф. 0503721)).

Также формируются движения в регистрах События ОС, Состояние и местонахожение ОС.

Согласно пункту 1 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Согласно пункту 7 Инструкции № 157н основанием для отражения в бухгалтерском учете информации об активах и обязательствах, а также операций с ними являются первичные учетные документы.

Первичные учетные документы принимаются к учету, если они составлены по унифицированным формам документов, утвержденным, согласно законодательству Российской Федерации, правовыми актами уполномоченных органов исполнительной власти. Для государственных (муниципальных) учреждений таким правовым актом является приказ Минфина России от 30.03.2015 № 52н. Согласно Методическим указаниям по применению форм первичных учетных документов и формированию регистров бухгалтерского учета (часть 3 Приложения 5 к приказу Минфина России от 30.03.2015 № 52н) для отражения учреждением операций, совершаемых в ходе ведения хозяйственной деятельности, предназначена Бухгалтерская справка (ф. 0504833).

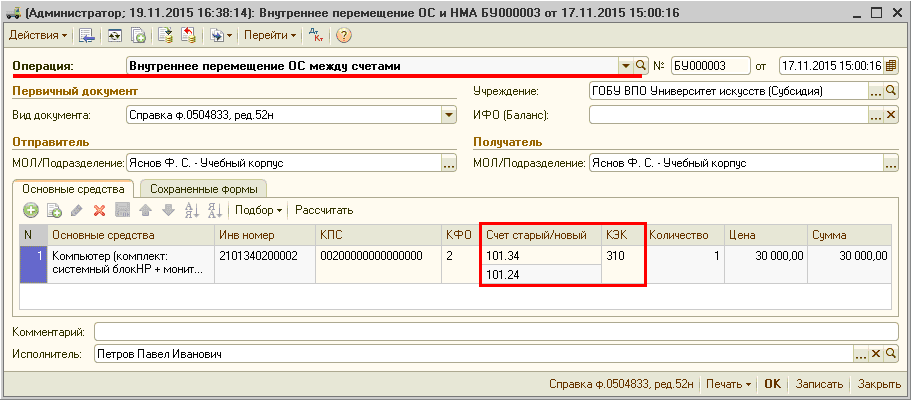

Перемещение объектов основных средств между группами и (или) видами имущества следует оформить Бухгалтерской справкой (ф. 0504833). Приказом Минфина России от 30.03.2015 № 52н в форму 0504833 внесены изменения. Для формирования актуальной формы 0504833 в списке печатных форм кнопки Печать документа Внутреннее перемещение ОС и НМА следует указывать пункт Справка ф.0504833, ред.52н. В Бухгалтерской справке (ф. 0504833) отражаются все бухгалтерские записи, формируемые документом (рис. 2).

Выбытие объектов основных средств, пришедших в негодность

Согласно Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина России от 01.12.2010 № 157н, далее – Инструкция № 157н, бухгалтерскому учету учреждения подлежат активы, обязательства, источники финансирования его деятельности, операции, их изменяющие.

В переводе с латинского activus – действительный, деятельный. Согласно юридическому словарю, активы – любая собственность организации: машины и оборудование, здания, запасы, банковские вклады и инвестиции в ценные бумаги, которую можно обратить в денежные средства.

В активе Баланса главного распорядителя, распорядителя, получателя бюджетных средств, главного администратора, администратора источников финансирования дефицита бюджета, главного администратора, администратора доходов бюджета (ф. 0503130), далее – Баланс (ф. 0503130), отражаются нефинансовые и финансовые активы, в том числе основные средства.

Пунктом 51 Инструкции № 157н установлено, что выбытие объекта основных средств отражается в бухгалтерском учете в случаях:

- принятия решения о списании объекта основных средств по основанию их выбытия помимо воли учреждения — хищения, недостачи, порчи, выявленных при инвентаризации активов; частичной ликвидации (в том числе при выполнении работ по реконструкции, модернизации, дооборудованию); ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях;

- по завершению мероприятий (разборки, демонтажа, уничтожения, утилизации и т.п.), предусмотренных при принятии решения о списании объекта основных средств по иным основаниям, предусмотренным законодательством Российской Федерации, в том числе по основанию морального и физического износа объекта основных средств, нецелесообразности дальнейшего использования объекта основных средств, его непригодности, невозможности или неэффективности его восстановления.

То есть, если объект основных средств износился в процессе эксплуатации, морально устарел, его нельзя списать с учета до завершения демонтажа и (или) утилизации.

При этом объект ОС, не пригодный для дальнейшей эксплуатации, уже не является активом и, следовательно, его неправомерно отражать в активе Баланса (ф. 0503130).

Для решения данной правовой коллизии приказом Минфина России от 17.08.2015 №127н внесены изменения в Инструкцию по применению Плана счетов бюджетного учета, утвержденной приказом Минфина России от 06.12.2010 № 162н, далее – Инструкция № 162н.

Согласно пункту 10 Инструкции № 162н в редакции приказа Минфина России от 17.08.2015 №127н

| Выдержка из документа |

|---|

| «выбытие объектов основных средств, пришедших в негодность, при принятии решения об их списании отражается по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация» (010411410–010413410, 010415410, 010418410, 010431410–010438410), счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» (010111410–010113410, 010115410, 010118410, 010131410–010138410), с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 «Материальные ценности, принятые на хранение» до момента его демонтажа и (или) утилизации; |

| при принятии решения о списании по иным основаниям, а также при принятии решения о прекращении эксплуатации объекта учета, в том числе по причине физического, морального износа объекта учета – по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация», счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 «Материальные ценности, принятые на хранение» до момента его демонтажа и (или) утилизации;» |

То есть объект ОС, который перестал быть активом, списывается с баланса и при этом продолжает учитываться, но за балансом.

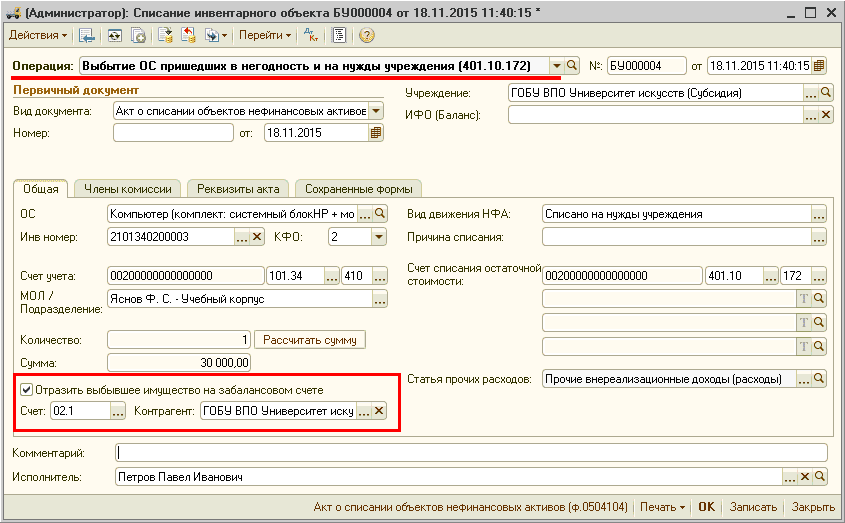

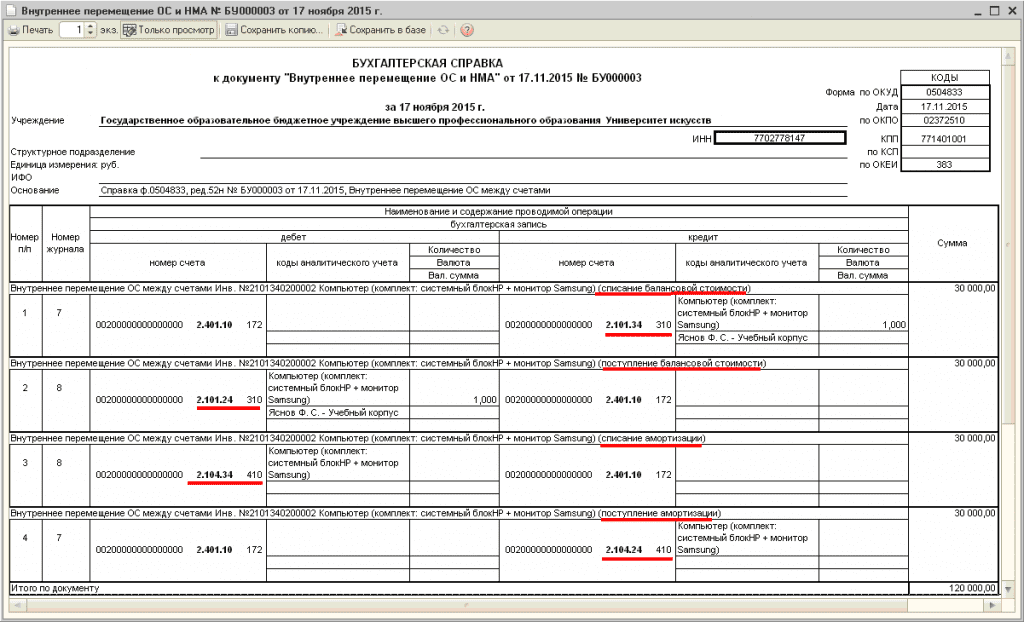

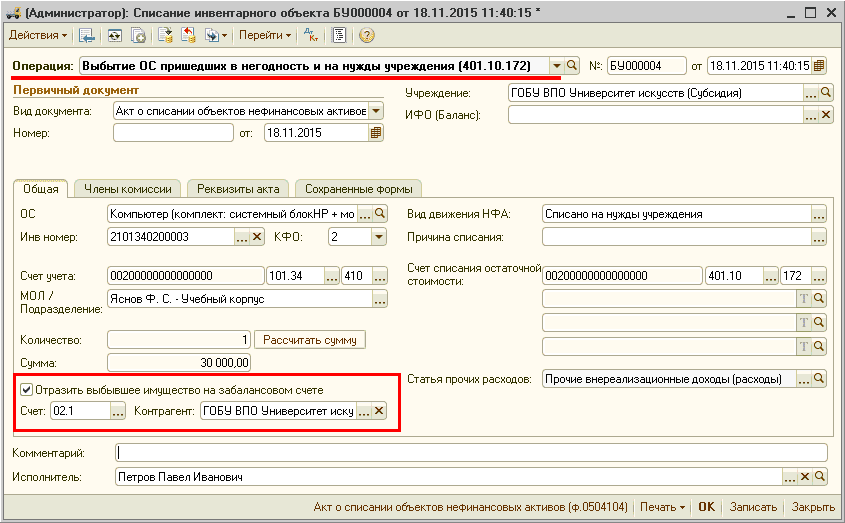

Для отражения в учете данных фактов хозяйственной жизни учреждения в программе «1С:Бухгалтерия государственного учреждения 8» применяется документ Списание инвентарного объекта с операцией Выбытие ОС пришедших в негодность и на нужды учреждения (401.10.172) – рис. 3. При выборе операции Выбытие ОС пришедших в негодность и на нужды учреждения (401.10.172) становятся доступными реквизиты Отразить выбывшее имущество на забалансовом счете (флажок), Счет, Контрагент. При включении флажка Отразить выбывшее имущество на забалансовом счете в качестве счета указывается забалансовый счет 02.1 «ОС, принятые на ответственное хранение».

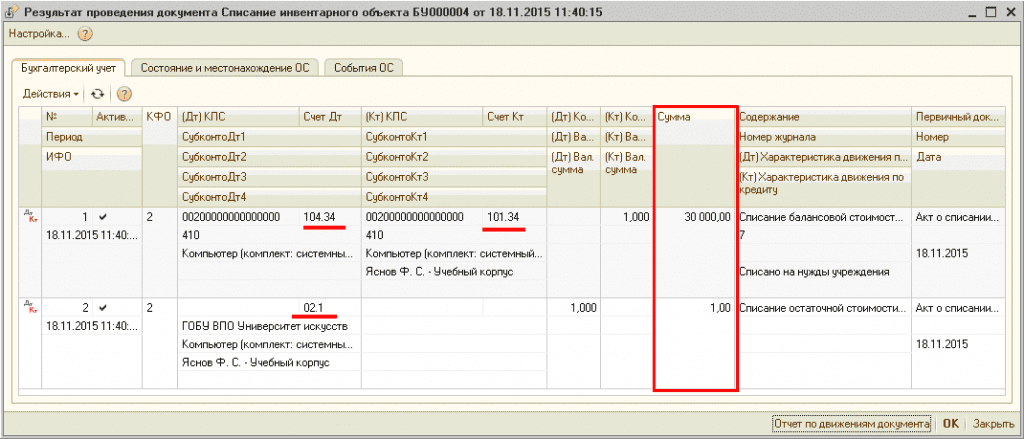

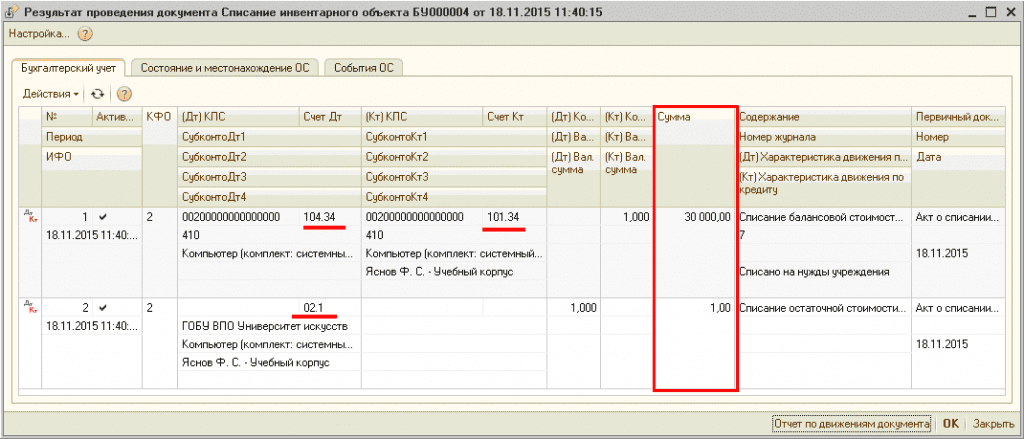

В плане счетов программы по счету 02.1 в соответствии с требованиями Инструкции № 157н ведется аналитический учет в разрезе владельцев (заказчиков) – по субконто Контрагенты. В реквизите Контрагентследует указать свое учреждение, выбором из справочника Контрагенты. Остальные реквизиты документа заполняются в обычном порядке. При проведении документа формируются бухгалтерские записи по списанию объекта с соответствующих балансовых счетов учета основных средств (101.ХХ) и амортизации (104.ХХ), а также по принятию к учету на забалансовом счете 02.1.

Согласно пункту 335 Инструкции № 157н материальные ценности, полученные (принятые (принимаемые)) учреждением, учитываются на забалансовом счете 02 «Материальные ценности, принятые на хранение» на основании первичного документа, подтверждающего получение (принятие на хранение (в переработку)) учреждением материальных ценностей, по стоимости, указанной в документе передающей стороной (по стоимости, предусмотренной договором), а в случае одностороннего оформления акта учреждением в условной оценке: один объект, один рубль.

Поскольку в случае списания выбывшего из эксплуатации имущества и отражения его на забалансовом счете 02 до момента его демонтажа и (или) утилизации акт на списание оформляется в одностороннем порядке, объекты ОС принимаются к учету на забалансовом счете 02 в условной оценке: один объект, один рубль (рис. 4).

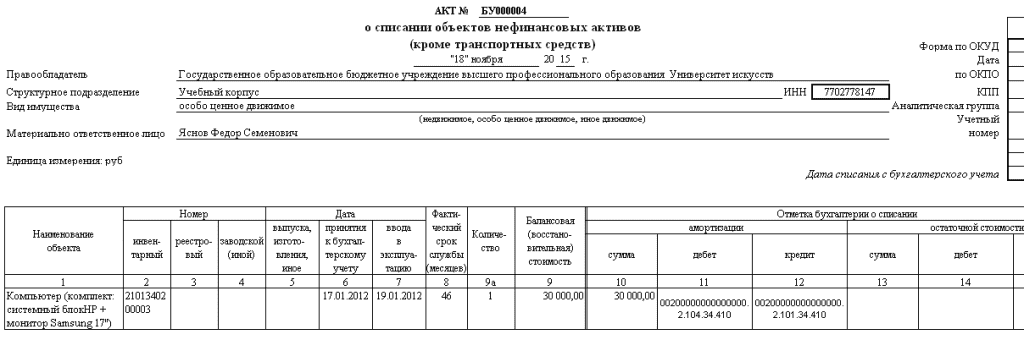

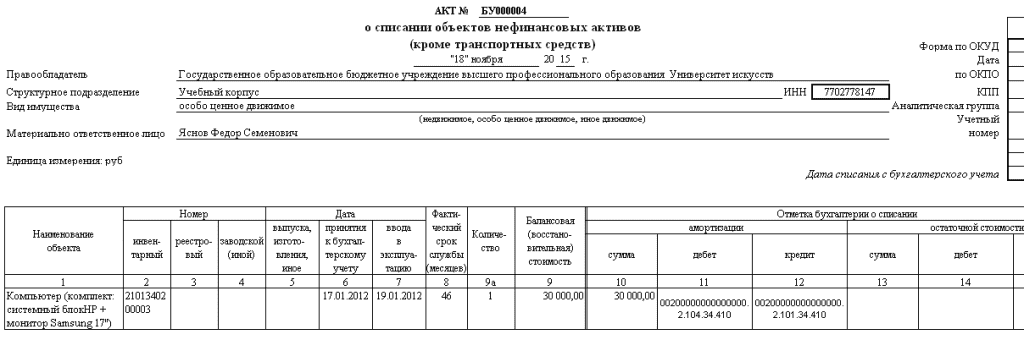

Из документа можно сформировать Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) – см. рис. 5.

Формы Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) и порядок их составления утверждены Приказом Минфина России от 30.03.2015 № 52н.

Следует отметить, что в Методических указаниях по применению данных форм (часть 3 Приложения 5 к приказу Минфина России от 30.03.2015 № 52н) нет информации о необходимости отражения списываемых объектов на забалансовом счете 02.

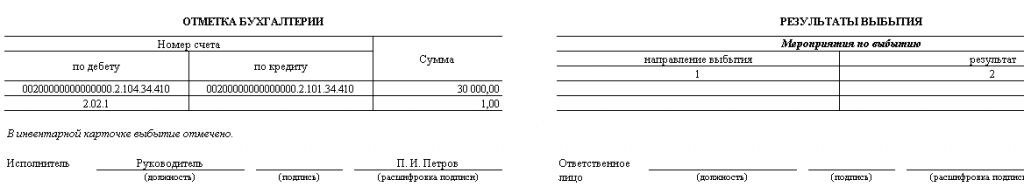

Вместе с тем, согласно пункту 335 Инструкции № 157н Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) являются первичными документами – основаниями для принятия списанных с баланса объектов на забалансовый счет 02.

Поэтому в разделе «Отметка бухгалтерии» кроме записей по списанию объектов с балансовых счетов, формируются записи по принятию к учету на забалансовый счет 02 (рис. 6).

Все бухгалтерские записи отражаются также в Бухгалтерской справке (ф. 0504833) – см. рис. 7.

Списание транспортных средств с баланса

В ходе ведения хозяйственной деятельности может возникнуть необходимость списать транспортное средство с баланса организации. Особенности оформления процедуры будут определяться причинами списания. Для каждого случая предусмотрен свой порядок действий.

Причина списания транспортных средств на предприятии

Основаниями для списания автотранспорта могут стать следующие причины:

- Физический износ и/или непригодность для дальнейшего использования;

- Тотальные повреждения с нецелесообразностью восстановления;

- Гибель в результате ДТП/пожара/наводнения и т.п.;

- Факт безвозмездной передачи.

Пошаговая инструкция списания автомобиля с баланса

Основания списания могут отличаться, но порядок действий в большинстве случаев схож и включает следующие этапы:

- Составление и направление соответствующего уведомления в ГИБДД;

ОБРАТИТЕ ВНИМАНИЕ: нельзя списать машину с баланса, без снятия ее с регистрационного учета в ГИБДД, в противном случае, обязанность по уплате транспортного налога сохранится за вами.

Начинать процедуру следует с направления соответствующего заявления в инспекцию. Вместе с бумагой подается пакет документов, обосновывающих причины снятия с учета и дальнейшего списания с баланса транспортного средства.

- Целесообразность списания должна быть подтверждена специальной комиссией;

Законодательно определено, что списание машины, как и любого дорогостоящего основного средства, оформляется Актом. Все члены комиссии во главе с Председателем ставят в нем свои подписи. Ответственные лица назначаются Приказом и им делегируются соответствующие полномочия принимать решения о целесообразности процедуры списания, порядке ее проведения и финансовой стороне вопроса.

- Списание машины должно быть отражено бухгалтерскими записями в учете;

Бухучет транспортных средств ведется на синтетическом счете 01 «Основные средства». По дебету счета числятся все машины в эксплуатации фирмы. Ежемесячно по кредиту счету 02 «Амортизация основных средств» начисляется амортизация актива. В итоге разница между данными счета 01 и 02 дает балансовую стоимость основного средства на дату его списания. Это остаточная стоимость, которая станет расходом компании при выбытии транспорта с баланса. Могут появиться и дополнительные расходы на оформление документов, утилизацию и другое в зависимости от причины списания. Все они будут аккумулироваться на 91.02 «Прочие расходы».

ВАЖНО: хотя транспортное средство и выбыло с баланса, обязанность по уплате транспортного налога по месяц списания включительно сохраняется.

Порядок оформления операций списания автомобилей в бухгалтерском учете

Основным документом, регламентирующим учет основных средств, является ПБУ 06/01. В пункте 29 документа указаны основные причины списания:

- Полный физический износ долгосрочного актива;

- Сильные повреждения не предполагающие восстановления в результате чрезвычайных событий;

- Хищение имущества предприятия.

В помощь бухгалтеру Минфином России 13.10.2003 г. разработаны Методические указания №91н. документ закрепляет перечень документов на списание авто. Здесь же указано, что окончательное решение о ликвидации принимает руководитель.

ОБРАТИТЕ ВНИМАНИЕ: обязанность определять невозможность/неэффективность дальнейшего использования и/или восстановления актива принимает постоянно действующая комиссия из числа сотрудников предприятия, назначенная руководителем фирмы.

Кстати, даже если авто подлежит утилизации, некоторые узлы и детали могут быть реализованы. Задача членов комиссии составить перечень таких запчастей и указать стоимость их возможной продажи. Итоговым документом работы комиссии станет акт ОС-4а на списание автотранспорта. Это унифицированная форма Госкомстата №71а, в которой заполняется следующая информация, идентифицирующая конкретную единицу имущества:

- Год изготовления а/м и дата постановки на учет в качестве ОС;

- Первоначальная стоимость актива и размер начисленных амортизационных отчислений;

- Текущий пробег автомобиля и технические характеристики узлов и деталей.

Далее идет раздел, раскрывающий причины выбытия с обоснованием нецелесообразности использования.

ОБРАТИТЕ ВНИМАНИЕ: если авто списывается в результате аварии/угона/пожара, к акту по форме ОС-4а в обязательном порядке прикладывается пакет документов, подтверждающих данные факты из соответствующих инстанций.

Записи в бухгалтерском учете фирмы при списании машины с баланса

Выбытие долгосрочного актива оформляется следующими проводками:

Дебет счета 01.02 «Выбытие ОС» Кредит 01.01 «Основные средства» – Выбытие по первоначальной стоимости;

Дебет счета 02 «Амортизация ОС» Кредит счета 01.02 – В размере ранее начисленной амортизации;

Дебет 91.02 «Прочие расходы» Кредит 01.02 – На сумму разницы между первоначальной стоимостью и начисленной амортизацией;

Дебет 91.02 Кредит 60 – На сумму расходов сторонней компании по утилизации машины;

Дебет счета 10 «Запчасти» Кредит счета 91.01 «Прочие доходы» – В размере цены возможного использования узлов и материалов;

Дебет 99 Кредит 91.9 – На финансовый результат от списания.

Особенности отражения выбытия в налоговом учете компании

Налоговым Кодексом России предписано отражать расходы на списание/выбытие/ликвидацию автотранспорта как внереализационные. Учесть все затраты фирмы на данное мероприятие можно единовременно. Такое правило закреплено ст. 265 п. 1 пп. 8 документа.

ВАЖНО: если первоначальная стоимость и амортизация в налоговом учете отличаются, эти данные нужно отразить в акте на списание.

Особенности восстановления НДС при списании авто с баланса

В момент постановку машины на учет в качестве основного средства, налогоплательщик имеет право возместить НДС с ее приобретения. Обычно компания уменьшает НДС к уплате на сумму НДС к возмещению.

При выбытии с баланса не полностью самортизированного имущества, законодатель предписывает восстановить НДС с остаточной стоимости машины. При продаже актива такого требования нет. Только при списании в порядке ликвидации.

Оценка запчастей при ликвидации машин

Мы советуем привлечь независимого оценщика для расчета предполагаемой стоимости продажи узлов и деталей, которые могут остаться от утилизированного авто. На сумму оценки в учете будет сделана бухгалтерская запись:

Дебет счета 10.05 «Запасные части» Кредит счета 91.01 «Прочие доходы».

Таким образом вы избавите себя от споров с налоговым инспектором при проверке правильности начисления налога на прибыль.

Мы описали общие правила оформления списания авто в компании. Пакет документов будет разниться в зависимости от конкретной причины выбытия: кража, гибель в огне, физический износ, непригодность, безвозмездная передача.

Подписывайтесь на наши группы в социальных сетях . Мы ответим на все поступающие вопросы. Только правда про финансы.

Систематизация бухгалтерии

Статьи, обзоры, комментарии экспертов

Снятие с баланса автомобиля

Общие правила списания

Имущество автономных учреждений закрепляется за ними на праве оперативного управления (п. 1 ст. 3 Закона об автономных учреждениях). Автономное учреждение без согласия учредителя не вправе распоряжаться (в том числе списывать) особо ценным движимым имуществом, закрепленным за ним учредителем или приобретенным за счет средств, выделенных учредителем. Остальным имуществом автономное учреждение вправе распоряжаться самостоятельно.

Общие правила списания имущества, закрепленного за федеральными государственными учреждениями, определены в Положении, утвержденном Постановлением Правительства РФ от 14.10.2010 № 834 (далее – Положение № 834).

В соответствии с п. 3 Положения № 834 решение о списании федерального имущества принимается в случае, если:

имущество непригодно для дальнейшего использования по целевому назначению вследствие полной или частичной утраты потребительских свойств, в том числе физического или морального износа;

имущество выбыло из владения, пользования и распоряжения вследствие гибели или уничтожения, в том числе помимо воли владельца, а также вследствие невозможности установления его местонахождения.

Для справки: с учетом немалой стоимости автомобилей и их значимости для ведения деятельности учреждений такие объекты обычно отнесены к особо ценному имуществу.

Решение о списании особо ценного движимого имущества, закрепленного за федеральным автономным учреждением учредителем или приобретенного за счет средств, выделенных учредителем, принимается таким учреждением по согласованию с учредителем. В отношении остального имущества (в том числе особо ценного имущества, приобретенного за счет приносящей доход деятельности) решение о списании принимается автономным учреждением самостоятельно (пп. «и», «к» п. 4 Положения № 834, п. 2 ст. 3 Закона об автономных учреждениях).

В целях подготовки и принятия решения о списании федерального имущества учреждением создается постоянно действующая комиссия по подготовке и принятию такого решения (далее – комиссия). Данная комиссия осуществляет следующие полномочия (п. 5, 6 Положения № 834):

1) осматривает федеральное имущество, подлежащее списанию, с учетом данных, содержащихся в учетно-технической и иной документации;

2) принимает решение по вопросу о целесообразности (пригодности) дальнейшего использования федерального имущества, о возможности и эффективности его восстановления, возможности использования отдельных узлов, деталей, конструкций и материалов от федерального имущества;

3) устанавливает причины списания федерального имущества, в числе которых физический и (или) моральный износ, нарушение условий содержания и (или) эксплуатации, аварии, стихийные бедствия и иные чрезвычайные ситуации, длительное неиспользование для управленческих нужд и иные причины, которые привели к необходимости списания федерального имущества;

4) подготавливает акт о списании федерального имущества (далее – акт о списании) в зависимости от вида списываемого федерального имущества по установленной форме и формирует пакет документов в соответствии с перечнем, утверждаемым федеральным органом исполнительной власти, в ведении которого находится учреждение.

К сведению: комиссию возглавляет председатель, который осуществляет общее руководство деятельностью комиссии, обеспечивает коллегиальность в обсуждении спорных вопросов, распределяет обязанности и дает поручения членам комиссии. Положение о комиссии и ее состав утверждаются приказом руководителя учреждения.

В случае отсутствия в учреждении работников, обладающих специальными знаниями, для участия в заседаниях комиссии по решению председателя комиссии могут приглашаться эксперты. По общему правилу эксперты включаются в состав комиссии на добровольной основе. Однако договором, заключенным автономным учреждением и экспертом, может быть предусмотрена возмездность оказания услуг эксперта.

Комиссия вправе рассматривать предоставленные ей документы не более 14 дней. После этого принимается решение большинством голосов членов комиссии, присутствующих на заседании.

Решение о списании федерального имущества принимается путем подписания комиссией акта о списании. Оформленный и подписанный комиссией акт на списание утверждается учреждением самостоятельно, а случаях, требующих согласования с учредителем, – после согласования учредителем в установленном им порядке. До утверждения акта о списании реализация мероприятий, предусмотренных в нем (утилизация, разборка), а также списание имущества в бухгалтерском учете не допускаются (п. 52 Инструкции № 157н, п. 11 Положения № 834).

После завершения мероприятий, закрепленных в акте о списании, утвержденный руководителем учреждения акт о списании, а также документы, представление которых предусмотрено Постановлением Правительства РФ от 16.07.2007 № 447 «О совершенствовании учета федерального имущества», направляются учреждением в месячный срок в Федеральное агентство по управлению государственным имуществом для внесения соответствующих сведений в реестр федерального имущества (п. 13 Положения № 834).

Акт о списании, а также прочие документы, оформляемые при списании

Согласно Приказу № 52н при списании транспортных средств оформляется акт о списании (ф. 0504105). Такой акт составляется на каждый списываемый автомобиль.

К акту о списании в обязательном порядке прилагается копия инвентарной карточки списываемого объекта.

Ранее было указано, что при списании федерального имущества к акту дополнительно формируется пакет документов согласно перечню, утверждаемому федеральным органом исполнительной власти, в ведении которого находится автономное учреждение.

К примеру, согласно Приказу Минкультуры РФ от 03.10.2011 № 956 для принятия решения о списании федерального имущества, в том числе особо ценного движимого имущества, закрепленного за подведомственными Минкультуры учреждениями на праве оперативного управления, учреждения, помимо акта о списании, формируют следующие документы:

1) технико-экономическое обоснование необходимости и целесообразности списания объектов федерального имущества, подписанное руководителем учреждения (уполномоченным им лицом), подготавливаемое учреждением в произвольной форме;

2) копию заключения о техническом состоянии объекта федерального имущества, подтверждающего отсутствие возможности восстановления и дальнейшего использования;

3) заверенную в установленном порядке копию инвентарной карточки списываемого объекта;

4) фотографию объекта имущества, предлагаемого к списанию, позволяющую однозначно идентифицировать такой объект.

Кроме того, для списания автотранспортных средств дополнительно к указанным документам оформляются:

копия технического паспорта транспортного средства;

копия свидетельства о государственной регистрации транспортного средства;

заверенная в установленном порядке копия акта (протокола) о дорожно-транспортном происшествии в случае возникновения необходимости списания автотранспортного средства в результате аварии.

Помимо этого, дополнительно представляются:

а) при списании автомобиля, выбывшего вследствие аварии, стихийного бедствия и иных чрезвычайных ситуаций:

копия акта о повреждениях, причиненных автомобилю;

копия справки уполномоченных организаций, подтверждающей факт аварии, стихийного бедствия или иной чрезвычайной ситуации;

б) при списании автомобиля, выбывшего вследствие хищения, утраты или порчи:

копия постановления о возбуждении уголовного дела, копия постановления о прекращении уголовного дела или иные документы, подтверждающие принятие мер по защите интересов учреждения или возмещению причиненного ущерба (в случаях хищения или нанесения ущерба имуществу);

копии объяснительных записок руководителя и материально ответственных лиц учреждения о факте хищения, утраты или порчи имущества и т. п.;

копии документов, подтверждающие наказание виновных лиц (копия приказа учреждения о принятии мер в отношении виновных лиц (работников учреждения), допустивших повреждение объекта федерального имущества;

копия справки о возмещении ущерба виновными лицами.

Обратите внимание: копии документов должны быть заверены уполномоченным лицом организации и печатью.

Отражение выбытия автомобиля в бухгалтерском учете

Основанием для отражения в бухгалтерском учете учреждения операций по выбытию транспортного средства служит акт о списании (ф. 0504105).

После принятия оформленного акта, утвержденного руководителем, бухгалтер (иное должностное лицо, на которое возложено ведение бухгалтерского учета) отражает в нем бухгалтерские записи, которыми отражены операции по списанию объектов в разд. «Отметка бухгалтерии о списании».

В соответствии с п. 12 Инструкции № 183н выбытие транспортных средств отражается следующими бухгалтерскими записями:

Согласно принятому комиссией учреждения по поступлению и выбытию активов решению о списании объектов основных средств, оформленному актом о списании, операции отражаются:

– при выбытии объекта помимо воли автономного учреждения (при выявленных недостачах, хищениях, фактах уничтожения основных средств при террористических актах)

0 104 25 000

0 104 35 000

0 401 10 172

0 101 25 000

0 101 35 000

– при уничтожении, разрушении, приведении в негодность вследствие стихийных бедствий (иных бедствий, природного явления, катастрофы)

0 104 25 000

0 104 35 000

0 401 20 273

0 101 25 000

0 101 35 000

– при принятии решения о списании по иным основаниям, а также при принятии решения о прекращении эксплуатации объекта, в том числе по причине физического износа*

0 101 25 000

0 104 35 000

0 401 10 172

0 101 25 000

0 101 35 000

Передача объекта основных средств в рамках расчетов между головным учреждением, обособленными подразделениями (филиалами)

0 101 25 000

0 101 35 000

Передача в соответствии с законодательством РФ транспортного средства безвозмездно отражается:

– при передаче органу власти, государственному (муниципальному) учреждению, в том числе при прекращении права оперативного управления (изъятии из оперативного управления)

0 101 25 000

0 101 35 000

– при передаче в соответствии с законодательством РФ иным правообладателям, за исключением органов государственной (муниципальной) власти

2 401 20 241

2 401 20 242

2 401 20 252

2 401 20 253

2 104 25 000

2 104 35 000

0 101 25 000

0 101 35 000

Продажа транспортных средств

0 104 25 000

0 104 35 000

0 401 10 172

0 101 25 000

0 101 35 000

* Одновременно выбывшие из эксплуатации транспортные средства, поступившие на хранение до момента их демонтажа и (или) утилизации, отражаются на забалансовом счете 02 «Материальные ценности, принятые на хранение».

Служебный автомобиль попал в ДТП. Авария произошла по вине третьих лиц. Согласно экспертизе страховой организации автомобиль не пригоден к дальнейшей эксплуатации. На основании справок, подтверждающих факт аварии и повреждения, причиненные транспортному средству, комиссией принято решение о его списании и дальнейшей передаче на утилизацию. Автомобиль стоимостью 300 000 руб. числился на счете 4 101 25 000. Сумма амортизационных отчислений по нему на момент аварии составила 200 000 руб.

В бухгалтерском учете автономного учреждения операции по списанию отразятся следующим образом:

Списан пришедший в негодность автомобиль на основании решения комиссии:

– в сумме начисленной амортизации

– в сумме остаточной стоимости

(300 000 — 200 000) руб.

Принят списанный автомобиль на забалансовый учет до момента утилизации

Забалансовый счет 02

Списан с забалансового учета переданный на утилизацию автомобиль

Забалансовый счет 02

Вследствие паводка затопило гараж автономного учреждения. В результате серьезно пострадал служебный автомобиль. По оценкам экспертов, ущерб, причиненный автомобилю, не позволяет эксплуатировать его в дальнейшем. Кроме того, эксперты также сделали вывод о нецелесообразности восстановления автомобиля (с учетом того, что автомобиль старый, стоимость его ремонта значительно превысит его рыночную стоимость). На основании экспертных оценок комиссия приняла решение о списании автомобиля. Автомобиль стоимостью 150 000 руб. числился на счете 4 101 25 000. Амортизация по нему была начислена полностью. После утверждения акта о списании произведена разборка автомобиля. К учету приняты годные запчасти на общую сумму 50 000 руб. Остальная часть автомобиля сдана в металлолом. Доход от сдачи металлолома составил 20 000 руб.

В бухгалтерском учете автономного учреждения данные операции отразятся следующим образом:

Как правильно вывести машину из состава основных средств?

Цитата (Бернэ):Еще не забудьте востановить НДС если принимали к зачету ранее от покупки этого авто.Это еще зачем? Если ОС будет продано не с убытком, то восстанавливать ничего не надо. С продажи будет начислен НДС.

Ст.170 НК РФ п.3. Суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном настоящей главой, подлежат восстановлению налогоплательщиком в случаях:

1) передачи имущества, нематериальных активов и имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ или паевых взносов в паевые фонды кооперативов.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету, а в отношении основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Суммы налога, подлежащие восстановлению в соответствии с настоящим подпунктом, не включаются в стоимость имущества, нематериальных активов и имущественных прав и подлежат налоговому вычету у принимающей организации в порядке, установленном настоящей главой. При этом сумма восстановленного налога указывается в документах, которыми оформляется передача указанных имущества, нематериальных активов и имущественных прав;

2) дальнейшего использования таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления операций, указанных в пункте 2 настоящей статьи (это если реализация на экспорт), за исключением операции, предусмотренной подпунктом 1 настоящего пункта; выполнения работ (оказания услуг) за пределами территории Российской Федерации российскими авиационными предприятиями в рамках миротворческой деятельности и осуществления международного сотрудничества в разрешении международных проблем гуманитарного характера в рамках Организации Объединенных Наций (в отношении воздушных судов, двигателей и запасных частей к ним); передачи основных средств, нематериальных активов и (или) иного имущества, имущественных прав правопреемнику (правопреемникам) при реорганизации юридических лиц; передачи имущества участнику договора простого товарищества (договора о совместной деятельности) или его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету, а в отношении основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Суммы налога, подлежащие восстановлению в соответствии с настоящим подпунктом, не включаются в стоимость указанных товаров (работ, услуг), в том числе основных средств и нематериальных активов, имущественных прав, а учитываются в составе прочих расходов в соответствии со статьей 264 настоящего Кодекса.

Восстановление сумм налога производится в том налоговом периоде, в котором товары (работы, услуги), в том числе основные средства и нематериальные активы, и имущественные права были переданы или начинают использоваться налогоплательщиком для осуществления операций, указанных в пункте 2 настоящей статьи.

При переходе налогоплательщика на специальные налоговые режимы в соответствии с главами 26.2 и 26.3 настоящего Кодекса суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам в порядке, предусмотренном настоящей главой, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы.

Положения настоящего пункта не применяются в отношении налогоплательщиков, переходящих на специальный налоговый режим в соответствии с главой 26.1 настоящего Кодекса;

3) в случае перечисления покупателем сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Восстановление сумм налога производится покупателем в том налоговом периоде, в котором суммы налога по приобретенным товарам (работам, услугам), имущественным правам подлежат вычету в порядке, установленном настоящим Кодексом, или в том налоговом периоде, в котором произошло изменение условий либо расторжение соответствующего договора и возврат соответствующих сумм оплаты, частичной оплаты, полученных налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету в отношении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Автомобиль продается: это не передача в УК, не экспорт.

Информация

Перед бухгалтерией любого предприятия, имеющего транспортное средство, рано или поздно встает вопрос как списать машину с баланса.

Основания для списания транспортного средства

Причинами для снятия с баланса предприятия автомобиля могут быть:

- физический износ транспортного средства;

- повреждение автомобиля в результате ДТП, пожара или других непредвиденных обстоятельств;

- угон.

Процедура списания автомобиля должна начинаться с подачи заявления в ГИБДД о снятии с учета транспортного средства. В госавтоинспекцию предоставляется пакет документов на машину и сдаются номерные знаки.

Порядок списания машины с баланса

Согласно действующему законодательству на предприятии должна быть создана комиссия, которая определяет целесообразность дальнейшей эксплуатации транспортного средства и оформляет свои выводы соответствующим актом. Акт составляется на основании экспертного заключения о техническом состоянии и остаточной стоимости автомобиля или на основании справки из следственных органов о прекращении дела об угоне.

Руководитель предприятия утверждает акт списания и издает приказ об утилизации автомобиля.

Отражение выбытия автотранспортного средства в бухучете

В бухгалтерском учете списание автомобиля отражается по кредиту 01 счета, проводки затрагивают дебет:

01 счета – первоначальная стоимость;

02 счета – сумма амортизации;

91/2 счета – остаточная стоимость.

Расходы, связанные со списанием машины с баланса, проводятся по Дт 91/2.

После оформления всех документов необходимо уплатить налог на транспортное средство. При расчете налога месяц выбытия автомобиля учитывается полностью.

Отражение операций по выбытию объектов основных средств

В материале экспертов 1С рассказано, как оформить в программе «1С:Бухгалтерия государственного учреждения 8» новые операции по движению основных средств, введенные приказом Минфина России от 17.08.2015 №127н, — принятие на забалансовый счет 02 «Материальные ценности, принятые на хранение» объектов основных средств, пришедших в негодность, при их списании со счета 100 00 «Основные средства» и перемещение объектов основных средств между группами и (или) видами имущества.

Перемещение объектов основных средств между группами и (или) видами имущества

Нефинансовые активы учреждения должны отражаться на счетах бухгалтерского учета, соответствующих группе и виду имущества (п. 37 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина России от 01.12.2010 № 157н, далее – Инструкция № 157н).

При принятии к учету, в состав основных средств постоянно действующей комиссией по поступлению и выбытию активов может быть принято неверное решение по отнесению объекта к той или иной группе – особо ценное /иное движимое имущество или виду имущества в соответствии с ОКОФ.

Также в связи с изменением первоначальной стоимости объекта в результате модернизации, реконструкции, частичной ликвидации может потребоваться перенести его в другую группу – на соответствующий счет бухгалтерского учета.

Как отражать такие операции в учете?

Ответ на этот вопрос приведен в приказе Минфина России от 17.08.2015 №127н (далее — Приказ №127н). Согласно подпункту в) пункта 3.3 приказа № 127н пункт 7 Инструкции по применению Плана счетов бюджетного учета, утвержденной приказом Минфина России от 06.12.2010 № 162н, дополнен абзацами следующего содержания:

| Выдержка из документа |

|---|

| «перемещение объектов основных средств между группами и (или) видами имущества в учреждении отражается следующими проводками: |

| «выбытие объектов основных средств из группы и (или) вида имущества отражается по их первоначальной (балансовой) стоимости по дебету счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» с одновременным отражением по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация» и кредиту счета 040110172 «Доходы от операций с активами»; |

| одновременно принятие инвентарных объектов основных средств на соответствующую группу и (или) вид имущества отражается по их первоначальной (балансовой) стоимости по дебету соответствующих счетов аналитического учета счета 010100000 «Основные средства» и кредиту счета 040110172 «Доходы от операций с активами» с одновременным отражением суммы начисленной амортизации по кредиту соответствующих счетов аналитического учета счета 010400000 «Амортизация» и дебету счета 040110172 «Доходы от операций с активами»;» |

Для отражения в учете данных фактов хозяйственной жизни учреждения в программе «1С:Бухгалтерия государственного учреждения 8» применяется документ Внутреннее перемещение ОС и НМА с операциейВнутреннее перемещение ОС между счетами.

При выборе операции Внутреннее перемещение ОС между счетами в спецификации документа появляется дополнительная колонка Счет новый/старый.

Для каждого объекта в спецификации документа в колонке Счет новый/старый в верхней части соответствующей строки указывается счет, на котором учитывается объект, в нижней части строки следует указать счет, на котором объект должен учитываться (рис. 1).

При проведении документа формируются бухгалтерские записи по списанию балансовой стоимости (101.00) и амортизации (104.00) со старого счета и принятию к учету на новые счета в корреспонденции со счетом 401.10.172 «Доходы от операций с активами».

Следует отметить, что списание балансовой стоимости отражается по КОСГУ 310. Это необходимо, чтобы такие внутренние обороты не отражались в Отчете о финансовых результатах деятельности (ф. 0503121) (Отчете о финансовых результатах деятельности учреждения (ф. 0503721)).

Также формируются движения в регистрах События ОС, Состояние и местонахожение ОС.

Согласно пункту 1 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Согласно пункту 7 Инструкции № 157н основанием для отражения в бухгалтерском учете информации об активах и обязательствах, а также операций с ними являются первичные учетные документы.

Первичные учетные документы принимаются к учету, если они составлены по унифицированным формам документов, утвержденным, согласно законодательству Российской Федерации, правовыми актами уполномоченных органов исполнительной власти. Для государственных (муниципальных) учреждений таким правовым актом является приказ Минфина России от 30.03.2015 № 52н. Согласно Методическим указаниям по применению форм первичных учетных документов и формированию регистров бухгалтерского учета (часть 3 Приложения 5 к приказу Минфина России от 30.03.2015 № 52н) для отражения учреждением операций, совершаемых в ходе ведения хозяйственной деятельности, предназначена Бухгалтерская справка (ф. 0504833).

Перемещение объектов основных средств между группами и (или) видами имущества следует оформить Бухгалтерской справкой (ф. 0504833). Приказом Минфина России от 30.03.2015 № 52н в форму 0504833 внесены изменения. Для формирования актуальной формы 0504833 в списке печатных форм кнопки Печать документа Внутреннее перемещение ОС и НМА следует указывать пункт Справка ф.0504833, ред.52н. В Бухгалтерской справке (ф. 0504833) отражаются все бухгалтерские записи, формируемые документом (рис. 2).

Выбытие объектов основных средств, пришедших в негодность

Согласно Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина России от 01.12.2010 № 157н, далее – Инструкция № 157н, бухгалтерскому учету учреждения подлежат активы, обязательства, источники финансирования его деятельности, операции, их изменяющие.

В переводе с латинского activus – действительный, деятельный. Согласно юридическому словарю, активы – любая собственность организации: машины и оборудование, здания, запасы, банковские вклады и инвестиции в ценные бумаги, которую можно обратить в денежные средства.

В активе Баланса главного распорядителя, распорядителя, получателя бюджетных средств, главного администратора, администратора источников финансирования дефицита бюджета, главного администратора, администратора доходов бюджета (ф. 0503130), далее – Баланс (ф. 0503130), отражаются нефинансовые и финансовые активы, в том числе основные средства.

Пунктом 51 Инструкции № 157н установлено, что выбытие объекта основных средств отражается в бухгалтерском учете в случаях:

- принятия решения о списании объекта основных средств по основанию их выбытия помимо воли учреждения — хищения, недостачи, порчи, выявленных при инвентаризации активов; частичной ликвидации (в том числе при выполнении работ по реконструкции, модернизации, дооборудованию); ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях;

- по завершению мероприятий (разборки, демонтажа, уничтожения, утилизации и т.п.), предусмотренных при принятии решения о списании объекта основных средств по иным основаниям, предусмотренным законодательством Российской Федерации, в том числе по основанию морального и физического износа объекта основных средств, нецелесообразности дальнейшего использования объекта основных средств, его непригодности, невозможности или неэффективности его восстановления.

То есть, если объект основных средств износился в процессе эксплуатации, морально устарел, его нельзя списать с учета до завершения демонтажа и (или) утилизации.

При этом объект ОС, не пригодный для дальнейшей эксплуатации, уже не является активом и, следовательно, его неправомерно отражать в активе Баланса (ф. 0503130).

Для решения данной правовой коллизии приказом Минфина России от 17.08.2015 №127н внесены изменения в Инструкцию по применению Плана счетов бюджетного учета, утвержденной приказом Минфина России от 06.12.2010 № 162н, далее – Инструкция № 162н.

Согласно пункту 10 Инструкции № 162н в редакции приказа Минфина России от 17.08.2015 №127н

| Выдержка из документа |

|---|

| «выбытие объектов основных средств, пришедших в негодность, при принятии решения об их списании отражается по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация» (010411410–010413410, 010415410, 010418410, 010431410–010438410), счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» (010111410–010113410, 010115410, 010118410, 010131410–010138410), с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 «Материальные ценности, принятые на хранение» до момента его демонтажа и (или) утилизации; |

| при принятии решения о списании по иным основаниям, а также при принятии решения о прекращении эксплуатации объекта учета, в том числе по причине физического, морального износа объекта учета – по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация», счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета 010100000 «Основные средства» с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 «Материальные ценности, принятые на хранение» до момента его демонтажа и (или) утилизации;» |

То есть объект ОС, который перестал быть активом, списывается с баланса и при этом продолжает учитываться, но за балансом.

Для отражения в учете данных фактов хозяйственной жизни учреждения в программе «1С:Бухгалтерия государственного учреждения 8» применяется документ Списание инвентарного объекта с операцией Выбытие ОС пришедших в негодность и на нужды учреждения (401.10.172) – рис. 3. При выборе операции Выбытие ОС пришедших в негодность и на нужды учреждения (401.10.172) становятся доступными реквизиты Отразить выбывшее имущество на забалансовом счете (флажок), Счет, Контрагент. При включении флажка Отразить выбывшее имущество на забалансовом счете в качестве счета указывается забалансовый счет 02.1 «ОС, принятые на ответственное хранение».

В плане счетов программы по счету 02.1 в соответствии с требованиями Инструкции № 157н ведется аналитический учет в разрезе владельцев (заказчиков) – по субконто Контрагенты. В реквизите Контрагентследует указать свое учреждение, выбором из справочника Контрагенты. Остальные реквизиты документа заполняются в обычном порядке. При проведении документа формируются бухгалтерские записи по списанию объекта с соответствующих балансовых счетов учета основных средств (101.ХХ) и амортизации (104.ХХ), а также по принятию к учету на забалансовом счете 02.1.

Согласно пункту 335 Инструкции № 157н материальные ценности, полученные (принятые (принимаемые)) учреждением, учитываются на забалансовом счете 02 «Материальные ценности, принятые на хранение» на основании первичного документа, подтверждающего получение (принятие на хранение (в переработку)) учреждением материальных ценностей, по стоимости, указанной в документе передающей стороной (по стоимости, предусмотренной договором), а в случае одностороннего оформления акта учреждением в условной оценке: один объект, один рубль.

Поскольку в случае списания выбывшего из эксплуатации имущества и отражения его на забалансовом счете 02 до момента его демонтажа и (или) утилизации акт на списание оформляется в одностороннем порядке, объекты ОС принимаются к учету на забалансовом счете 02 в условной оценке: один объект, один рубль (рис. 4).

Из документа можно сформировать Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) – см. рис. 5.

Формы Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) и порядок их составления утверждены Приказом Минфина России от 30.03.2015 № 52н.

Следует отметить, что в Методических указаниях по применению данных форм (часть 3 Приложения 5 к приказу Минфина России от 30.03.2015 № 52н) нет информации о необходимости отражения списываемых объектов на забалансовом счете 02.

Вместе с тем, согласно пункту 335 Инструкции № 157н Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), Акт о списании транспортного средства (ф. 0504105) являются первичными документами – основаниями для принятия списанных с баланса объектов на забалансовый счет 02.

Поэтому в разделе «Отметка бухгалтерии» кроме записей по списанию объектов с балансовых счетов, формируются записи по принятию к учету на забалансовый счет 02 (рис. 6).

Все бухгалтерские записи отражаются также в Бухгалтерской справке (ф. 0504833) – см. рис. 7.

О снятии с баланс

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Актом на списание предусмотрено проведение работ по ликвидации недвижимого имущества. Работы выполняются посредством привлечения подрядчика. По итогам проведения работ материальные ценности не приходуются.

В каком порядке и на основании каких документов федеральное государственное бюджетное образовательное учреждение должно отразить в бухгалтерском учете списание недвижимого имущества при наличии разрешения учредителя? Основное средство должно быть сначала снято с государственной регистрации в Едином государственном реестре недвижимости или сначала оно должно быть списано с баланса?

Рассмотрев вопрос, мы пришли к следующему выводу:

Объект недвижимости не может быть списан с балансового учета ранее даты внесения соответствующей записи в Единый государственный реестр недвижимости.

Для списания федерального недвижимого имущества с балансового учета в бюджетном учреждении Комиссией должен быть оформлен Акт о списании объектов нефинансовых активов (кроме транспортных средств) (форма 0504104), получено согласование органа, осуществляющего функции и полномочия учредителя, проставлена утверждающая надпись руководителя учреждения на Акте, а также реализованы мероприятия, предусмотренные Актом о списании. К Акту в обязательном порядке прилагаются документы, подтверждающие государственную регистрацию прекращения прав на недвижимое имущество.

Обоснование вывода:

Решение о списании федерального недвижимого имущества (включая объекты незавершенного строительства), закрепленного за федеральными бюджетными учреждениями на праве оперативного управления, принимается бюджетными учреждениями по согласованию с федеральными органами государственной власти (федеральными государственными органами), осуществляющими функции и полномочия учредителя федеральных бюджетных учреждений (пп. “з” п. 4 Положения, утвержденного постановлением Правительства России от 14.10.2010 N 834, далее – Положение N 834). Порядок согласования (в том числе перечень предоставляемых учреждениями документов) эти органы устанавливают самостоятельно (пп. “г” п. 6, п. 10 Положения N 834).

Согласно п. 5 Положения N 834 в целях подготовки и принятия решения о списании федерального имущества создается постоянно действующая комиссия по подготовке и принятию такого решения (далее – Комиссия).

В силу положений п.п. 34, 52 Инструкции, утвержденной приказом Минфина России от 01.12.2010 N 157н (далее – Инструкция N 157н), с учетом требований Положения N 834, для списания с балансового учета федерального недвижимого имущества в бюджетном учреждении Комиссией должен быть оформлен Акт о списании объектов нефинансовых активов (кроме транспортных средств) (форма 0504104) с указанием информации, содержащейся в кадастровом паспорте объекта недвижимости*(1), получено согласование органа, осуществляющего функции и полномочия учредителя, а также проставлена утверждающая надпись руководителя учреждения на Акте.

Далее должны быть реализованы мероприятия, предусмотренные Актом о списании объекта недвижимого имущества, а именно, в рассматриваемой ситуации ликвидация основного средства (п.п. 51, 52 Инструкции N 157н).

Обратите внимание: для отражения в учете выбытия объектов недвижимости, права на которые подлежат государственной регистрации, Акта (форма 0504104) недостаточно – в распоряжении учреждения обязательно должны быть документы, подтверждающие государственную регистрацию прекращения прав на недвижимое имущество (п. 36 Инструкции N 157н; п. 1 ст. 131, п. 1 ст. 235 ГК РФ, смотрите также письма Минфина России от 14.10.2015 N 02-07-10/58921, от 17.07.2015 N 02-07-10/41190). Объект недвижимости не может быть списан с балансового учета ранее даты внесения соответствующей записи в Единый государственный реестр недвижимости, даже если он еще до подачи документов в территориальный орган Росреестра фактически не эксплуатировался.

Соответственно, списание объекта недвижимого имущества с балансового учета отражается на основании Акта (форма 0504104) с приложением документов, подтверждающих государственную регистрацию прекращения прав на недвижимое имущество. Отметка о выбытии списанного имущества делается в Инвентарной карточке учета нефинансовых активов (форма 0504031)*(1).

В рассматриваемой ситуации речь идет о прекращении права собственности РФ на объект недвижимости по причине его ликвидации. Государственная регистрация прекращения права собственности в связи с ликвидацией (гибелью или уничтожением) объекта недвижимости должна осуществляться после снятия с государственного кадастрового учета такого объекта недвижимости (смотрите, в частности, письмо Федеральной службы государственной регистрации, кадастра и картографии от 02.04.2015 N 14-04056/15). В свою очередь, в целях прекращения государственного кадастрового учета и (или) государственной регистрации прав в уполномоченный орган представляется акт обследования (п. 7 ч. 2 ст. 14 Федерального закона от 13.07.2015 N 218-ФЗ “О государственной регистрации недвижимости”, далее – Закон N 218-ФЗ), в котором кадастровый инженер в результате осмотра места нахождения объекта недвижимости подтверждает прекращение его существования в связи с гибелью или уничтожением (ч. 1 ст. 23 Закона N 218-ФЗ). Таким образом, в рассматриваемой ситуации государственная регистрация прекращения права на объект недвижимости возможна после проведения ликвидационных мероприятий, предусмотренных при принятии решения о его списании.

К сведению:

По окончании всех предусмотренных мероприятий утвержденный руководителем организации Акт о списании, а также документы, представление которых предусмотрено постановлением Правительства Российской Федерации от 16.07.2007 N 447 “О совершенствовании учета федерального имущества”, в месячный срок направляются в Федеральное агентство по управлению государственным имуществом, если иное не установлено актами Правительства Российской Федерации, для внесения соответствующих сведений в реестр федерального имущества (п. 13 Положения N 834, п. 16 Положения, утвержденного постановлением Правительства РФ от 16.07.2007 N 447).

Рекомендуем также ознакомиться со следующим материалом:

– Энциклопедия решений. Списание государственного и муниципального имущества.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Киреева Анна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Форма Акта о списании объектов нефинансовых активов (кроме транспортных средств) (форма 0504104), Инвентарной карточки учета нефинансовых активов (форма 0504031) и методические указания по их заполнению утверждены приказом Минфина России от 30.03.2015 N 52н.

Основные причины снятия с учета основных средств:

Основные причины снятия с учета основных средств: Следующим этапом происходит списание амортизации за весь период использования имущества со счета 02 на открытый субсчет к счету 01.

Следующим этапом происходит списание амортизации за весь период использования имущества со счета 02 на открытый субсчет к счету 01. Допускается использование унифицированных форм первичных документов, а также переделанных или самостоятельно разработанных форм.

Допускается использование унифицированных форм первичных документов, а также переделанных или самостоятельно разработанных форм. +7 (499) 938-43-28 – Москва – ПОЗВОНИТЬ

+7 (499) 938-43-28 – Москва – ПОЗВОНИТЬ