voennpravo.ru

Расчет зарплаты в РБ

«О некоторых мерах по совершенствованию государственного регулирования в области оплаты труда»

; Трудовым кодексом; Рекомендациями по определению тарифных ставок (окладов) работников и о порядке их повышения, утвержденными постановлением Министерства труда и социальной защиты Республики Беларусь от 11 июля 2011 г.

Расчет заработной платы за месяц при простое

Ситуация С 5 по 30 сентября 2022 г.

организация из-за отсутствия заказов приостановила работу участка с сохранением за работниками заработка в размере 2/3 тарифного оклада.

Расчет Шаг 1. Рассчитайте зарплату за фактически отработанное время: 28,57 руб. (300,00 руб. / 21 рабочий день × 2 отработанных дня) – оплата по тарифному окладу; 11,43 руб.

(28,57 руб. × 40 %) – надбавка за контрактную форму работы; 11,43 руб.

Вход на сайт

Рубрика: Ответов: 3266 Вы можете тему в список избранных и на уведомления по почте.

. 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 134 135 136 137 138 139 140 141 142 143 144 145 146 147 148 149 150 151 152 153 154 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 171 172 173 174 175 176 177 178 179 180 181 182 183 184 185 186 187 188 189 190 191 192 193 194 195 196 197 198 199 200 201 202 203 204 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228

«Грязными» и «чистыми» – простые ответы на вопросы о начислении зарплаты

Маргарита Новосельцева — руководитель IT-направления бухгалтерского сервиса “Делай Свое Дело”.

В своей практике я часто сталкиваюсь с непониманием клиентов, во сколько реально обходится содержание одного сотрудника.

Информация, казалось бы, всем доступная и известная, но зачастую работодатели все равно неправильно считают зарплаты. На мой взгляд, это связано с непониманием: Разницы в расчетах между начисленной заработной платой и заработной платой «чистыми», о которой зачастую договариваются наниматель и работник

Расчетный листок по заработной плате

18633 Формирование расчетного листка происходит всегда перед выдачей заработной платы. Сюда включаются все составляющие зарплаты:

- компенсации и т.п. выплаты,

- бонусы,

- проценты,

- премии,

- оклад,

- также сведения об отчислениях во внебюджетные фонды.

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Учет начисления и выплаты зарплаты гражданину Белоруссии, являющимся налоговым резидентом РФ

Автор PPT.RU 21 декабря 2015 Как отразить в учете начисление и выплату заработной платы работнику — гражданину Республики Беларусь (РБ), временно пребывающему на территории РФ и являющемуся налоговым резидентом РФ?

КонсультантПлюс БЕСПЛАТНО на 3 дня Заработная плата работника установлена в виде должностного оклада.

Согласно коллективному договору начисление и выплата работникам заработной платы производятся дважды в месяц в безналичной форме путем перечисления денежных средств на банковские счета работников. В текущем месяце работнику начислены: заработная плата за первую половину месяца — 20 238,10 руб.; заработная плата за вторую половину месяца — 24 285,71 руб. Организация для целей налогообложения прибыли применяет метод начисления.

Российские работодатели вправе привлекать к осуществлению трудовой деятельности граждан РБ без учета ограничений по защите российского рынка труда.

Бухгалтерский учёт труда и заработной платы

бухгалтерской справке по удержаниям из заработной платы.

В них обобщаются все суммы начисленных рабочим и служащим выплат, как входящих, так и не входящих в себестоимость продукции.

Ведомости обеспечивают получение сводных данных по расчетам с рабочими и служащими и информации об использовании фонда заработной платы.

В итоговой ведомости по заработной плате отражаются сводные данные по расчетам с рабочими и служащими, обобщается информация о произведенных удержаниях из заработной платы, а также следующие данные: задолженность на начало месяца за предприятием и за работниками, начисления за отчетный месяц по подразделению и по предприятию в целом; удержания из заработной платы и суммы к выдаче наличными; задолженность на конец месяца за предприятием и за работниками.

Перечень документов, регламентирующих бухгалтерский учёт труда и заработной платы, представлен в таблице 5.5

Выплата зарплаты: срок, периодичность, порядок, ответственность

220073, г.Минск, пер. 1-ый Загородный, д.20 Автор: Марина Тимина Все наниматели обязаны выплачивать зарплату своим работникам. При этом законодательством установлено, что делать это нужно в конкретные дни с определенной периодичностью.

Несвоевременная выплата зарплаты может повлечь ответственность как руководителя организации, так и самой организации-нанимателя.

Наниматель обязан выдавать работникам заработную плату (далее — зарплата) в сроки и размерах, установленных законодательством, коллективным договором, соглашением или трудовым договором .

Рассмотрим, какие требования предъявляет законодательство к срокам, периодичности, порядку выплаты зарплаты, как установить день выплаты зарплаты. Также поясним, какова ответственность нанимателя за нарушение норм законодательства.

Периодичность выплаты зарплаты По общему правилу зарплата выплачивается не реже двух раз в месяц в дни, определенные в коллективном договоре, соглашении или трудовом договоре .

«Грязными» и «чистыми» – простые ответы на вопросы о начислении зарплаты

Какие налоги платит компания и сотрудник при начислении заработной платы.

Как правильно считается зарплата «чистыми» и «грязными». Не все знают четкие ответы на эти, казалось бы, простые вопросы. Наш эксперт Маргарита Новосельцева, учредитель бухгалтерских компаний «Райкири» и «Делай Свое Дело», дает пояснения.

Вот несколько таблиц. – В своей практике я часто сталкиваюсь с непониманием клиентов, во сколько реально обходится содержание одного сотрудника. Информация, казалось бы, всем доступная и известная, но зачастую работодатели все равно неправильно считают зарплаты.

Все о правилах начислении зп в в рб

Обучающие видео на YouTube

Хотите узнать все о возможностях работы в Делай Дело?

Хотите узнать все о возможностях работы в Делай Дело?

Наши клиенты, партнеры, знакомые и друзья часто задают нам вопросы по корректному ведению бухгалтерского учета.

Поэтому мы решили запустить рубрику, в которой будем рассказывать о самых злободневных бухгалтерских темах.

В качестве эксперта мы пригласили нашего партнера: Маргариту Новосельцеву, учредителя двух бухгалтерских компаний — Райкири и Делай Свое Дело.

Маргарита, главный бухгалтер с опытом работы более 10 лет и опытом налогового и бухгалтерского консалтинга более 8 лет. Автор полезных статей, спикер семинаров и конференций, а также обучающих курсов на различных площадках для малого и среднего бизнеса. В клиентском портфеле — более 100 компаний.

Кадры и Заработная плата

Большая доля, задаваемых нам вопросов связана с Кадрами и Заработной платой.

Именно со статьи на эту тему я и хотела бы начать нашу рубрику.

Немного о себе: я учредитель двух бухгалтерских компаний. У нас более 100 фирм на обслуживании. Есть маленькие, со штатом в 2-3 человека, но есть и фирмы по 50-100 человек. Поэтому оптимизация работы с блоком Кадры и ЗП для нас очень важна!

В данной статье мы разберем как у нас строится работа с трудовыми отношениями.

Разница между трудовыми и гражданско-правовыми отношениями:

1. Штатное расписание

На сегодняшний день, мы не можем трудоустроить сотрудника без штатного расписания. Штатное расписание должно быть актуальным, так как если мы вовремя его не изменили (не убрали лишнюю вакансию), то придется подавать данные в центр занятости.

Картинка 1. Пример штатного расписания

Штатное расписание можно вести в Excel, но, как показывает практика, после внесения данных Excel всегда много ошибок. Да, и отслеживать, занята вакансия или нет на 5 сотрудниках в Excel сносно, а вот уже на 25-30 — неудобно.

Мы штатное расписание формируем прямо в программе, где ведем бухгалтерский учет — Делай Дело.

Видеоролик, как формируется штатное расписание в Делай Дело.

2. Прием сотрудника на работу (контракт или трудовой договор).

По логике, оформлять сотрудника можно СТРОГО после пункта 1.

Я прекрасно понимаю, что оформляются все документы в Word, а их проверка исключительно на совести бухгалтера или кадровика.

Я, как учредитель двух бухгалтерских компаний с пулом в более 100 клиентов, не могу позволить себе руководствоваться внимательностью сотрудника, поэтому у нас программа отслеживает: есть открытая вакансия в штатном расписании или нет. Если нет — правим штатное, если есть — оформляем сотрудника на открытую вакансию.

Для приема сотрудника на работу (и оформления его личного дела) требуется следующее:

- контракт (трудовой договор),

- приказ о приеме на работу,

- заявление,

- автобиография,

- договор материальной ответственности,

- копии документов об образовании,

- повышении квалификации,

- переподготовке,

- и прочие документы в соответствии с Инструкцией о порядке формирования, ведения и хранения личных дел работников.

Скажу прямо, заполнение этих документов в Word приводит к огромному(!) количеству ошибок: неправильно внесенные паспортные данные, не исправленные ФИО, не измененные условия для нового сотрудника и т.д.

Всего этого можно избежать, если пользоваться автоматизированными формами ввода.

Вот пример, как формируем все документы о приеме на работу для клиентов мы.

Это все тот минимум, без которого мы не можем дальше начислять заработную плату.

3. Начисление заработной платы.

Этот блок тоже можно разделить на несколько этапов.

3.1 Проверить, полагаются ли сотруднику льготы:

- — стандартные,

- — социальные,

- — имущественные;

или наоборот, может быть на сотрудника:

- пришел исполнительный лист?

- были пособия (больничные листы)?

Все эти документы нужно просмотреть и учесть до начисления заработной платы.

Большинство программ не адаптированы под расчет алиментов, имущественных или социальных вычетов, а также не рассчитаны на удобную работу с удержаниями даже по заявлению сотрудников.

Мы себе такой роскоши позволить не могли и выбирали программу, где это все уже есть:

Льготы по походному налогу для сотрудников

Пособие по больничному листу

3.2 Сформировать табель

По ТК РБ наниматель обязан вести учет отработанного времени сотрудников.

Именно поэтому табель не пустой документ, а очень важный, который должен быть правильно заполнен, с отражением всех моментов по сотруднику.

На основании табеля будет производиться расчет ЗП.

В табеле важно отражать:

- больничные,

- отпуска,

- отпуска за свой счет,

- командировки,

- прогулы,

- пропуски с разрешения нанимателя и т.д.

Как работать с табелем учета рабочего времени

Картинка 2. Пример табеля учета рабочего времени

3.3 Начислить заработную плату

Только после всех вышеперечисленных пунктов можно переходить к начислению заработной платы. Если вы пропустите один из этапов, то вероятность ошибок при расчете и начислении ЗП высока.

Но я уверена, что вы все собрали и учли.

Теперь главное правильно посчитать ФСЗН, подоходный налог и БГС, а также правильно выбрать затратные счета (далее, затратные счет — ЗС) для начисления заработной платы.

Самые типовые ставки налогов и сборов:

- ФСЗН 34%+1% (34% платит наниматель, 1% удерживается из заработной платы сотрудника),

- Подоходный налог — 13% (удерживается из заработной платы сотрудника),

- БГС — 0,6%.

Я не буду расписывать все нюансы расчетов, так как это тема достойна отдельной статьи. Но хочу акцентировать внимание, что при расчете ЗП в Excel или в 1С, которые не помогают считать ЗП или не контролируют правильность расчетов налогов, надо быть очень аккуратными и внимательными.

А лучше использовать программы, которые помогают правильно начислить ЗП.

Самые используемые затратные счета — это 26, 44, 25, 20. Время от времени используется 97 счет.

Проводки при начислении ЗП (показаны без субсчетов):

- Д ЗС К 70 начисление ЗП по сотруднику

- Д 70 К 68 удержан подоходный налог

- Д 70 К 69 удержаны пенсионные отчисления

- Д ЗС К 69 начислен ФСЗН 34%

- Д ЗС К 76 начислен БГС Д70 К 50/51/57 выплачена ЗП через кассу предприятия / с расчетного счета / с расчетного счета с применением транзитного 57 счета

Картинка 3. Пример ведомости расчета заработной платы

Картинка 4. Пример расчетного листка

На этом начисление ЗП закончено.

Весь материал является авторским. Копирование без согласования с автором запрещено!

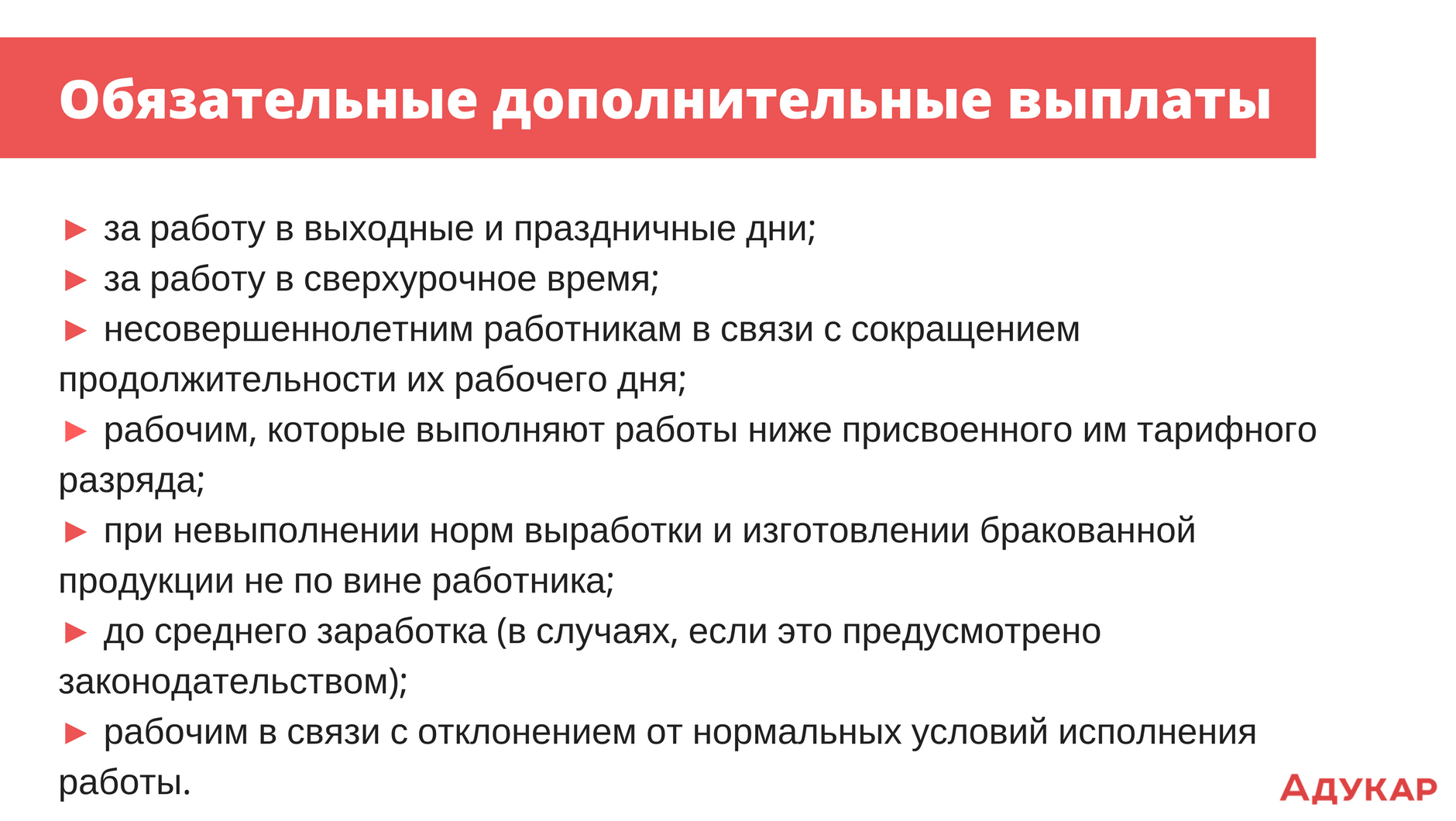

Из чего состоит зарплата? Тарифная ставка, оклад и другие понятия

Учишься-учишься, а даже не представляешь, сколько потом будешь зарабатывать? Чтобы понять, какой примерно будет твоя заработная плата, Адукар расскажет, как её рассчитывают в Беларуси.

Зарплата в Беларуси выводится из двух показателей: оклада и дополнительных выплат

Оклад — та сумма, которая прописывается в контракте («зарплата от… BYN»). Она выводится из тарифной ставки первого разряда, доплат за должность, профессиональный уровень и повышение по контракту.

Размер тарифной ставки указан в Единой тарифной сетке (ЕТС) , на 2019-й год она составляет 41 BYN . Там же найдёшь коэффициенты, которые соответствуют каждой должности и профессии в Беларуси. По данным ЕТС рассчитывается зарплата для работников бюджетной сферы. Коммерческие организации и ИП могут сами устанавливать тарифную ставку и выводить оклад, но зачастую они пользуются указанным документом.

Всё зависит от того, где будешь работать. К примеру, учителя традиционно считают работником бюджетной сферы, но если он устроится не в государственную школу, а частный учебный центр, то будет представителем коммерческой сферы

Всё зависит от того, где будешь работать. К примеру, учителя традиционно считают работником бюджетной сферы, но если он устроится не в государственную школу, а частный учебный центр, то будет представителем коммерческой сферы

Повышение по контракту — «плюшка», которую выплачивает директор в качестве мотивации сотрудников. Максимальной размер составляет 50% от оклада, но директор не обязан выплачивать именно столько: даже повышение на 0,5% считается соблюдением условий контракта.

Не забывай, что ежемесячно из зарплаты вычитываются налоги. Фонд социальной защиты населения (ФСЗН) собирает деньги (35% от зарплаты) на финансирование страховых социальных выплат. С помощью собранных денег выплачивают пенсии, различного вида пособия, расходы на лечение взрослых и детей. Чтобы застраховать работника от несчастных случаев на производстве и от профессиональных заболеваний, в Беларуси с 2004 года ввели обязательное страхование (0,5% в 2018 году). Также вычитывается из зарплаты подоходный налог — налог на доходы (13%).

Из указанных выше цифр выводится «голый оклад» — та сумма, которую будешь получать ежемесячно. Обычно молодые специалисты получают именно его. Далее поговорим о дополнительных выплатах.

Премия выплачивается на усмотрение работодателя

Точных цифр, какую премию будет выплачивать тебе работодатель , в контракте не найдёшь: вместе с размером других выплат, они указываются в дополнительных документах организации. Коммерческие компании обуславливают выплату премии наличием прибыли, а бюджетные организации — перевыполнением плана, допустим, нормы по выпуску какой-нибудь продукции.

Не рассчитывай на все дополнительные выплаты, указанные в Трудовом кодексе, ибо директор должен соблюдать только некоторые, остальные — на его усмотрение.

« Мои дополнительные навыки будут поощряться ?»

Если дополнительные навыки не относятся напрямую к выполняемой работе, то за них руководитель не обязан платить сотруднику больше. Например, ты можешь в совершенстве знать несколько иностранных языков, но это напрямую не нужно, чтобы выполнять обязанности менеджера в торговом центре, следовательно, и денег сверху не жди. В таком случае или смирись со своей работой, или ищи другую, где навыки пригодятся и принесут больше денег.

«Могу ли я получать меньше минимальной зарплаты в Беларуси?»

Оклад может быть ниже минималки ( 330 BYN в 2019 году, а с 1 января 2022 — 375 BYN ), но итоговая сумма выплаты должна равняться ей. То есть руководитель вправе искать сотрудника на должность, оклад которой меньше установленного минимума, но ежемесячно обязан начислять именно минимальную зарплату, восполняя недостающую сумму премиями и надбавками.

Чтобы первая зарплата не была для тебя сюрпризом, изучи цифры по своей профессии и подыскивай рабочее место , исходя из желаемой зарплаты.

Если материал был для тебя полезен, не забудь поставить «мне нравится» в наших соцсетях ВКонтакте, Instagram, Facebook, ASKfm и поделись постом с друзьями. А мы сделаем ещё больше материалов, которые пригодятся тебе для учёбы.

Учет начисления и выплаты зарплаты гражданину Белоруссии, являющимся налоговым резидентом РФ

заработная плата за первую половину месяца – 20 238,10 руб.;

Организация для целей налогообложения прибыли применяет метод начисления.

Нормативно-правовое регулирование трудовой деятельности в РФ граждан РБ

Российские работодатели вправе привлекать к осуществлению трудовой деятельности граждан РБ без учета ограничений по защите российского рынка труда. При этом гражданам РБ не требуется получение разрешения на осуществление трудовой деятельности в РФ. Это следует из п. 1 ст. 97, абз. 1 преамбулы, абз. 3 ст. 2 Договора о Евразийском экономическом союзе (ЕАЭС) от 29.05.2014.

Напомним, что между РФ и РБ имеется международное соглашение, в соответствии с которым в отношении граждан РБ не применяется действующий в РФ порядок регулирования привлечения и использования иностранной рабочей силы. Граждане РБ имеют равные права с гражданами РФ в оплате труда, режиме рабочего времени и времени отдыха, охране и условиях труда и других вопросах трудовых отношений. На это указано в п. п. 1, 2 Решения Высшего Совета Сообщества Беларуси и России от 22.06.1996 N 4 “О равных правах граждан на трудоустройство, оплату труда и предоставление других социально-трудовых гарантий”, ст. 7 Договора между Российской Федерацией и Республикой Беларусь от 25.12.1998 “О равных правах граждан”.

О привлечении российскими работодателями к трудовой деятельности граждан РБ см. также в Путеводителе по кадровым вопросам. Иностранные работники.

В рассматриваемой ситуации трудовой договор заключен с гражданином РБ, временно пребывающим в РФ, т.е. не имеющим вида на жительство или разрешения на временное проживание (ст. 2 Федерального закона от 25.07.2002 N 115-ФЗ ” О правовом положении иностранных граждан в Российской Федерации”). Срок временного пребывания гражданина РБ на территории РФ определяется сроком действия трудового договора, заключенного им с российским работодателем (п. 5 ст. 97 Договора о ЕАЭС). Подробно особенности миграционного учета граждан государств – членов Договора о ЕАЭС рассмотрены в Путеводителе по кадровым вопросам. Иностранные работники.

Трудовые отношения

Заработная плата устанавливается работнику трудовым договором в соответствии с действующими у работодателя системами оплаты труда (ч. 1 ст. 135 Трудового кодекса РФ). В данном случае заработная плата работника установлена в виде должностного оклада, понятие которого приведено в ч. 4 ст. 129 ТК РФ .

Выплата заработной платы производится не реже чем каждые полмесяца в день, установленный коллективным договором. В данном случае заработная плата выплачивается путем перечисления на банковский счет работника, что предусмотрено условиями коллективного договора (ч. 3, 6 ст. 136 ТК РФ ).

Страховые взносы

Суммы заработной платы, выплачиваемые работникам по трудовому договору, признаются объектом обложения страховыми взносами на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, а также на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования”, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ “Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний”).

По общему правилу суммы выплат и вознаграждений по трудовым договорам в пользу иностранных граждан, временно пребывающих на территории РФ, не подлежат обложению страховыми взносами, кроме случаев, предусмотренных федеральными законами о конкретных видах обязательного социального страхования (п. 15 ч. 1 ст. 9 Федерального закона N 212-ФЗ). Вместе с тем в соответствии с ч. 4 ст. 1 Федерального закона N 212-ФЗ в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 212-ФЗ, применяются правила международного договора Российской Федерации.

В силу п. 3 ст. 98 Договора о ЕАЭС социальное обеспечение (социальное страхование) (кроме пенсионного) трудящихся государств-членов осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. При этом согласно п. 5 ст. 96 Договора о ЕАЭС к социальному обеспечению (социальному страхованию) относятся:

обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний;

Следовательно, гражданин РБ с первого дня работы на территории РФ независимо от своего статуса (т.е. вне зависимости от того, является он временно пребывающим или постоянно или временно проживающим в РФ) имеет право на получение всех видов пособий по обязательному социальному страхованию и право на медицинскую помощь. Соответственно, работодатель должен уплачивать за него страховые взносы на указанные виды страхования (в ФСС РФ и ФФОМС) в тех же размерах, что и с выплат гражданам РФ.

Что касается обязательного пенсионного страхования, отметим следующее. Согласно п. 3 ст. 98 Договора о ЕАЭС пенсионное обеспечение трудящихся государств – членов ЕАЭС регулируется законодательством государства постоянного проживания, а также в соответствии с отдельным международным договором между государствами-членами. Учитывая, что Договор о ЕАЭС не содержит специальных положений, определяющих условия обязательного пенсионного страхования трудящихся государств-членов, а также учитывая, что отдельный договор по пенсионному страхованию и обеспечению не принят, в части вопросов пенсионного страхования применяется законодательство страны трудоустройства, т.е. в данном случае – законодательство РФ.

В соответствии с п. 1 ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ “Об обязательном пенсионном страховании в Российской Федерации ” временно пребывающие на территории РФ иностранные граждане (не являющиеся высококвалифицированными специалистами в соответствии с Федеральным законом N 115-ФЗ) являются застрахованными лицами в системе обязательного пенсионного страхования, и с выплат в пользу указанных работников уплачиваются страховые взносы на обязательное пенсионное страхование в соответствии с положениями Федерального закона N 212-ФЗ. В данном случае исходим из предположения, что работник – гражданин РБ не относится к высококвалифицированным специалистам. Следовательно, такой работник является застрахованным лицом и выплаты этому работнику по трудовому договору облагаются страховыми взносами в ПФР.

Таким образом, выплаты и иные вознаграждения, производимые в пользу временно пребывающего на территории РФ гражданина РБ по трудовому договору, подлежат обложению страховыми взносами на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, а также на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и формируют базу для начисления указанных взносов в общеустановленном законодательством РФ порядке на основании ч. 1 ст. 7, ч. 1 ст. 8 Федерального закона N 212-ФЗ, п. п. 1, 2 ст. 20.1 Федерального закона N 125-ФЗ. Аналогичные разъяснения приведены в Письмах Минтруда России от 31.03.2015 N 17-3/В-155, текстПФР от 28.05.2015 N БГ-30-26/6868 “О начислении страховых взносов на обязательное медицинское страхование” (вместе с Письмом Минтруда России от 07.05.2015 N 1

7-3/В-235), МРО ФСС РФ от 06.07.2015 N 14-12/07/12888.

Датой осуществления выплат в виде заработной платы для целей начисления страховых взносов, указанных в Федеральном законе N 212-ФЗ, признается день начисления работнику указанных выплат (п. 1 ст. 11 Федерального закона N 212-ФЗ).

База для начисления страховых взносов в ПФР, ФСС РФ и ФФОМС определяется отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом (ч. 3 ст. 8 Федерального закона N 212-ФЗ).

Порядок исчисления и уплаты страховых взносов установлен ст. 15 Федерального закона N 212-ФЗ и подробно рассмотрен в Практическом пособии по страховым взносам на обязательное социальное страхование, а также в Практическом пособии по взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Заработная плата, начисленная работнику за первую и вторую отработанные половины месяца, включается в базу для начисления страховых взносов один раз по итогам месяца (что следует из ч. 3, 4 ст. 15 Федерального закона N 212-ФЗ, п. 4 ст. 22 Федерального закона N 125-ФЗ (по вопросу начисления страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний см. также Постановление ФАС Центрального округа от 24.07.2013 по делу N А68-7790/2012)).

Размер тарифов, применяемых при начислении страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, зависит от того, превышает ли сумма начисленных работнику выплат и иных вознаграждений (нарастающим итогом с начала календарного года) предельные величины базы для начисления указанных страховых взносов (в 2015 г. это 711 000 руб. для взносов в ПФР и 670 000 руб. – для взносов в ФСС РФ) (ч. 4, 5, 5.1 ст. 8, ч. 1 ст. 10 Федерального закона N 212-ФЗ, п. 1 Постановления Правительства РФ от 04.12.2014 N 1316 “О предельной величине базы для начисления страховых взносов в Фонд социального страхования Российской Федерации и Пенсионный фонд Российской Федерации с 1 января 2015 г.”).

Предельная величина для начисления взносов на обязательное медицинское страхование законодательством не предусмотрена.

В данной консультации исходим из того, что доход работника на дату начисления взносов не превышает указанных предельных величин. Следовательно, организация применяет следующие тарифы страховых взносов: в ПФР – 22%, в ФСС РФ – 2,9%, в ФФОМС – 5,1% (п. п. 1, 2, 3 ч. 1.1 ст. 58.2 Федерального закона N 212-ФЗ, п. 2 ст. 33.1 Федерального закона N 167-ФЗ).

Тариф страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний устанавливается с учетом класса профессионального риска, к которому относится экономическая деятельность организации (ст. 21 Федерального закона N 125-ФЗ). В данной консультации исходим из условия, что экономическая деятельность организации отнесена к 1 классу профессионального риска, поэтому тариф страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний установлен для нее в размере 0,2% (ст. 1 Федерального закона от 01.12.2014 N 401-ФЗ “О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2015 год и на плановый период 2016 и 2017 годов”, ст. 1 Федерального закона от 22.12.2005 N 179-ФЗ “О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и про

фессиональных заболеваний на 2006 год”).

Бухгалтерский учет

Сумма заработной платы, причитающейся работнику, а также начисленные на нее страховые взносы включаются в состав расходов по обычным видам деятельности в периоде, за который производятся начисления (п. 5, абз. 3, 4 п. 8, п. п. 16, 18 Положения по бухгалтерскому учету “Расходы организации” ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Бухгалтерские записи по отражению рассматриваемых операций производятся с учетом изложенного выше и правил, установленных Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Налог на доходы физических лиц (НДФЛ)

Доходы работника в виде заработной платы являются объектами налогообложения по НДФЛ и формируют налоговую базу по НДФЛ (пп. 6 п. 1 ст. 208, п. 1 ст. 209, п. 1 ст. 210 Налогового кодекса РФ).

Организация, в результате отношений с которой физическое лицо получает доход, признается налоговым агентом по НДФЛ и обязана исчислить, удержать и перечислить в бюджет соответствующую сумму НДФЛ непосредственно из доходов физического лица при их фактической выплате (п. п. 1, 4, 6 ст. 226 НК РФ).

В данном случае работник является налоговым резидентом РФ, соответственно, налогообложение его доходов производится по ставке 13%, установленной п. 1 ст. 224 НК РФ. Вместе с тем заметим, что налогообложение доходов физических лиц, являющихся гражданами государств – членов ЕАЭС, регулируется ст. 73 Договора о ЕАЭС, исходя из которой доходы работника – резидента из РБ облагаются НДФЛ в РФ по ставке, установленной для налоговых резидентов РФ (13%), независимо от срока пребывания такого работника на территории РФ.

Исчисление сумм НДФЛ производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, начисленным налогоплательщику за данный период, в отношении которых применяется налоговая ставка 13%, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы НДФЛ (п. п. 2, 3 ст. 226 НК РФ).

При получении дохода в виде оплаты труда (заработной платы) датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Исходя из приведенных норм при выплате работнику заработной платы за первую половину месяца НДФЛ не исчисляется и не удерживается. Исчисление и удержание НДФЛ с заработной платы производится один раз в месяц (Постановление Президиума ВАС РФ от 07.02.2012 N 11709/11).

В то же время в соответствии с п. 6 ст. 226 НК РФ уплата в бюджет удержанного НДФЛ в данном случае производится не позднее дня перечисления дохода со счета организации на лицевой банковский счет работника. По разъяснениям ФНС России и Минфина России, налоговый агент производит исчисление, удержание и перечисление в бюджет НДФЛ с заработной платы один раз в месяц при окончательном расчете дохода сотрудника по итогам каждого месяца, за который ему был начислен доход, в сроки, установленные п. 6 ст. 226 НК РФ (см., например, Письма Минфина России от 10.04.2015 N 03-04-06/20406, ФНС России от 26.05.2014 N БС-4-11/10126@). Данная позиция поддерживается арбитражной практикой.

Вместе с тем имеются судебные акты, согласно которым при выплате зарплаты два раза в месяц налог уплачивается в последний день месяца. Подробно данный вопрос рассмотрен в Энциклопедии спорных ситуаций по НДФЛ и взносам во внебюджетные фонды.

В данной консультации исходим из условия, что организация, придерживаясь официальной позиции, производит исчисление, удержание и перечисление в бюджет НДФЛ с заработной платы один раз в месяц при окончательном расчете дохода работника по итогам каждого месяца, за который ему был начислен доход.

Следовательно, организация должна исчислить и удержать НДФЛ с заработной платы (в том числе за первую половину месяца) при выплате работнику заработной платы за вторую половину месяца.

Налог на прибыль организаций

Суммы заработной платы учитываются в составе расходов на оплату труда и признаются ежемесячно исходя из начисленных работнику сумм (п. 1 ч. 2 ст. 255, п. 4 ст. 272 НК РФ).

Страховые взносы, начисленные на выплаты работнику, признаются прочими расходами, связанными с производством и (или) реализацией, в периоде их начисления (пп. 1, 45 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ). По вопросу определения момента признания в налоговом учете страховых взносов см. также Письмо Минфина России от 09.06.2014 N 03-03-РЗ/27643.

Обозначения аналитических счетов и субсчетов, используемые в таблице проводок

К балансовому счету 68 “Расчеты по налогам и сборам”:

68-НДФЛ “Расчеты по НДФЛ”.

К балансовому счету 69 “Расчеты по социальному страхованию и обеспечению”:

69-1-1 “Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, зачисляемые в ФСС РФ”;

69-1-2 “Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний”;

69-2 “Расчеты по пенсионному обеспечению”;

69-3 “Расчеты по обязательному медицинскому страхованию”.

При начислении и выплате заработной платы за первую половину месяца

Начислена заработная плата за первую половину месяца

Бюджетникам обещают, что они не потеряют в деньгах при расчете зарплат по-новому. Но есть нюанс

Зарплаты бюджетников с 2022 года будут рассчитывать по новой схеме. Одно из главных изменений: тарифную ставку первого разряда, по которой сейчас рассчитывают заработки работникам бюджетных организаций, заменят на базовую ставку. Власти поясняли, что при введении новой системы оплаты труда не допускается снижение размеров зарплат, которые были до изменений. Но с оговоркой: падения зарплат не должно быть без учета премий. Во многом поэтому медики, у которых значительная часть зарплаты сейчас приходится на премии, высказывали опасение, что с нового года могут потерять в деньгах.

В Минтруда сегодня пояснили, как работникам бюджетных организаций будут с 2022 года рассчитывать зарплаты и почему январские заработки в некоторых случаях могут быть ниже декабрьских. Уточним сразу: при сравнении зарплат за декабрь и январь чиновники не будут учитывать многие доплаты, которые работники могут получить в последний месяц года. К примеру, совмещение, работа в ночные смены и в выходные. Это связано с тем, что они носят не постоянный, а временный характер, поясняют в ведомстве.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

В Минтруда в очередной раз повторяют, что при введении новой системы оплаты труда не допускается снижение размеров начисленной зарплаты (без премии) работников бюджетных организаций, которые действовали до изменений. « Эта норма является обязательной для исполнения руководителями организаций при формировании с 1 января 2022 года размеров оплаты труда работников», — уточняют в ведомстве.

Как будут рассчитывать зарплаты бюджетников с 2022 года?

С 2022 года зарплаты будут рассчитывать по тарифной системе, которая состоит из базовой ставки и 18-разрядной тарифной сетки.

Зарплаты бюджетников будут состоять из:

- оклада;

- надбавок за стаж работы (до 5 лет — 10% от базовой ставки, от 5 до 10 лет — 15%, от 10 до 15 лет — 20%, от 15 лет и выше — 30%);

- надбавок и доплат (в том числе надбавки за работу по контракту, за ученую степень и ученое звание, доплаты за сверхурочную работу, работу в праздники и выходные дни, за работу с вредными и опасными условиями труда);

- премии (размер которой может варьироваться для каждого работника. Но в целом в организациях на премии будут направлять 5% от суммы окладов работников).

Для бюджетников также предусмотрены единовременная выплата на оздоровление (выплачивается, как правило, при уходе в трудовой отпуск из расчета 0,5 оклада, уточняют в Минтруда) и матпомощь из-за непредвиденных материальных трудностей (0,3 среднемесячной суммы окладов работников).

— Конкретные размеры, а также порядок и условия выплаты премии и материальной помощи будут определяться положениями, утверждаемыми руководителями бюджетных организаций, — уточняют в Минтруда.

Проще говоря, работник сможет рассчитывать на премию (в организациях на премии будут направлять 5% от суммы окладов работников) и матпомощь в 0,3 среднемесячного оклада.

Какие выплаты уберут из расчетов зарплаты?

Количество стимулирующих и компенсирующих выплат, которые учитываются при расчете зарплаты бюджетников, в 2022 году сократится больше чем в 3 раза по сравнению с 2019-м, уточняют в Минтруда. Так, некоторые выплаты объединят в одну. В зарплату не будут также включать коэффициенты и повышения.

— Возможное снижение у работников некоторых размеров стимулирующих и компенсирующих выплат (например, надбавка за стаж работы в бюджетных организациях) должно быть компенсировано путем установления им выплат, конкретные размеры которых определяет руководитель организации, — поясняют в Минтруда.

Что будет в итоге с зарплатами?

В Минтруда уверяют, что руководители бюджетных организаций, которые будут устанавливать размеры стимулирующих и компенсирующих выплат, не могут допустить снижение с 1 января зарплат работников (без премии). Важно обратить внимание на уточнение ведомства про премии.

— Для целей сопоставления заработной платы работников бюджетных организаций (в действующих условиях декабря 2019 года) учитывается заработная плата, начисленная работнику в соответствии с условиями оплаты труда, предусмотренными трудовым договором (контрактом) за работу в нормальных условиях в течение нормальной продолжительности рабочего времени, — уточняют в Минтруда.

В ведомстве добавляют, что в начисленную зарплату (имеется в виду декабрьская зарплата, по которой и будут сравнивать, не упали ли зарплаты бюджетников. — Прим. ред.) включаются следующие виды выплат:

- тарифная ставка, тарифный оклад;

- повышения тарифной ставки, тарифного оклада;

- надбавки и доплаты, кроме доплат за работу в ночное время, за совмещение профессий (должностей), расширение зоны обслуживания (увеличение объема выполняемых работ) или выполнение обязанностей временно отсутствующего работника, за работу в сверхурочное время, в госпраздники, праздничные и выходные дни;

- премия в усредненных размерах, установленных для данного вида бюджетных организаций (например, 20% от суммы выплат, включаемых в расчет планового фонда заработной платы).

— Таким образом, заработная плата работника, рассчитанная за январь 2022 года по новым условиям оплаты труда с учетом премии в размере 5% оклада работника, не может быть ниже заработной платы работника, рассчитанной по вышеприведенному порядку, — уточняют в Минтруда.

Иными словами, из комментария Минтруда следует, что при сравнении декабрьской и январской зарплат не нужно учитывать многие доплаты, которые работники могут получить в последний месяц года. Это ночные смены, совмещение, замена временно отсутствующего работника, за сверхурочную работу, за выход в выходной и праздники. Если от декабрьской зарплаты отнять все эти доплаты, то в январе получки не будут ниже, чем месяцем ранее. Но нужно учитывать, что у медиков, к примеру, практикуется совмещение должностей. А при сравнении декабрьской и январской зарплат будет учитываться только основная работа.

Справка FINANCE.TUT.BY. Под совмещением подразумевается выполнение работником у одного и того же нанимателя наряду со своей основной работой дополнительной работы по другой профессии. Совмещением также может быть выполнение обязанностей временно отсутствующего работника без освобождения от своей основной работы в течение рабочего дня (смены). Существует также совместительство — это форма вторичной занятости, при которой в свободное от основной работы время работник выполняет другую регулярную оплачиваемую работу. Это регулярная оплачиваемая работа по трудовому договору. По статистике, коэффициент совместительства у врачей в среднем составляет 1,36. Это означает, что практически каждый работает больше чем на одну ставку. В пояснении Минтруда речь идет про совмещение.

В Минтруда тем временем обращают внимание, что январские зарплаты бюджетников обычно меньше декабрьских, потому что «ежегодно в конце года выплачивается премия в увеличенном размере за счет накопленной экономии фонда оплаты труда».

— Таким образом, заработная плата работника за декабрь складывается в среднем на 12% выше, чем заработная плата за январь следующего года, — поясняют в Минтруда. — Поэтому сопоставление заработной платы в новых условиях (январь 2022 года) производится с заработной платой в действующих условиях (декабрь 2019 года) с учетом усредненной премии.

Напомним, 13 декабря Александр Лукашенко заявил, что «разберется со всеми», кто вносил предложения по изменению схемы выплаты зарплат бюджетников, если кто-то получит «на рубль меньше» при такой же нагрузке, как сейчас.

Планируют ли повышать зарплаты бюджетников?

В бюджете на 2022 год предусмотрен фонд оплаты труда, обеспечивающий среднегодовое повышение зарплаты в бюджетной сфере не менее чем на 10% по сравнению с 2019 годом, уточняют в Минтруда.

Власти обещают бюджетникам заметный рост зарплат. В 2022 году средняя зарплата бюджетников должна превысить 920 рублей, сообщил ранее министр финансов Максим Ермолович. По его словам, в первую очередь ускоренными темпами власти будут поднимать зарплаты медиков, учителей и низкооплачиваемых работников.

Медикам, к примеру, в следующем году намерены поднять заработки на 20% (а к 2025-му — и вовсе увеличить в 2 раза, чтобы не уезжали за границу). На прибавку могут также рассчитывать, по заверению властей, работники образования и низкооплачиваемые специалисты.

Прогнозируется, что средняя зарплата бюджетников вырастет в 2019 году до 810 рублей (по итогам января-декабря). При этом в декабре — около 850 рублей, сообщал ранее премьер-министр Сергей Румас.

Власти планируют к концу этого года выйти на среднюю зарплату бюджетников в 80% от средних заработков по стране. Выход на отметку в 80% планировался и в предыдущие годы, но сделать этого не удалось. К примеру, в 2018 году этот показатель составил 77%.

Новая система оплаты труда работников бюджетной сферы с 2022 года

В настоящее время система оплаты труда работников бюджетных организаций представляет собой достаточно сложный механизм, включающий в себя множество повышений, надбавок и доплат, а также НПА, регулирующих порядок оплаты труда бюджетников.

В целях совершенствования оплаты труда работников бюджетной сферы принят Указ от 18.01.2019 N 27 «Об оплате труда работников бюджетных организаций».

Согласно данному документу с 1 января 2022 г. упраздняются многие виды выплат, а также упрощается сама структура заработной платы бюджетников. С 2022 года она будет включать в себя следующие элементы :

При этом такой элемент заработной платы, как оклад, с 2022 года будет рассчитываться по формуле :

Как видно из вышеприведенной формулы, с 2022 года изменится исходная нормативная величина, от которой будут высчитываться оклады. Вместо тарифной ставки 1-го разряда вводится базовая ставка. Ее размер будет определяться каждый год, как правило, с 1 января с учетом прогноза основных параметров социально-экономического развития страны .

Данные о коэффициентах тарифного разряда по должностям (профессиям), необходимые для расчета оклада, будут браться из новой тарифной сетки. В отличие от ныне действующей 27-разрядной, она будет состоять из 18 тарифных разрядов. Новую тарифную сетку, равно как и базовую ставку, Совмин должен установить до 1 марта 2019 г. .

Кратные размеры базовой ставки по профессиям будут применяться для расчета окладов рабочих при выполнении работ, не тарифицируемых тарифными разрядами .

Тарифные разряды и кратные размеры базовой ставки по должностям (профессиям), являющимися общими для всех видов деятельности, будут определяться Минтруда и соцзащиты .

Надбавка за стаж работы в бюджетных организациях для каждого работника будет определяться по формуле :

Размер надбавки будет зависеть от стажа работы сотрудника в бюджетных организациях: до 5 лет — 10%; от 5 до 10 лет — 15%; от 10 до 15 лет — 20%; от 15 лет и выше — 30% .

Что касается прочих надбавок и доплат, то можно отметить следующее. В определенных случаях перечни, размеры и порядок осуществления выплат надбавок и доплат будут устанавливаться в централизованном порядке, в некоторых — решением руководителя организации .

С 2022 года премирование работников будет производиться из средств, предусматриваемых в соответствующих бюджетах, в размере 5% от суммы окладов работников .

Кроме того, помимо премирования, входящего в структуру заработной платы, бюджетникам будут производиться выплаты, не связанные с оплатой их труда :

При этом в общем случае единовременная выплата на оздоровление будет осуществляться, как правило, при уходе в трудовой отпуск из расчета 0,5 оклада работника .

Материальная помощь будет оказываться, как правило, в связи с непредвиденными материальными затруднениями с направлением на эти цели средств в размере 0,3 среднемесячной суммы окладов работников .

Конкретные размеры премий, единовременных выплат на оздоровление и матпомощи, а также порядок и условия их выплаты будут определяться положениями, утверждаемыми руководителями бюджетных организаций .

На заметку

С учетом изменений в структуре заработной платы работников бюджетной сферы откорректирован Декрет от 26.07.1999 N 29 «О дополнительных мерах по совершенствованию трудовых отношений, укреплению трудовой и исполнительской дисциплины». Так, с 1 января 2022 г. в общем случае бюджетникам будет устанавливаться надбавка за контракт в размере не более 50% оклада, а не повышение тарифной ставки, которое предусматривается в настоящее время .