Ошибка 0400400017 в расчете по страховым взносам

ВНИМАНИЕ! РСВ 2022. Отказы из ФНС

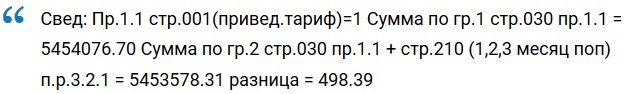

Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицамСвед: Пр.1.1 стр.001(привед.тариф)=1 Сумма по гр.1 стр.(050 — 051)пр.1.1 = 1059215.17 Сумма по гр.2 стр.(050 — 051)пр.1.1 + стр.220 (1,2,3 месяц поп) п.р.3.2.1 = 1081715.17 разница = -22500.002. В сервисе появляются валидации на строки 30, 50 в приложении 1 к разделу 1: а.

Должно быть равно сумме значений (030(2) и сумма по столбцу 210 за предыдущие отчетные периоды) по сотрудникам с кодом категории «КК» ( = «значение»).

b.Разница значений 050(1) — 051(1) ( = «значение») должна быть равна 050(2) — 051(2) + ∑значений по столбцу 220 за предыдущие отчетные периоды по сотрудникам с кодом категории «КК» ( = «значение») Что означают ошибки.

Данные ошибки говорят о том, что в базе ФНС не сходятся суммы указанные в приложении 1 к разделу 1(нарастающий итог с начала года)

Код ошибки: 0400400017 в расчете по страховым взносам — как исправить

030 (сумма выплат сотрудникам за весь год) автоматически сравнивается с суммой указанной в гр.2 стр.030 (сумма выплат за 4 квартал) + значение графы 210 за прошлый период, обычно 9 мес.

(обычно подтягивается из базы ФНС). Если программа выявляет разницу, бухгалтер получает ошибку 0400400017.

Также описание к ошибке с кодом 0400400017 может иметь более абстрактную текстовую форму: Давайте разберёмся, как решить ошибку при подаче отчётности. Это интересно: Решение ошибки 0400400017 в расчете по страховым взносам может состоять в выполнение ряда нижеизложенных пунктов: Ещё раз тщательно и скрупулезно проверьте все поданные вами данные на актуальность.

Ошибка 0400400018 в расчете по страховым взносам

Сумма по гр.2 стр.030 пр.1.1 + гр.2 стр.010 пр.10 поп + стр.210 (1,2,3 м.поп) п.р.3.2.1 = 439905896,49 разница = 313189,19 -0400400018: Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам Свед: П.р.

Важно Shrek_yar 25.01.18 — 16:48 Добрый день.

[1с] Ошибка 0400400011; Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам; Свед: Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам Ошибка 0400400018; Нарушено условие равенства значения базы для исчисления страховых взносов по

Ошибка 0400400011 в расчете по страховым взносам

и ИНН работников страхователя.

Нужно проверить все математические действия по расчету. Контрольные соотношения как внутри самого отчета, так и с внешними отчетными формами проверяются в , либо в программах спецоператоров связи. В последних обычно если отчет не проходит контрольные соотношения, то он не подлежит отправке по ТКС.

Компьютерная помощь

Первая – общегодовые показатели; Вторая – показатели за первые три квартала с прибавкой к ним суммы за последний квартал.

К примеру, причиной того, что возникает ошибка 0400400017, может стать отсутствие в соответствующей строке каких-либо необлагаемых пособий.

Сотрудник организации банально забыл внести такие пособия в квартальных отчетностях, тогда как в общем отчете они оказались учтены. Итак, что это значит, разобрались, теперь осталось понять, как решить возникшую проблему.

Ошибка 0400400018 в расчете по страховым взносам

Сумма по гр.2 стр.030 пр.1.1 + гр.2 стр.010 пр.10 поп + стр.210 (1,2,3 м.поп) п.р.3.2.1 = 439905896,49 разница = 313189,19 -0400400018: Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам Свед: П.р.

Внимание А в строках 190 – 300 подраздела 3.2 расчета во всех знакоместах проставьте «0»;

- одновременно по этим же физлицам заполните подраздел 3.1 расчета. На этот раз укажите правильные персональные данные. В строках 190 – 300 подраздела 3.2 расчета приведите верные показатели.

Ошибка не затрагивает индивидуальные сведенияЧтобы уточнить сведения о застрахованных физлицах, за исключением персональных данных, уточненный расчет надо заполнить так:

- если в первоначальном расчете отразили не всех физлиц, то в уточненку включите раздел 3 со сведениями в отношении этих физлиц.

IT-новости и обзоры

Так, причиной для ошибки часто становится невнесение определенных пособий в квартальных отчетах.

То есть работник предприятия внес их в общий годовой отчет, а в квартальные забыл включить. Методы исправления ошибки Предусмотрено несколько способов, которыми можно откорректировать отчеты и исправить неточности.

Рассмотрим различные варианты исправления ошибок: перепроверить все суммы, цифры, их наличие в соответствующих строках годового и квартальных отчетов. Если на предприятии есть несколько бухгалтеров, которые занимаются составлением отчетности для налоговой, руководство должно поставить задачу перепроверки данных перед всеми бухгалтерами.

После чего необходимо сверить полученные итоги; особое внимание следует уделить третьему разделу отчетности, куда требуется внесение корректировок по данным, которые отсутствуют по отдельным работникам; использовать специально разработанное программное обеспечение.

Разъяснения по отказам ФНС на форму РСВ

Данные ошибки говорят о том, что в базе ФНС не сходятся суммы указанные в приложении 1 к разделу 1 (нарастающий итог с начала года), с суммой значений, за 3 месяца из приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Данные проверки реализованы на основании . Все перечисленные в письме проверки реализованы в сервисе.

Аналоги ошибок. Аналогом указанных ошибок полученных от ФНС у нас являются предупреждения типа:

- Должно быть равно сумме значений (030(2) и сумма по столбцу 210 за предыдущие отчетные периоды) по сотрудникам с кодом категории «КК» (= «значение»).

- Разница значений 050(1) — 051(1) (= «значение») должна быть равна 050(2) — 051(2) + ∑значений по столбцу 220 за предыдущие отчетные периоды по сотрудникам с кодом категории «КК» (= «значение»).

Как проверить наличие ошибок

- Войдите по очереди во все черновики 2022 года.

Ошибка 0400400011 в РСВ — «Нарушено условие равенства значения суммы страховых взносов»

Если в РСВ содержатся ошибки, то она формирует и направляет хозяйствующему субъекту соответствующее уведомление. В соответствии с этим инспектор не всегда может ответить на вопрос, по какой причине отчет отклонен, а также в каком разделе и по какой конкретно строке содержатся ошибки.

Определить причину ошибки самостоятельно можно по первым 3-м числам из кода, поскольку в ФНС установлены классы нарушений.

Код ошибки: 0400400017 в расчете по страховым взносам — как исправить

После отправки в ФНС отчёта «Расчёт по страховым взносам» налоговая может сообщить о найденной в отчёте ошибке 0400400017. Последняя сопровождается сообщением « Нарушено условие равенства… ». Обычно это связано с выявленными налоговой службой несоответствием между показателем общей годовой суммы, и суммой за первые 9 месяцев, к которой добавлена сумма за оставшиеся 3 месяца года (IV квартал). Давайте разберёмся, как исправить ошибку 0400400017 при подаче отчётности по страховым взносам.

Почему возникает ошибка при расчёте по страховым взносам

Обычно данная ошибка возникает при подаче отчёта «Расчёт по страховым взносам» в соответствующее отделение налоговой инспекции. Массовое появление ошибки в подаваемой отчётности датируется началом 2018 года, что связано с письмами ФНС от 13 января 2017 № ГД-4-11/25417@ и от 29 января 2017 N ГД-4 11/27043@ о применении новых контрольных соотношений.

Кроме вышеупомянутого текста ошибки 0400400017 в тексте сообщения также присутствует указание на выявленную автоматическим комплексом ФНС сумму разницы, к примеру:

В данном случае сумма в гр.1. стр. 030 (сумма выплат сотрудникам за весь год) автоматически сравнивается с суммой указанной в гр.2 стр.030 (сумма выплат за 4 квартал) + значение графы 210 за прошлый период, обычно 9 мес. (обычно подтягивается из базы ФНС). Если программа выявляет разницу, бухгалтер получает ошибку 0400400017.

Если в графе 1 значение больше, тогда, вероятно, в предыдущих периодах не показано в разделе 3 графе 210 необлагаемое пособие (пособие сотрудникам, которые находятся в отпуске по уходу за ребёнком до полутора лет). Ранее раздел 3 мог не заполняться по указанным сотрудникам, так как пособия до полутора лет не облагаются взносами в ПФР. При подаче же данного отчёта в графе 1 упомянутое необлагаемое пособие может быть учтено.

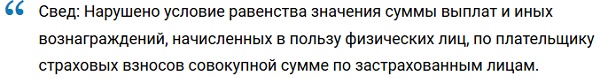

Также описание к ошибке с кодом 0400400017 может иметь более абстрактную текстовую форму:

Давайте разберёмся, как решить ошибку при подаче отчётности.

Как исправить ошибку 0400400017

Решение ошибки 0400400017 в расчете по страховым взносам может состоять в выполнение ряда нижеизложенных пунктов:

- Ещё раз тщательно и скрупулезно проверьте все поданные вами данные на актуальность . Актуальными считаются данные, поданные и принятые в ФНС, с учётом всех проведённых корректировок;

- Сделайте и сдайте в налоговую корректировку по недостающим сотрудникам в разрезе прошлых кварталов в третьем разделе;

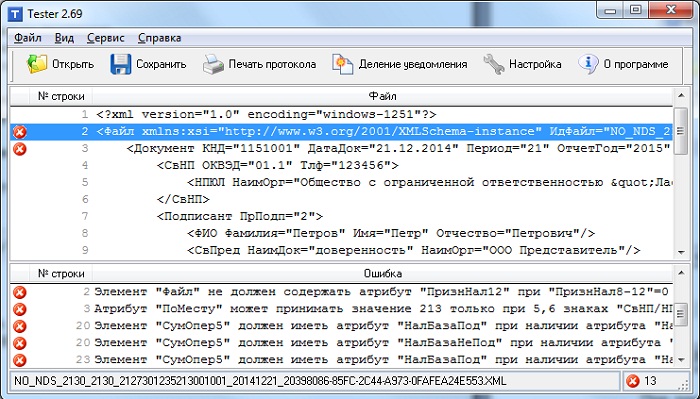

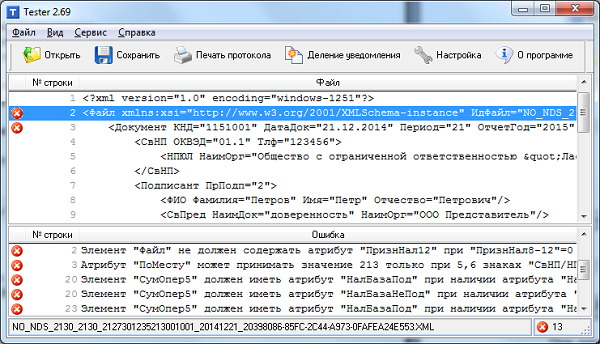

- Используйте программу «Tester» для выявления несоответствий . Установите программу на ваш ПК, и проверьте ваши показатели её содержимым. В программе может присутствовать детальное описание выявленных несоответствий;

Используйте программу «Tester» для выявления ошибок

Используйте программу «Tester» для выявления ошибок

Если после отправки корректировки вы получите отрицательный протокол, не стоит бить в набат. У вас будет ещё 5 дней на отправку корректировок, в которых устранено выявленное несоответствие (Ст. 431 НК). Если же спустя указанные 5 дней расхождения не будут устранены, предприятие может ждать штраф.

Заключение

В нашем материале мы разобрали, в чём заключается код ошибки: 0400400017 в расчете по страховым взносам, и как можно её исправить. Рекомендуем проверить подаваемые показатели программой «Тестер», выявить суть расхождения, а потом отправить уточняющую корректировку в ФНС. Также может помочь непосредственное обращение в налоговую службу. Но в этом случае следует надеяться лишь на счастливое стечение обстоятельств, так как сами налоговые инспекторы часто не в курсе специфики всех возникающих в отчётах проблем.

Код ошибки 0400400017 в расчете по страховым взносам: как исправить?

Ежегодно владельцы бизнеса и предприятий различного рода обязаны перечислять государству страховые взносы. К сожалению, но не всегда эта процедура, даже оформляемая опытным специалистом, проходит без каких-либо проблем. Иногда отправка соответствующего отчета в ФНС заканчивается тем, что назад приходит сообщение «ошибка 0400400017 расчет по страховым взносам», которое дополнительно сопровождается следующим: «Нарушено условие равенства…».

Естественно, сразу же возникает ряд вопросов. Что это вообще такое? Почему ФНС не хочет принять подготовленный отчет? И как решить возникшую проблему?

Конечно же, изначально стоит разобраться с тем, почему именно возникает такая ситуация.

Что это за ошибка и причины ее возникновения

Код ошибки 0400400017 практически всегда обозначает следующее:

- Сотрудник налоговой службы принялся за сверку полученных сведений;

- Он сравнил между собой две суммы. Первая – общегодовые показатели;

- Вторая – показатели за первые три квартала с прибавкой к ним суммы за последний квартал.

- И нашел в результате несоответствие.

Впервые расчет по страховым взносам стал массово приводить к этой неприятности в начале прошлого (2018-го) года, когда государственная налоговая служба начала использовать совершенно новые контрольные соотношения.

Обычно автоматическая программа, используемая при сверке в ФНС, также присылает и саму сумму разницу, которая была обнаружена в процессе. К примеру, причиной того, что возникает ошибка 0400400017, может стать отсутствие в соответствующей строке каких-либо необлагаемых пособий. Сотрудник организации банально забыл внести такие пособия в квартальных отчетностях, тогда как в общем отчете они оказались учтены.

Итак, что это значит, разобрались, теперь осталось понять, как решить возникшую проблему.

Методика исправления

К счастью, существует достаточно много способов, позволяющих ответить на вопрос – как исправить данную ошибку. Каждый из них может оказаться действенным, поэтому стоит ознакомиться со всеми возможными вариантами:

- Еще раз скрупулезно перепроверить каждую сумму, цифру, их расположение в нужных строках отчета. Если в организации, отправляющей такую отчетность в Налоговую, работает несколько бухгалтеров, то рекомендуется поставить аналогичную задачу им всем. И затем – сверить полученные результаты;

- Особо обратить внимание на третий раздел, где может потребоваться корректировка данных, связанная с отсутствием информации по некоторым сотрудникам;

- Попробовать воспользоваться специализированным ПО. Для автоматической сверки используется «Tester». Для этого потребуется изначально скачать программу и выполнить ее установку на жесткий диск компьютера. Очень часто этот способ является самым эффективным, так как автоматический поиск несоответствий приводит к их наглядному отображению в рабочем экране;

- Последний вариант – созвониться с представителями ФНС и обрисовать ситуацию. При благоприятном стечении обстоятельств, сотрудник налоговой службы укажет на существующие причины и расскажет, как от них избавиться.

Конечно же, возникает вопрос:

Что будет, если даже после внесения всех изменений и поправок, ФНС все равно сообщит о все той же не приятности, имеющей код 0400400017?

Впадать в панику раньше времени не стоит. Времени на очередные корректировки более чем достаточно – целых пять дней. За этот период можно перепроверить буквально каждый символ, получить все необходимые консультации, пригласить более опытных специалистов.

А вот если пятидневный срок истек, а причина несоответствия так и не была устранена, то в этом случае против предприятия могут быть применены штрафные санкции – это стоит понимать.

Отзывы

Отзывы людей, которые столкнулись с аналогичной проблемой, безусловно могут оказаться очень полезными. Поэтому стоит ознакомиться с ними:

- Сергей. Столкнулся с таким случаем впервые в моей практике. Все сверил, вроде бы суммы совпадают. Что не так-то? К счастью, есть хороший знакомый, который работает как раз в налоговой. Созвонился с ним, обрисовал суть. Он у меня сразу спросил – есть ли на фирме сотрудники с двойным ИНН. Оказалось, что да. Посоветовал использовать более свежий вариант. Действительно – помогло!

- Олег. Была схожая ситуация. Доверили эту работу молодому бухгалтеру. Вот он и наделал ошибок там, а до более опытных сотрудников обратиться постеснялся. В итоге, получил весь их отдел выговор. Сидели в нерабочее время, все перепроверяли. Нашли и исправили несоответствие, приняли в ФНС со второго раза.

- Марина. Как я поняла, проверка осуществляется программой. То есть, автоматически. У меня все данные внесены правильно. Но возвращают с данной ошибкой. Три дня голову ломала. Оказалось, что в новом отчете я переставила местами порядковые номера своих сотрудников. А программа на это не обратила внимание, продолжая сверять их по заданному алгоритму. В итоге и получилось так, что суммы совершенно не совпадают. Выстроила в нужной последовательности и все прошло без дополнительных проблем.

- Антон. В ФНС ввели нововведения. А я как-то их пропустил. В результате вернули мне обратно. Оказалось, что в отчете отсутствуют сотрудники, которые не облагаются страховыми взносами. Их необходимо обязательно внести. Так мне посоветовал знакомый бухгалтер из более крупной компании. Последовал его совету. Все нормально.

- Ольга. У моего подчиненного на компе есть программа «Tester». Он всегда пользуется ею и выполняет все необходимые корректировки еще до первой отправки. Назад отчетность нам не возвращают, так как эта прога прекрасно находит несоответствующие друг другу места.

Как видно из отзывов, причинам такой ситуации могут быть совершенно разные причины. Поэтому очень важно еще раз, внимательно, ознакомиться с письмами, которые рассылает ФНС, особенно, датированные 13-м и 29-м января 2017-го года. Именно в них содержится вся необходимая информация, связанная с началом применения новых контрольных соотношений.

Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

В Контур.Экстерне бухгалтеры видят не только само уведомление об отказе, как оно приходит из налоговой, но и комментарии к ошибкам и ссылки на нужные инструкции. Мы свели подсказки по самым частым отказам в таблицу. Она будет полезна вам, если вы отчитываетесь через другую программу или хотите систематизировать информацию.

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа | |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. Как проверить, есть ли ошибка, и исправить ее, рассказано в инструкции |

| 0400100001 | Не найден плательщик по ИННКПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. Как действовать в каждом случае, читайте в инструкции |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам | |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить.

Попробуйте — 3 месяца бесплатно.

Отказ в приеме отчетности: как действовать (продолжение)

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0100500001 | Отсутствуют сведения о доверенности в налоговом органе | |

| 0100200009 | Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации | Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно |

| 0400300001 | Регистрация уточненного документа без первичного | Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. Как действовать в каждом случае, читайте в инструкции |

| 0300100002 | Файл xsd-схемы не найден | Решение зависит от того, на какую форму пришел отказ. Инструкции, которые помогут проверить, правильно ли заполнены данные, собраны на странице |

| 0000000002 | Декларация (расчет) содержит ошибки и не принята к обработке | Если отказ пришел на РСВ, то рекомендуем отправить его еще раз. Если отказ пришел на другой отчет — обратитесь в техническую поддержку. Сообщите, пожалуйста, ИНН и КПП организации, название отчета и дату его отправки, а также текст ошибки, указанный в уведомлении об отказе |

Отказов в приеме отчетности в десятки раз больше — мы рассмотрели только самые частые. Отчитывайтесь через Экстерн, чтобы не допускать ошибок, а если ошибки все же закрались — быстро их исправлять.

Попробуйте — 3 месяца бесплатно.

Ошибка 0400400011 в РСВ — «Нарушено условие равенства значения суммы страховых взносов»

Иногда расчет по страховым взносам возвращается от налоговиков с ошибкой 0400400011, которая свидетельствует о нарушении условия равенства значения суммы страховых взносов. В этом случае необходимо исправить отчет и направить его повторно.

Причины ошибки по РСВ 0400400011

При наличии ошибки 0400400011 в расчете по страховым взносам налоговики не объясняют ее причины. Необходимо самостоятельно разобраться, в чем содержится несоответствие, исправить РСВ и подать его в установленные законом сроки. При просрочке сдачи отчетности налоговая инспекция штрафует компанию минимум на 1 тыс. руб. вне зависимости от причины опоздания.

Согласно Письму ФНС РФ от 27.12.2017 г. № ГД-4-11/27043@ налоговики проверяют расчет по страховым взносам в автоматическом режиме при помощи специальной программы, анализирующей контрольные соотношения. Если в РСВ содержатся ошибки, то она формирует и направляет хозяйствующему субъекту соответствующее уведомление. В соответствии с этим инспектор не всегда может ответить на вопрос, по какой причине отчет отклонен, а также в каком разделе и по какой конкретно строке содержатся ошибки.

Определить причину ошибки самостоятельно можно по первым 3-м числам из кода, поскольку в ФНС установлены классы нарушений. Ниже представлена таблица с расшифровкой классов ошибок по первым трем числам из кодировки:

Первые три цифры из кода ошибки

Класс ошибки

На практике выявлены частые причины появления ошибки 0400400011 в РСВ, связанные с нарушением условия равенства значения суммы страховых взносов. К ним относятся такие моменты:

- в разделе 3 указаны неверные СНИЛС сотрудников;

- у нескольких работников указан один и тот же номер СНИЛС;

- суммы взносов в некоторых графах округлены до значения без копеек, в соответствии с чем происходит несовпадение сумм из раздела 1 и раздела 3.

Данный тип ошибки может появиться также в том случае, если ПФР передал в налоговую инспекцию неверные номера СНИЛС.

Способы исправления ошибки 0400400011 в РСВ

Для исправления ошибки 0400400011 в РСВ, когда нарушено условие равенства значения суммы страховых взносов, необходимо проверить персональные сведения по сотрудникам. Они содержатся в разделе 3 РСВ. Для этого можно использовать интернет-сервис, расположенный на официальном сайте ФНС. По итогам проверки будет понятно, правильные ли сведения включены по работникам в РСВ или нет. Как правило, ошибки касаются неверного внесения ФИО, данных паспорта и СНИЛС.

На втором этапе нужно сравнить суммы страховых взносов, содержащихся в разделе 1, с суммами, входящими в раздел 3. Если равенство отсутствует, необходимо проверить:

- правильно ли рассчитана общая сумма в разделе 1;

- все ли работники включены в раздел 3;

- верно ли определены страховые взносы по каждому конкретному сотрудники и все ли выплаты учтены при расчете.

После внесения всех исправлений в РСВ отчет необходимо повторно проверить через специальные программы или сервисы, а затем направить файл в налоговую инспекцию.

Сроки исправления ошибки 0400400011

При получении уведомления от налоговой инспекции о наличии ошибки 0400400011 в РСВ необходимо внести изменения в расчет и направить его повторно. Срок отправки зависит от того, каким образом компания отчитывалась изначально.

Если РСВ сдавался в электронном виде, то организация должна направить корректировочный РСВ в срок не позднее 5-ти дней с момента получения налогового уведомления. Если РСВ сдавался в бумажном виде, то данный срок увеличен до 10 дней (в соответствии с п. 7 ст. 431 НК РФ).

Если компания уложилась в данный срок, то датой представления РСВ считается дата передачи отчетности в первый раз, и штрафа за опоздание не будет. Если компания не уложилась в данный срок, то считается, что отчетность представлена с просрочкой, и налоговики начислят штраф в размере 5% от суммы взносов, которую она должна перечислить по РСВ. Минимальный размер штрафа составляет 1 тыс. руб.

В видео-материале представлена информация об особенностях заполнения РСВ в 2018 году:

Тема: РСВ не можем сдать

Опции темы

Поиск по теме

РСВ не можем сдать

Добрый день! Подскажите, пожалуйста, предыдущий бухгалтер не сдавал РСВ за 2018 год, в итоге за 1 квартал расчет был сдан в середине декабря, прошел, статус “Сдано”.

Сдаю отчет за 2 квартал, отказ, в отказе написано:

“обнаружены ошибки:

Код: 0400400011

Описание: Пр.1.1 стр.001 привед.тариф=1 Сумма по гр.1 стр.061 пр.1.1 = 78505.68 Сумма по гр.2 стр.061 пр.1.1 + стр.240 (1,2,3 месяц поп) п.р.3.2.1 = 39252.84 разница = 39252.84

Код: 0400400017

Описание: Пр.1.1 стр.001 привед.тариф=1 Сумма по гр.1 стр.030 пр.1.1 = 356844 Сумма по гр.2 стр.030 пр.1.1 + стр.210 (1,2,3 м.поп) п.р.3.2.1 = 178422 разница = 178422

Код: 0400400018

Описание: Пр.1.1 стр.001 привед.тариф=1 Сумма по гр.1 стр.(050 – 051)пр.1.1 = 356844 Сумма по гр.2 стр.(050 – 051)пр.1.1 + стр.220 (1,2,3 месяц поп) п.р.3.2.1 = 178422 разница = 178422“

Жирным что выделила это строки 060, 030 и 050 по 1 и 2 графе, то есть в отчете за второй квартале не видит система этих сумм?

В 1с тоже ругается на отчет за второй квартал:

Проверяемое соотношение Расшифровка значений Результат проверки Норма законодательства Описание нарушения

1 “Проверка подраздела 1.1 приложения 1 к Разделу 1 (КС 0.5)

Гр. 1 ст. 061 подразд. 1.1 прил. 1 по значению поля 001 прил. 1 Р. 1 соответствующему значению ст. 200 подр. 3.2.1 Р. 3 = гр. 2 ст. 061 + ∑ ((ст. 240 (1 месяц ПОП) + ст. 240 (2 месяц ПОП) + ст. 240 (3 месяц ПОП)) (Тариф 01,02,03)” 78*505,68 Итог [78*505,68] = 39*252,84 + 2*172,28 + 2*172,28 + 2*172,28 + 2*172,28 + Итог [85*022,52], по коду тарифа плательщика 01,02,03 Соотношение не выполнено. Общая сумма исчисленных СВ на ОПС с начала расчетного периода с базы, не превышающей предельной величины, в целом по плательщику не равна сумме исчисленных СВ на ОПС с начала расчетного периода по каждому физическому лицу за соответствующий месяц с базы, не превышающей предельной величины

2 “Проверка подраздела 1.1 приложения 1 к Разделу 1 (КС 0.16)

Гр. 1 ст. 030 подр. 1.1 прил. 1 по всем значениям поля 001 = ∑ гр. 2 ст. 030 подр. 1.1 прил. 1 + (ст. 210 (1 месяц ПОП) подр. 3.2.1 Р. 3 + гр. 3 ст. 010 (1 месяц ПОП) приложения 10 к Разделу 1) + (ст. 210 (2 месяц ПОП) подр. 3.2.1 Р. 3 + гр. 4 ст. 010 (2 месяц ПОП) приложения 10 к Разделу 1) + (ст. 210 (3 месяц ПОП) подр. 3.2.1 Р. 3 + гр. 5 ст. 010 (3 месяц ПОП) приложения 10 к Разделу 1)” 356*844 Итог [356*844] = 178*422 + 9*874 + 9*874 + 9*874 + 9*874 + 9*874 + 9*874 + Итог [386*466] Соотношение не выполнено. Общая сумма выплат и иных вознаграждений, начисленных в пользу физических лиц в целом по плательщику за отчетный и предыдущие отчетные периоды не равна сумме выплат и иных вознаграждений по застрахованным лицам за отчетный и предыдущие отчетные периоды по каждому физическому лицу

3 “Проверка подраздела 1.1 приложения 1 к Разделу 1 (КС 0.20)

Гр. 1 ст. 050 подр. 1.1 прил. 1 р. 1 СВ – гр. 1 ст. 051 подр. 1.1 прил. 1 р. 1 СВ по значению поля 001 соответствующему значению ст. 200 подр. 3.2.1 Р. 3 = гр. 2 ст. 050 подр. 1.1 прил. 1 р. 1 СВ – гр.2 ст. 051 подр. 1.1 прил. 1 р. 1 СВ + ∑ ((ст. 220 (1 месяц ПОП) + ст. 220 (2 месяц ПОП) + ст. 220 (3 месяц ПОП)) (Тариф 01,02,03)” 356*844 – 0 Итог [356*844] = 178*422 – 0 + 9*874 + 9*874 + 9*874 + 9*874 + Итог [386*466], по коду тарифа плательщика 01,02,03 Соотношение не выполнено. База по СВ на ОПС в размере не превышающем предельную величину с начала расчетного периода в целом по плательщику не равна сумме баз по СВ на ОПС в размере не превышающем предельную величину с начала расчетного периода по каждому физическому лицу

4 Проверка Титульного листа (КС 0.32). Титульный лист (ст. 001) “Дата представления Расчета” должна быть раньше или равна установленному ст. 431 НК РФ сроку представления Расчета, если “Номер корректировки” “0–” 06.02.2019