Как ИП вернуть деньги за кассовый аппарат

Для снижения финансовой нагрузки в связи с затратами на покупку нового оборудования в рамках законодательства был разработан особый механизм для отдельной категории налогоплательщиков – возмещение за онлайн-кассы для ИП. Получение компенсации возможно для предпринимателей, осуществляющих свою деятельность на ЕНВД или патенте.

В связи с переходом на обязательное использование онлайн-касс для уменьшения расходов отдельной категории индивидуальных предпринимателей законодательно была установлена компенсация – возможность снижения налоговых платежей на расходы, связанные с покупкой и настройкой нового оборудования.

Кто может получить вычет

Вычет за покупку онлайн-кассы могут получить только индивидуальные предприниматели на специальных режимах ЕНВД и патенте. При этом установлен максимальный размер возврата налога за кассовый аппарат для ИП – 18 тыс. рублей за каждую единицу новой контрольно-кассовой техники, включенной в реестр допустимых.

Что принимается в расходы по приобретению ККТ:

- оплата поставщикам за новую технику;

- оплата за фискальный накопитель, необходимое для работы программное обеспечение;

- сопутствующие затраты по настройке контрольно-кассового оборудования;

- затраты на услуги ОФД;

- расходы по модернизации текущего оборудования для выполнения требований законодательства.

Вычет для ИП на ЕНВД

Обязательное условие получения компенсации издержек за приобретение онлайн-касс индивидуальными предпринимателями на ЕНВД: регистрация оборудования в ИФНС России в срок с 01.02.2017 года по 01.07.2019 года. При этом ИП, занятые в сфере общественного питания и розничной торговли и имеющие наемных сотрудников, должны были зарегистрировать кассу до 01 июля 2018 года. Они имеют право уменьшать налог с того квартала, в котором было приобретено новое оборудование. Для индивидуальных предпринимателей на ЕНВД, получивших отсрочку, регистрация онлайн-касс должна быть осуществлена до 01 июля 2019 года: расходы можно возмещать за кварталы в 2018-2019 году (с того периода, в котором была приобретена ККТ).

Порядок расчета налога:

- стандартный расчет платежа в зависимости от вида деятельности;

- уменьшение суммы платежа на уплаченные в текущем квартале страховые взносы: для ИП без сотрудников до 100%, с наемными работниками – не более 50%;

- уменьшение суммы платежа на величину понесенных расходов по приобретению ККТ, но не более чем на 18 000 рублей.

Примечание от автора! Согласно законодательству, налог может быть уменьшен до 0. Также ИП имеет право применить остаток вычета в последующих кварталах.

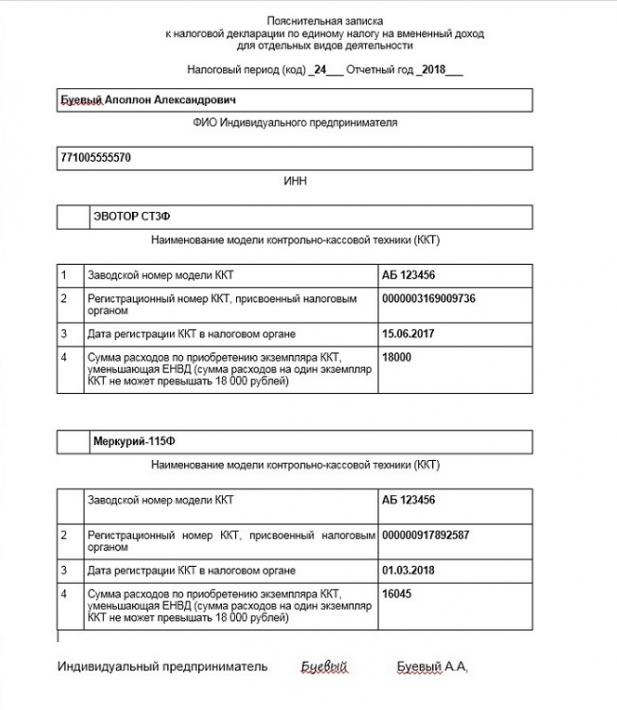

Для получения компенсации ИП на ЕНВД необходимо составить декларацию, указав сумму платежа, уменьшенную на понесенные расходы, и приложить пояснительную записку, в которой отображаются сведения о тратах, а также информация о модели ККМ.

Подробнее о получении компенсации:

Практический пример

Индивидуальный предприниматель Петров, осуществляющий розничную торговлю и имеющий наемных работников, приобрел новую кассу «АТОЛ», сумма затрат денежных средств на приобретение и настройку оборудования составила 41 000 рублей:

- Величина начисленного по деятельности Петрова налога составляет 50 809 рублей.

- В текущем квартале ИП может уменьшить платеж на сумму уплаченных страховых взносов, но не более чем на 50% – 21 600 рублей.

- Расходование финансов на покупку ККТ можно возместить не более чем на 18 000 рублей. Соответственно, налог к уплате за квартал составит 11 209 рублей.

Декларацией по ЕНВД не предусмотрена отдельная строка для вычета по покупке ККТ. Величина затрат денег индивидуального предпринимателя отображается только в итоговой строке общей суммы единого налога при заполнении формы.

Вычет для ИП на ПСН

Индивидуальные предприниматели на патентной системе налогообложения могут вернуть деньги за приобретение ККТ аналогично ИП, применяющим ЕНВД, через уменьшение платежа по ПСН. При этом ИП, занятые в сфере общественного питания и розничной торговли и имеющие наемных сотрудников, должны были зарегистрировать кассу с 01 февраля 2017 года до 01 июля 2018 года и имеют право уменьшать налог за налоговый период, начинающийся в 2018 году и заканчивающийся после регистрации оборудования.

Для индивидуальных предпринимателей на патентной системе налогообложения, получивших отсрочку, регистрация онлайн-касс должна быть осуществлена до 01 июля 2019 года: вычет применяется за налоговые периоды, начинающиеся в 2018-2019 годах и заканчивающиеся после регистрации оборудования.

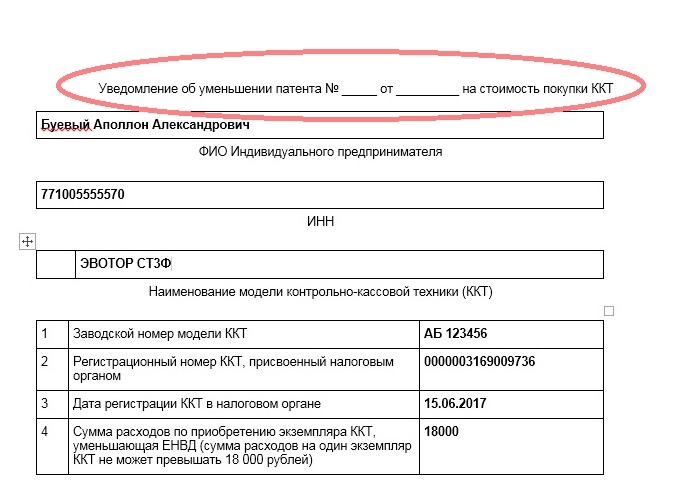

До момента утверждения специальной формы бланка для уменьшения размера налога ИП, применяющих патентную систему налогообложения, предоставлена возможность уведомления контролирующих налоговых органов в праве на вычет в произвольной форме. Заявление предоставляется в УФНС России в письменной или электронной форме, при этом обязательными реквизитами являются:

- личные данные индивидуального предпринимателя (ФИО);

- идентификационный номер налогоплательщика (ИНН);

- номер и дата патента, в отношении которого имеется возможность получения компенсации понесенных на приобретение нового оборудования расходов;

- сведения о ККТ: модель, заводской номер (указывается в паспорте техники);

- величина затраченных денежных средств.

Если индивидуальный предприниматель осуществляет свою деятельность по нескольким патентам и величина расходов на приобретение ККТ превысила стоимость патента, то он имеет право уменьшить налог по другому патенту на данное превышение.

Налоговый вычет за онлайн-кассу

11 Января 2019

С 1 января 2018 года некоторые предприниматели имеют право на налоговый вычет за онлайн-кассу: вступил в силу закон от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации». Расскажем, как его получить.

Налоговый вычет — хороший способ сэкономить, а чтобы полностью покрыть свои затраты на покупку и установку онлайн-кассы, рекомендуем скачать нашу бесплатную кассовую программу. Приложение Касса МойСклад поддерживает все требования 54-ФЗ. Скачайте и попробуйте его прямо сейчас.

Вычесть расходы на онлайн-ККТ из суммы налога разрешено индивидуальным предпринимателям, которые применяют патентную систему налогообложения или платят единый налог на вмененный доход.

Вернуть вычет получится до 18 000 рублей на каждую кассу. В эту сумму может входить не только стоимость самой ККТ: можно учесть расходы на покупку фискального накопителя, необходимых программ, услуг по настройке и прочие затраты на приведение техники в рабочий режим.

Налоговый вычет на покупку ККТ: обязательные требования

Льгота распространяется не на все кассы: есть условия, которые обязательно нужно соблюдать.

- Во-первых, налоговый вычет предоставляется только на ККТ, включенные в официальный реестр ФНС.

- Во-вторых, кассу обязательно нужно поставить на учет, иначе вернуть потраченные на нее деньги не получится.

Возместят ли вам расходы — зависит от вашей деятельности и даты постановки ККТ на учет:

- ИП на ПСН или ЕНВД в сфере розничной торговли или общественного питания, имеющие сотрудников на трудовых договорах, могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2018 года. Таким образом, они могут получить налоговый вычет при покупке онлайн-ККТ только в 2018.

- Остальные ИП на ЕНВД и ПСН могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2019 года.

Таким образом, в 2019 вы сможете претендовать на возмещение расходов, только если у вас нет наемных сотрудников. Если по трудовому договору в вашем кафе занят хотя бы один человек, вернуть расходы на кассу уже не получится.

Вычет по ЕНВД при покупке онлайн-кассы

При покупке онлайн-кассы на ЕНВД налоговый вычет нельзя получить за период, который предшествовал регистрации ККТ. Сумма налога уменьшается при исчислении за налоговые периоды 2018 и 2019 годов, но не раньше периода, в котором был зарегистрирован аппарат. Если сумма ЕНВД меньше вычета за онлайн-кассу, то можно перенести остаток на следующие периоды до конца 2019 года.

Налоговый вычет на ККТ для ПСН

Для ИП на ПСН сумма налога уменьшается за периоды, которые начинаются в 2018 году и завершаются после регистрации ККТ. Если затраты превышают лимит, остаток учитывается при начислении налогов за следующие периоды. А если сумма налога оказалась меньше затрат, можно уменьшить патент с других видов деятельности, если для них используется касса.

Как получить налоговый вычет при покупке онлайн-кассы

Чтобы оформить вычет, индивидуальные предприниматели на ЕНВД должны подать налоговую декларацию и отразить в ней расходы на ККТ.

Предпринимателям на ПСН нужно предоставить в налоговую уведомление об уменьшении суммы платежа по патенту. Пока официальный шаблон этого документа не утвержден, и заполнять его можно в свободной форме.

Скачать шаблон уведомления на налоговый вычет за онлайн-кассу для ИП на патенте

В уведомлении обязательно указать:

- ФИО и ИНН налогоплательщика.

- Номер и дату патента, в отношении которого производится уменьшение суммы налога, сроки уплаты уменьшаемых платежей, суммы уменьшения.

- Модель и заводской номер купленной кассы.

- Сумму расходов на покупку.

Если вы уже заплатили сумму, из которой хотите получить вычет, то необходимо подать в налоговую заявление о возврате излишне уплаченного налога.

К декларации или уведомлению необходимо приложить документ, подтверждающий затраты на покупку ККТ, фискального накопителя, программного обеспечения, выполнение работ по их настройке и оказание соответствующих услуг, в том числе — на модернизацию старой кассы.

Документы подаются в тот налоговый орган, где предприниматель состоит на учете как налогоплательщик и куда он уплатил или собирается уплатить налог, из которого хочет получить вычет.

Налоговый вычет на ККТ: часто задаваемые вопросы

Возможен ли налоговый вычет за онлайн-кассу для ИП на УСН?

Только в случае, когда ИП совмещает УСН и ЕНВД / ПСН. Тогда можно зачесть расходы на те кассы, которые используются на вмененке или патенте. Компаниям и предпринимателям на упрощенке кассовый вычет не предоставляют.

Можно ли получить вычет за онлайн-кассу, купленную в 2017 году?

Да, но только если вы поставили ее на учет в ФНС после 1 февраля. Если вы регистрировали онлайн-кассу в январе 2017 года, вернуть расходы на ее покупку нельзя.

Как получить налоговый вычет за онлайн-кассы в полном размере?

Полный размер вычета, установленный законом, — 18 000 рублей на каждую кассу. Вернуть деньги сверх этой суммы не получится, даже если ККТ обошлась дороже.

Как получить налоговый вычет за онлайн-кассу ИП на ПСН?

Если вы применяете патентную систему налогообложения (патент), вычет за онлайн-кассу оформляется с помощью уведомления об уменьшении суммы налога.

Если налог уже заплачен — подайте в ФНС заявление на возврат излишне уплаченной суммы.

Документы предоставьте в налоговую инспекцию, где состоите на учете и куда будете платить налог. Можно отправить их в ФНС и по интернету, заверив усиленной квалифицированной электронной подписью.

Как получить налоговый вычет при покупке онлайн-кассы

Современный кассовый аппарат: основные понятия и определения

Касса с онлайн-передачей данных в налоговую — такое понятие появилось в последней редакции закона о контрольно-кассовой технике от 22.05.2003 № 54-ФЗ. Короткое название кассовой техники нового поколения, поучившее повсеместное распространение, — онлайн-касса.

Современный вариант кассы от ее предшественников отличает несколько особенностей:

- Применять ее с 01.07.2017 обязаны все фирмы и ИП (за редким исключением), а с 01.07.2018 — плательщики ЕНВД и предприниматели на ПСН, работающие с наличными деньгами.

Кто вправе не использовать онлайн-кассу, читайте здесь.

Кто вправе использовать обновленную машину с 01.07.2019, узнайте здесь.

- Вместо ЭКЛЗ касса должна оснащаться специальным модулем памяти — фискальным накопителем, обладающим расширенными функциями (шифровки информации, ее защиты и др.).

- Касса должна оснащаться оборудованием, позволяющим в режиме реального времени передавать фискальную информацию налоговикам через оператора фискальных данных (ОФД).

Налогоплательщики с введением онлайн-касс вынуждены нести дополнительные расходы:

- на покупку современных касс или переоснащение действующих моделей;

- оплату услуг ОФД и интернета;

- подключение кассы и ее наладку.

Чтобы частично компенсировать связанные с покупкой онлайн-кассы расходы отдельным категориям налогоплательщиков, Правительство РФ для них подготовило специальное предложение — об этом расскажем в следующем разделе.

Кому положен налоговый вычет по онлайн-кассам

Налоговый вычет за онлайн-кассы — это новшество, призванное снизить бремя материальных потерь в связи с введением современных кассовых аппаратов и новых процедур работы с ними.

Федеральным законом от 27.11.2017 № 349-ФЗ внесены поправки в НК РФ, которые позволяют налогоплательщикам на ЕНВД или ПСН уменьшить сумму вмененного налога или патента на величину затрат, связанных с приобретением онлайн-машины.

Вычет за онлайн-кассу можно получить, если выполнены несколько групп условий:

- технологических — модель приобретенной кассы должна обеспечивать передачу фискальных документов налоговикам через ОФД;

- контрольных — касса должна быть проверена на наличие приобретенной модели в реестре ККТ и применяться в деятельности ЕНВД или ПСН;

- временных — периодом регистрации кассовой техники в налоговых органах должен являться период с 01.02.2017 по 01.07.2019.

Уменьшение налога возможно на сумму расходов на приобретение ККМ в размере не более 18 тыс. руб. на единицу ККТ, применяемой на каждом месте наличных расчетов.

В перечень таких расходов включаются затраты на покупку:

- контрольно-кассового аппарата;

- фискального накопителя;

- необходимого программного обеспечения.

Также могут быть учтены затраты на выполнение сопутствующих работ и оказание услуг, направленных на приведение ККТ в соответствие с требованиями, предъявляемыми законом «О применении ККТ» от 22.05.2003 № 54-ФЗ.

Рассмотрим, как получить вычет 18 тыс. за онлайн-кассу на ЕНВД.

Как получить вычет за онлайн-кассу на ЕНВД

Налоговый вычет по онлайн-кассам (НВОК) применяется в следующем порядке:

Начало применения НВОК — налоговый период при исчислении ЕНВД в 2018 или 2019 году, но не ранее периода, в котором кассовая машина зарегистрирована в ФНС.

Величина НВОК определяется по схеме:

при этом Р ≤ 18 тыс. руб.,

Р — расходы по покупке онлайн-кассы;

К — количество единиц ККТ, применяемой на каждом месте осуществления расчетов с покупателем (клиентом) в соответствии с законодательством РФ о применении ККТ.

Пример:

ИП Артеменко А.И. работает на ЕНВД. В марте 2019 года он поставил на учет 2 ККМ стоимостью 15 тыс. руб. и 25 тыс. руб. У Артеменко есть наемные работники, и он в 1 квартале уплатил страхвзносы за себя и за них в сумме 29 тыс. руб.

Сумма налога за 1 квартал 2019 года составила 48 тыс. руб.

Предприниматель посчитал ЕНВД, используя наш калькулятор.

Артеменко вправе уменьшить сумму налога на величину уплаченных взносов, но не более, чем на 50%.

В данных условиях это не более 24 тыс. руб., т.к. 29 тыс. руб. больше половины исчисленной суммы налога. То есть сумма налога составит 24 тыс.руб.

Эту сумму предприниматель также вправе уменьшить на сумму расходов на покупку кассовых машин 33 тыс. руб. (15 тыс. и 18 тыс. руб.). Ограничение в 18 тыс. руб. на каждый экземпляр ККТ в данном случае действует на обе машины.

Таким образом, сумма налога к уплате равна нулю (24 тыс. – 33 тыс. руб). НК РФ не содержит запрета на перенос неиспользованного вычета на более поздние периоды. В связи с чем, Артеменко уменьшит сумму ЕНВД к уплате на 9 тыс. руб. за 2 квартал 2019 года.

Все сведения о кассовой технике Артеменко внес в 4 раздел декларации ЕНВД.

Образец заполнения декларации ЕНВД см. здесь.

Рассмотрим, как получить вычет за кассу онлайн предпринимателям на ПСН.

Как оформить вычет за онлайн-кассу предпринимателям на ПСН

Предпринимателю, применяющему ПСН, для получения вычета на покупку онлайн-касс, следует проинформировать ФНС (по месту учета и уплаты налога) о своем намерении. Для этого ему нужно направить в адрес фискалов уведомление об уменьшении суммы патентного налога на величину затрат, связанных с покупкой кассовой машины. Рекомендуемая форма есть в приложении 1 к письму ФНС от 04.04.2018 № СД-4-3/6343@.

Сделать это можно двумя способами:

- письменно;

- электронно, с применением электронной подписи по телекоммуникационным каналам связи.

Форма и порядок представления указанного уведомления утверждаются налоговиками. На момент подготовки нашего материала формуляр еще не утвержден. В связи с этим налогоплательщик вправе направить уведомление в свободной форме, указав следующую информацию:

- фамилия, имя, отчество;

- ИНН;

- номер и дату патента, в отношении которого производится уменьшение суммы налога;

- сроки уплаты уменьшаемых платежей и суммы затрат по приобретению ККТ, на которые они уменьшаются;

- модель и заводской номер кассовой машины, в отношении которой производится уменьшение суммы патентного налога;

- суммы понесенных расходов по приобретению соответствующей ККТ.

Если же предприниматель на ПСН перечислил налог до подачи заявления на вычет, то ему необходимо:

- подать в ФНС уведомление об уменьшении суммы налога на величину затрат на покупку ККТ;

- дождаться перерасчета фискалами суммы налога;

- после этого написать в инспекцию заявление о зачете или возврате суммы переплаты

Рассмотрим, положен ли вычет 18 тыс. руб. по онлайн-кассам иным налогоплательщикам.

Вправе ли получить вычет 18 тыс. руб. по онлайн-кассам другие налогоплательщики?

Хозсубъекты, применяющие режимы ОСНО или УСН, не могут применять вычет 18 тыс. руб. на покупку онлайн-касс. Но они вправе учесть расходы на приобретение кассовой машины и все сопутствующие затраты при определении налогооблагаемой базы по налогу на прибыль или УСН «доходы минус расходы» (подп. 35 п. 1 ст. 346.16 НК РФ).

При этом важно учитывать, что расходы упрощенцев уменьшают величину доходов только после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

Если налогоплательщик учел затраты на покупку ККМ в расходах в период применения ОСНО или УСН 15%, а впоследствии перешел на ЕНВД или ПСН, то он не вправе уменьшать сумму налога на величину вычета.

Возможна иная ситуация, когда вычет можно потерять. Например, налогоплательщик на ЕНВД приобрел в 2017 году кассовую машину, а с января 2018 года перешел на УСН. Вычет нельзя применить, т.к. уменьшить сумму ЕНВД за налоговые периоды 2017 года еще нельзя, а в 2018-м применяется режим, на котором вычет не предусмотрен. Признать затраты на упрощенке тоже нельзя, т.к. они понесены еще до перехода на УСН (письмо ФНС от 21.02.2018 № СД-3-3/1122@).

А о том, как перенести вычет в аналогичной ситуации при переходе с ЕНВД на ПСН, мы рассказывали в этом материале.

Итоги

ФНС онлайн-кассам уделяет большое внимание и держит под постоянным контролем — начиная с постановки на учет и заканчивая регулярным анализом фискальной информации и налоговыми проверками. Чтобы снизить налоговую нагрузку на малый бизнес, законодатели ввели налоговый вычет в размере не превышающем 18 тыс. руб. на каждую единицу приобретенной кассовой машины для субъектов на ЕНВД и ПСН. Лица на иных системах налогообложения вправе учесть всю сумму затрат, связанных с покупкой онлайн-кассы в расходах, уменьшающих налогооблагаемую базу.

Налоговый вычет за кассу в 2019 году

Содержание:

Что такое «налоговый вычет за ККТ»?

Вычет за онлайн-кассу — компенсация затрат на покупку контрольно-кассовой техники для индивидуальных предпринимателей. Государство не возвращает эти деньги напрямую, но позволяет платить меньше налогов. Максимальный размер компенсации — 18 тысяч рублей за единицу техники.

Благодаря поправкам в 54-ФЗ право сэкономить таким способом имеют ИП на вмененке и ПСН. Сроки и правила получения компенсации зависят от того, есть ли у предпринимателя наемные работники. Для ООО такая льгота за покупку ККТ не предусмотрена.

Кто может получить вычет в 2019 году?

В прошедшем 2018 году вычет могли получить ИП на ЕНВД и патенте, которые:

- заключили трудовые договоры с сотрудниками на момент регистрации ККТ;

- ведут деятельность в сфере торговли и общепита.

Эта категория предпринимателей должна была зарегистрировать ККТ к 1 июля 2018 года и могла снизить налог за все его кварталы, начиная с момента регистрации.

В текущем году вычет за онлайн-кассу могут получить ИП на вмененке и ПСН, которые:

- работают в торговле и общепите без наемных работников;

- ведут любые другие виды деятельности, даже при наличии сотрудников;

- зарегистровали ККТ в ФНС до 1 июля 2019 года.

Такие предприниматели сохранили право на компенсацию, так как могли работать без применения контрольно-кассовой техники до 1 июля 2019 (а некоторые, благодаря новым поправкам в 54 ФЗ, и до 2022 года, как мы уже писали в этой статье).

Какие затраты можно покрыть вычетом за ККТ?

При расчете компенсации можно учесть траты на:

- покупку самой кассы или ее доработку для соответствия новым требованиями закона;

- фискальный накопитель;

- программное обеспечение;

- работы и услуги, связанные с настройкой и регистрацией.

Нужно ли предъявлять чеки для подтверждения? По нашему опыту ФНС обычно не запрашивает их. Однако эти документы все равно стоит хранить, пока вы пользуетесь кассой.

Общие правила использования

Вычет можно использовать в одном налоговом периоде или, если он больше суммы, подлежащей уплате, перенести остатки на другие периоды. Для ЕНВД период равен 1 кварталу, для ПСН — сроку действия патента.

Налог можно урезать на 100% и ничего не платить в одном или даже нескольких периодах. Это отличает вычет за кассу от других видов компенсаций (например, по страховым взносам за работников), которые позволяют списать не более 50%.

Первый шаг для оформления — покупка контрольно-кассовой техники и регистрация ее в ФНС. Дальнейшие действия зависят от системы налогообложения.

Как рассчитать и оформить вычет за ККТ на ЕНВД

ИП на вмененке может уменьшить налог за все кварталы 2019 года, начиная с налогового периода, в котором была зарегистрирована касса.

Пример:

Ежеквартальный налог = 10 000 рублей

Затраты на кассу = 30 000 рублей

Доступный размер компенсации = 18 000 рублей

Дата регистрации ККТ в ФНС 27 мая 2019.

В конце 2 квартала заполняем декларацию, где указываем:

- общую траты = 30 тыс. рублей

- сумму, на которую уменьшаем налог = 10 тыс. рублей (так как компенсация не может быть больше, чем начисленный налог).

В итоге налог снижен на 100%, и в этом квартале его не платить не нужно.

Оставшиеся 8 000 указываем в декларации за следующий квартал, и оплачиваем только 2 000.

Как рассчитать и оформить вычет за ККТ на ПСН

Бизнес на патенте имеет право использовать его в налоговых периодах 2018-2019 гг., но не позднее квартала, в котором ККТ была поставлена на учет.

Пример:

Дата выдачи патента: январь 2019, сроком на 12 месяцев.

Стоимость: 27 000 руб., из них 9 000 руб. уже оплачены, а еще 18 000 только предстоит оплатить.

Затраты на кассу = 15 000 руб.

Доступный размер компенсации = 15 000 руб.

Дата регистрации ККТ в ФНС: 27 мая 2019 г.

Вычитаем размер компенсации из общей стоимости патента, и получаем к уплате только 12 тыс. рублей.

Так как предприниматели на ПСН не подает декларацию, нужно заполнить уведомление для ФНС. Скачать рекомендуемую форму уведомления можно на сайте налоговой по ссылке. К нему прикладываем копию патента, регистрационной карты ККТ, и отправляем заказным письмом, либо подписываем ЭЦП и отправляем через интернет. Ответ на уведомление приходит в течение 20 рабочих дней.

Если бы в этом примере стоимость патента уже была оплачена полностью, предприниматель мог вернуть часть потраченных средств. Для этого к уведомлению прикладывается заявление с указанием суммы к возврату.

Часто задаваемые вопросы

ИП получил отсрочку по установке контрольно-кассовой техники, так как оказывает услуги. Сможет ли он зарегистрировать кассу в 2022 г. и получить вычет?

Согласно НК РФ возможность компенсировать траты на кассу пока предусмотрена только для ИП, которые регистрируют кассы до 1 июля этого года. Об изменениях этих правил пока не сообщается.

Если ИП совмещает УСН и ЕНВД, можно ли получить вычет?

Да, в случае, если касса применяется именно для деятельности по вмененке, и расходы на нее не были учтены ранее для уменьшения налога по УСН. При этом можно дополнительно сэкономить, если уменьшить вмененку на сумму вычета, а УСН — на размер страховых взносов.

Подписывайтесь на наши аккаунты в социальных сетях, чтобы первым получать важные новости и полезные материалы для бизнеса:

Как получить вычет на покупку онлайн-ККТ: подробная инструкция с образцами документов

С 1 января 2018 года индивидуальные предприниматели могут получить вычет из уплачиваемых налогов на покупку онлайн-ККТ. Но сделать это могут только ИП, применяющие ЕНВД и ПСН, причем только по кассовой технике, используемой в деятельности, облагающейся этими налогами. Ни организации на ЕНВД, ни ИП, применяющие УСН и ЕСХН, не могут получить вычет из этих налогов.

О том, как получить этот вычет, и пойдет речь в этой статье.

Условия для получения вычета

Однако для ИП, занимающихся розничной торговлей и/или общественным питанием и имеющим работников, установлен другой срок регистрации ККТ для получения вычета — с 1 февраля 2017 года до 1 июля 2018 года. Связано это с тем, что такие предприниматели не получили отсрочку по обязанности применять кассовую технику до 1 июля 2019 года.

Размер вычета

Какие расходы можно включить в вычет

Вычет из ЕНВД

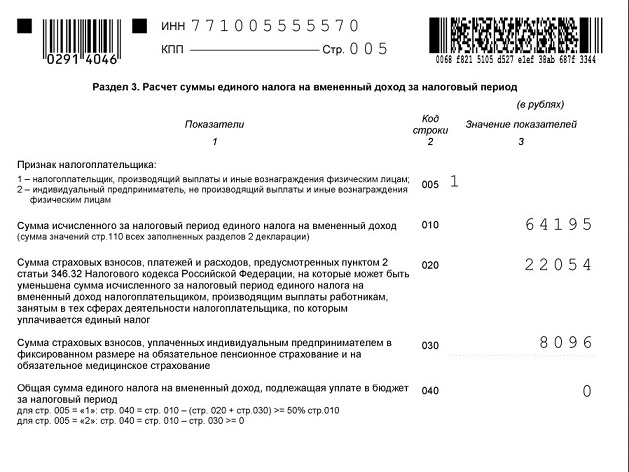

Для реализации права ИП на вычет налоговые органы планировали изменить декларацию. Однако новая форма точно не появится к началу отчетного периода за 1 квартал. И поэтому ФНС выпустила письмо от 20.02.2018 № СД-4-3/3375@, в котором предложила учитывать расходы на покупку ККТ в действующей сейчас форме декларации, при этом сумму этих расходов нигде в ней не показывать, а прилагать к отчету пояснительную записку.

При этом строка 040 раздела 3 рассчитывается с учетом произведенных расходов на покупку кассовой техники.

ИП приобрел два экземпляра ККТ. Расходы по одной составили 33 000 руб., по второй 16 045 руб. Принять в уменьшение налога можно 18 000 руб. по первой ККТ и 16 045 руб. по второй. В разделе 3 декларации расходы на покупку ККТ не указываются, но при расчете строки 040 была учтена сумма расходов: 16 045 руб. по одной ККТ и 14 328 руб. по второй ККТ, таким образом, налог за 1 квартал к уплате отсутствует. Оставшаяся часть суммы на покупку второй ККТ (18 000 — 14 328) будет принята в уменьшение налога во 2 квартале.

Вычет из стоимости патента

Кроме данных патента, в уведомлении указываются:

- ФИО налогоплательщика;

- ИНН;

- модель и заводской номер контрольно-кассовой техники, на которую получается вычет;

- сумма понесенных расходов по приобретению соответствующей ККТ.

Таким образом, после получения патента, ИП в произвольной форме составляет уведомление с вышеуказанными реквизитами и направляет его в налоговую. И уплачивает стоимость патента уже за минусом расходов на ККТ.

Для составления уведомления можно воспользоваться предложенной ФНС пояснительной запиской для ЕНВД, просто поменяв название документа.

Стоимость патента может быть уменьшена вплоть до нуля. Если патентов в течение года будет получено несколько, а в стоимость одного из них расходы «не влезают», их можно разделить между несколькими патентами. По каждому их них надо будет подать отдельное уведомление.

Если налоговые органы установят, что сведения, указанные в уведомлении недостоверны или не соответствуют требованиям закона, то в течение 20 рабочих дней они обязаны уведомить ИП об отказе в предоставлении вычета.

Отказывать будут по установленной форме, но её еще тоже не утвердили.

Обратите внимание! После выхода этой статьи была утверждена форма уведомления для плательщиков ПСН. Подробности в материале «Вычет из стоимости патента по покупку онлайн-ККТ: образец уведомления».

Вычет за кассу: как его получить предпринимателю на ЕНВД или патенте

Параллельно с обязанностью применять онлайн-кассу государство вводит и послабления, которые должны минимизировать затраты малого бизнеса на кассовую технику. Так, в этом и следующем годах предприниматели на «вмененке» и на патентной системе могут вернуть часть затрат на покупку ККТ с помощью налогового вычета. Можно ли уменьшить налог задним числом? Положен ли вычет при покупке кассы, которая была в употреблении? Как уменьшать налог при работе в разных регионах или муниципальных образованиях? Ответы на эти и другие вопросы — в нашей сегодняшней статье.

Условия использования вычета

Общие правила получения вычета по расходам на приобретение онлайн-кассы приведены в пункте 2.2 статьи 346.32 и в пункте 1.1 статьи 346.51 НК РФ (для ЕНВД и ПСН соответственно). Воспользоваться льготой можно при соблюдении следующих условий.

1. Предприниматель приобрел ту модель ККТ, которая внесена в специальный государственный реестр (ехсеl-файл, содержащий этот реестр, размещен на сайте ФНС России).

2. Купленный кассовый аппарат зарегистрирован в налоговом органе в период с 1 февраля 2017 года по 1 июля 2019 года. Исключение сделано для предпринимателей, которые заняты в сферах розничной торговли и общепита, и на дату регистрации ККТ привлекали для своей деятельности наемных работников. Для них указанный срок сокращен на год: если не успели зарегистрировать кассу до 1 июля 2018 года, то расходы на ее покупку учесть не получится. Соответственно, если ИП только планирует начать деятельность в этих сферах, имеет смысл сначала приобрести кассовый аппарат, по которому можно получить вычет, а уже потом нанимать работников.

Рассчитать стоимость готового решения для подключения онлайн-кассы

Рассчитать стоимость готового решения для подключения онлайн-кассы

3. Льгота распространяется только на те кассы, которые используются для расчетов в рамках деятельности, переведенной на ЕНВД или ПСН.

4. Расходы на покупку кассового аппарата ранее не были учтены предпринимателем при исчислении НДФЛ или единого налога по УСН.

На какую сумму можно уменьшить налоги

Если все перечисленные выше условия выполняются, то из очередного платежа по ЕНВД или из платы за патент можно вычесть стоимость кассовой техники, но не более 18 тыс. рублей за каждый экземпляр. Если онлайн-касса была приобретена за меньшую сумму, то дополнительно можно учесть цену фискального накопителя, программного обеспечения, стоимость работ и услуг по их установке и другие расходы на онлайн-кассу (главное, чтобы общая сумма затрат не превысила 18 тыс. рублей в расчете на один экземпляр ККТ). В результате применения ККТ-вычета сумму ЕНВД или плату за патент можно снизить до нуля.

Обратите внимание: уменьшение единого налога до нуля возможно и в том случае, если данный вычет заявляет ИП на ЕНВД, привлекающий наемных работников. Дело в том, что 50-ти процентное ограничение на снижение единого налога не распространяется на расходы, связанные с покупкой кассы.

Напомним, что согласно пункту 2.1 статьи 346.32 НК РФ, сумма налога уменьшается на указанные в пункте 2 данной статьи страховые взносы и пособия, перечисленные в пользу работников, занятых в тех сферах деятельности, по которым уплачивается ЕНВД. При этом сумма единого налога может быть снижена на сумму указанных в пункте 2 данной статьи расходов не более чем на 50 процентов. Таким образом, ИП на ЕНВД сначала определяют сумму налога, затем уменьшают ее на страховые взносы и пособия с учетом 50-ти процентного ограничения. И уже после этого могут снизить оставшуюся сумму налога на расходы, связанные с приобретением кассы. При этом Налоговый кодекс не содержит никаких ограничений по уменьшению оставшейся суммы ЕНВД на расходы, связанные с покупкой онлайн-кассы и сопутствующих услуг (письмо Минфина России от 20.04.18 № 03-11-11/26722).

Заполнить и сдать через интернет декларацию по ЕНВД с вычетом за онлайн-кассу

Заполнить и сдать через интернет декларацию по ЕНВД с вычетом за онлайн-кассу

Если сумма расходов на покупку ККТ (в пределах 18 тыс. рублей на каждый экземпляр кассы) превышает налоговый платеж, то остаток этой суммы можно учесть при расчете ЕНВД в следующих периодах или при оплате следующих патентов. Но только в пределах сроков, указанных в пункте 2.2 статьи 346.32 и в пункте 1.1 статьи 346.51 НК РФ. То есть излишек вычета можно учесть при расчете ЕНВД в 2018-2019 годах или при оплате «патентного» налога за эти же годы (письмо ФНС России от 19.04.18 № СД-4-3/7542@, см. «ФНС уточнила, как уменьшить ЕНВД на расходы по приобретению онлайн-кассы»). Исключение касается предпринимателей, занятых в сферах розничной торговли и общепита, и имевших на дату регистрации ККТ наемных работников. Для таких налогоплательщиков срок переноса остатка ККТ-вычета ограничен 2018 годом.

Вычет за кассу задним числом

Теперь рассмотрим вопрос о том, можно ли уменьшить уже уплаченный ЕНВД или «патентный» налог на стоимость ККТ.

В отношении предпринимателей на ПСН действует довольно выгодное правило. Дело в том, что пункт 1.1 статьи 346.51 НК РФ допускает учет «кассовых» расходов задним числом. Ведь в этой норме сказано, что расходы на покупку ККТ уменьшают сумму патента за налоговые периоды, которые начинаются в 2018 и 2019 годах (для ИП, занятых в торговле и общепите, и имевших на дату регистрации кассы наемных работников, — только в 2018 году) и заканчиваются после регистрации этой кассы. А поскольку налоговым периодом при ПСН признается календарный год (либо период, на который выдан патент, если этот период меньше календарного года), можно сделать следующий вывод. Если касса приобретена и поставлена на учет уже после оплаты патента, то его стоимость также можно уменьшить на «кассовые» расходы. В этом случае часть стоимости патента можно будет вернуть из бюджета, или зачесть в счет оплаты патента за будущие периоды.

Подать заявление о применении ПСН по новой форме через интернет Подать бесплатно

Подать заявление о применении ПСН по новой форме через интернет Подать бесплатно

Что же касается плательщиков ЕНВД, то они могут воспользоваться «кассовой» льготой задним числом только в одном случае: если не уменьшили единый налог за тот квартал, когда была зарегистрирована ККТ. Поясним, почему так.

В пункте 2.2 статьи 346.32 НК РФ сказано, что на стоимость кассы можно снизить ЕНВД за налоговые периоды 2018 и 2019 годов (для ИП, занятых в торговле и общепите, и имевших на дату регистрации кассы наемных работников, — только 2018 года), но не ранее налогового периода, в котором была зарегистрирована ККТ. Напомним, что налоговым периодом по ЕНВД является квартал (ст. 346.30 НК РФ). Получается, что применить льготу задним числом можно только в одном случае: если плательщик ЕНВД купил и зарегистрировал ККТ, но не уменьшил сумму единого налога за этот квартал на «кассовые» расходы. В такой ситуации предприниматель вправе представить уточненную налоговую декларацию по ЕНВД за соответствующий квартал, заявив в ней ККТ-вычет (п. 3 письма ФНС России от 21.02.18 № СД-3-3/1122@, см. «Расходы на онлайн-кассу: налоговики рассказали, как уменьшить налог при покупке ККТ»).

Ведите учет, готовьте и сдавайте отчетность по ЕНВД

Ведите учет, готовьте и сдавайте отчетность по ЕНВД

ККТ-вычет при работе в разных регионах или муниципальных образованиях

У предпринимателей, которые ведут деятельность на ПСН в нескольких регионах, а на ЕНВД — в разных муниципальных образованиях, могут возникнуть следующие вопросы. Вправе ли они уменьшить стоимость патента или сумму единого налога, уплаченного в каждом регионе (муниципальном образовании), на «кассовые» расходы? Имеет ли при этом значение место фактического нахождения ККТ? Давайте разбираться.

Начнем с патентной системы. В пункте 1.1 статьи 346.51 НК РФ четко сказано, что делать, если налогоплательщик получил несколько патентов и при этом расходы по приобретению ККТ превысили сумму налога по одному из патентов. В этом случае он вправе уменьшить сумму налога, исчисленную по другому патенту (другим патентам), на величину указанного превышения. При этом надо учитывать, что снизить «патентный» налог можно на расходы, связанные с покупкой только той кассы, которая используется в деятельности, переведенной на ПСН.

Вместе с тем, по правилам статьи 346.43 НК РФ патентная система вводится в действие законами субъектов РФ и применяется на территории именно этих субъектов. Это означает, что если налогоплательщик оплатил патенты, например, в двух регионах, то он применяет две ПСН — в каждом из этих регионов.

На основании этих норм можно сделать следующие выводы. Расходы на приобретение онлайн-кассы уменьшают стоимость патента по тому виду деятельности, для осуществления которого будет применяться ККТ. Если касса используется в нескольких видах деятельности, по которым в одном субъекте РФ оплачено несколько патентов, то уменьшить можно стоимость всех этих патентов, но только на сумму, не превышающую 18 тыс. рублей на каждый экземпляр ККТ. Если же по какому-либо из применяемых в регионе видов «патентной» деятельности касса не используется, то снизить стоимость патента по этой деятельности нельзя (о том, в каких случаях предприниматели на ПСН могут не применять онлайн-кассы см. «Новые поправки в закон о ККТ: кого совсем освободят от применения онлайн-касс»).

В итоге получается, что «задвоить» расходы на покупку ККТ в пределах одного региона не удастся. А использовать одну и ту же кассу одновременно в нескольких регионах нельзя, поскольку при регистрации ККТ нужно указать место ее установки или применения (п. 2 ст. 4.2 Федерального закона от 22.05.03 № 54-ФЗ). Это означает, что невозможно уменьшить стоимость патента, купленного в одном регионе, на расходы по приобретению ККТ, которая будет использоваться на «патентной» деятельности в другом субъекте РФ.

Теперь рассмотрим, какие возможности для применения ККТ-вычета есть у ИП на ЕНВД, которые работают в разных муниципальных образованиях (городских округах, городах федерального значения; все, что будет сказано ниже про муниципальные образования, касается также городских округов и городов федерального значения). Пункт 2.2 статьи 346.32 НК РФ гласит, что сумма единого налога может быть уменьшена на расходы по приобретению кассы, которая будет использоваться в деятельности, облагаемой ЕНВД.

В то же время, согласно пункту 1 статьи 346.32 НК РФ, единый налог уплачивается налогоплательщиком по месту постановки на учет в качестве плательщика ЕНВД. А такая постановка осуществляется по месту ведения предпринимательской деятельности (кроме развозной и разносной розничной торговли, оказания автотранспортных услуг и размещения рекламы на транспортных средствах; п. 2 ст. 346.28 НК РФ).

По каждому виду предпринимательской деятельности заполняется отдельный раздел 2 декларации по ЕНВД (в нем приводится расчет суммы налога). Если налогоплательщик занимается одним и тем же видом деятельности в нескольких отдельно расположенных местах, то раздел 2 декларации составляется по каждому месту осуществления такого вида деятельности (по каждому коду ОКТМО). Такое правило предусмотрено пунктом 5.1 порядка заполнения налоговой декларации по ЕНВД (утв. приказом ФНС России от 04.07.14 № ММВ-7-3/353@). Аналогичное положение нужно будет применять и при заполнении новой формы декларации по ЕНВД, которую предстоит сдавать, начиная с отчета за IV квартал 2018 года (утв. приказом ФНС России от 26.06.18 № ММВ-7-3/414@, см. «Утверждена новая форма декларации по ЕНВД»).

Заполнить, проверить и сдать через интернет новую декларацию по ЕНВД Сдать бесплатно

Заполнить, проверить и сдать через интернет новую декларацию по ЕНВД Сдать бесплатно

Таким образом, декларация по ЕНВД представляется в каждый налоговый орган, где предприниматель состоит на налоговом учете в качестве плательщика единого налога. Если деятельность осуществляется на территории одного муниципального образования через несколько объектов, то подается одна налоговая декларация, где по каждому виду деятельности и (или) месту осуществления деятельности заполняется отдельный раздел 2. Соответственно, в этом случае налогоплательщик исчисляет одну величину единого налога, которая и может быть уменьшена на сумму расходов, связанных с приобретением всех онлайн-касс, используемых в деятельности, указанной в этой декларации.

Данный вывод подтверждается положением подпункта 5 пункта 6.1 порядка заполнения новой формы декларации по ЕНВД. Он гласит, что расходы на ККТ отражаются по строке 040 раздела 3 декларации. Значение показателя в этой строке представляют собой сумму значений по строке 050 всех листов раздела 4 декларации. А раздел 4, в свою очередь, предполагает отдельное заполнение строк 010-050 в отношении каждого экземпляра ККТ.

Таким образом, если налогоплательщик осуществляет на территории одного муниципального образования один и тот же вид деятельности через несколько объектов, либо разные виды деятельности, то он вправе уменьшить на «кассовые» расходы общую сумму ЕНВД, исчисленную по данной декларации. Тот факт, что ККТ зарегистрирована только в одном из объектов значения не имеет, равно, как и тот факт, что по какому-либо из указанных в декларации видов деятельности касса не применяется.

Если же предприниматель осуществляет деятельность (в т.ч. один и тот же вид деятельности) на территориях разных муниципальных образований, подведомственных разным налоговым органам, то сдать только одну декларацию по ЕНВД нельзя. В этой ситуации необходимо рассчитать налог и представить декларации по каждому муниципальному образованию, где ИП состоит на учете в качестве плательщика ЕНВД (см., например, письма ФНС России от 05.02.14 № ГД-4-3/1895, Минфина России от 11.02.11 № 03-11-11/35). Соответственно, каждая сумма ЕНВД может быть уменьшена на кассовый вычет, но только по тем экземплярам ККТ, которые используются в деятельности, осуществляемой на территории соответствующего муниципального образования. Ведь, как было сказано выше, сумма единого налога может быть уменьшена на расходы по приобретению кассы, которая будет использоваться в деятельности, облагаемой ЕНВД (п. 2.2 ст. 346.32 НК РФ). А если ИП работает в разных муниципальных образованиях, то он должен рассчитывать сумму налога по каждому из них отдельно. Следовательно, и условие об использовании кассы, по которой заявляется вычет, в деятельности, облагаемой ЕНВД, необходимо применять в отношении каждой суммы единого налога. А значит, и в этом случае «задвоить» расходы на покупку кассы не получится.

Заполнить и сдать через интернет декларацию по ЕНВД с вычетом за онлайн-кассу

Заполнить и сдать через интернет декларацию по ЕНВД с вычетом за онлайн-кассу

Покупка б/у кассы и продажа ККТ

Наконец, еще один блок вопросов, возникающих в связи с уменьшением ЕНВД или «патентного» налога на расходы по приобретению ККТ, связан с самой кассовой техникой. Например, можно ли применить ККТ-вычет в отношении бывшей в употреблении кассы? Как быть в том случае, если касса приобретена у ИП, который уже учел расходы на ее покупку?

Согласно нормам Налогового кодекса (п. 2.2 ст. 346.32 НК РФ и п. 1.1 ст. 346.51 НК РФ), покупка ККТ, которая ранее не была в употреблении, не является обязательным условием для учета «кассовых» расходов. А значит, затраты на покупку бывшей в употреблении контрольно-кассовой техники также могут уменьшать сумму ЕНВД или стоимость патента. При этом не имеет значения, у кого была приобретена онлайн-касса: у организации или у ИП.

Отметим, что для подтверждения «кассовых» расходов могут потребоваться: договоры на приобретение ККТ, фискального накопителя, программного обеспечения, а также на оказание сопутствующих услуг (при наличии); платежные документы по указанным договорам; паспорт ККТ и сертификат регистрации онлайн-кассы в налоговой инспекции. При этом в случае покупки бывшей в употреблении кассы никакие дополнительные документы не понадобятся.

Так, Налоговый кодекс не требует подтверждать, что прежний владелец кассы не учел «кассовые» расходы в отношении этого экземпляра ККТ при расчете ЕНВД или налога по ПСН. Поэтому проверять историю кассы и требовать у продавца документ о том, что он не использовал кассовый вычет, не нужно. Тем более что Налоговый кодекс не запрещает учитывать расходы на покупку онлайн-кассы и в том случае, если в отношении этой единицы техники ранее уже был использован кассовый вычет.

Что касается дальнейшего распоряжения онлайн-кассой, по которой был применен ККТ-вычет, то никаких ограничений по этому поводу в Налоговом кодексе нет. Следовательно, ИП вправе по своему усмотрению реализовать кассу, расходы на покупку которой были учтены при расчете ЕНВД или «патентного» налога. Восстанавливать налог при этом не придется.