Как ИП перейти на патент в 2022 году

Выбор системы уплаты налога является основополагающим для предпринимателя. От него в дальнейшем зависит, какой размер отчислений в пользу государства будет установлен для бизнесмена. В число доступных для ИП режимов налогообложения включена патентная. Кому она подходит и как можно осуществить переход на патент — рассмотри прямо сейчас.

Виды деятельности

Чем может заниматься предприниматель при использовании патентного режима? Список сфер деятельности обширен. Среди них:

- Перевозка пассажиров и грузов на основании договора посредством автомобильного транспорта и водного

- Парикмахерские услуги

- Пошив и ремонт одежды и обуви

- Ремонт помещений, в том числе изготовление и установка различных необходимых для обустройства жилья конструкций, а также проведения различных работ — сварочных, монтажных, сантехнических, электрических

- Лечение животных

- Производственные услуги

- Уборка помещений

- Присмотр за детьми или больными лицами

- Ритуальные и обрядовые услуги, в том числе по изготовлению памятников

- Торговля в розницу

Полный перечень предоставляет статья 346.43 НК РФ. При этом региональные власти могут дополнять список, включая в него иные виды деятельности. Этим ПСН выгодно отличается от иных принятых в РФ режимов.

Кому можно использовать ПСН

Возможность использования патента ограничена не только сферой работы предпринимателя. Налоговое законодательство предъявляет и другие требования к желающим вести деятельность в соответствии с режимом ПСН. Среди них:

- Ограничение числа наемных сотрудников. На предпринимателя, работающего по патенту, может трудиться не более 15 человек. Причем даже в случае совмещения УСН и ПСН. Об этом сообщает статья 346.43 НК.РФ.

- Ведение деятельности без применения договора доверительного управления или простого товарищества. Ограничение обозначено в 6 пункте статьи 346.43 НК РФ.

- Максимальная сумма дохода. Предприниматель на ПСН не может зарабатывать более 60 млн в год. При исчислении прибыли учитываются и доход от деятельности, и отчетность, по которой ведется учет в рамках другой системы налогообложения. Положение зафиксировано в 1 части 6 пункта статьи 346.45 НК РФ.

- Некоторые ограничения по площади залов, предусмотренные для ИП, занимающихся торговлей или предоставляющих услуги в сфере общественного питания. Максимум они могут претендовать на торговые помещения размером в 50 квадратных метров.

Для остальных предпринимателей, занимающихся бизнесом, для которого законодательно предусмотрена покупка патента, переход на ПСН разрешен.

Преимущества патента

Но даже если ИП по всем параметрам подходит для внедрения патента, стоит определиться, выгодна ли патентная система налогообложения в конкретном случае. В первую очередь, стоит ознакомиться с ее преимуществами:

- Стоимость патента относительно невысока. Конечно, конечная цена зависит от ведущейся деятельности и местонахождения ИП, однако по сравнению с вложениями, предусмотренными другими режимами, покупка патента считается достаточно выгодной.

- Выбор срока действия. Законодательно предусмотрено, что срок действия патента колеблется от 1 до 12 месяцев, о чем сообщает статья 346.45 НК РФ. В первую очередь, это выгодно предпринимателям, которые только запускают новое направление деятельности и хотят опробовать его прибыльность. Либо для бизнесменов, решивших предоставить разовые услуги в определенном направлении, укладывающихся в определенный срок.

- Упрощенная система ведения налоговой отчетности. В отличие от других режимов, ИП на патенте декларации не предоставляют.

- Отсутствие необходимости перечислять взносы на медицинское страхование и соц защиту для работников. Однако подобное преимущество недоступно для ИП, в деятельность которых включена торговля в розницу, ведение общепита или сдача недвижимости в аренду.

Однако налогообложение ПСН имеет и некоторые минусы, о которых обязательно должен знать предприниматель, решивший вести деятельность в рамках указанного режима. Перечень недостатков выглядит следующим образом:

- Недоступность патента для юридических лиц. Налоговая поставит на учет по подобной системе только ИП

- Существенное ограничения типов разрешенной деятельности

- Возможность нанять слишком малое число работников. То есть, патент доступен только малому бизнесу

- Налог нужно оплатить не по итогам определенного периода, а заранее. По сути предприниматель вносит авансовый платеж, не зная, какую прибыль получит

- Если патент не оплачен вовремя, к предпринимателю применяются различные штрафные санкции, начисляется пеня в соответствии с письмом ФНС от 06.02.2017 г. № СД-19-3/19@. Ранее предприниматель и вовсе лишался патента и, соответственно, возможности вести дальнейшую деятельность в выбранном направлении. Однако изменения, внесенные ФЗ №401-ФЗ, принятым 30 декабря 20016 года, подобные санкции отменили. В 2022 году вернуть их не планируется

Но несмотря на недостатки, ситуаций, когда нужен патент, имеется масса преимуществ. Например, его выгодно использовать при открытии собственного небольшого магазина, а также при предоставлении услуг населению. Причем в 1 пункте статьи 346.45 НК РФ отмечено, что предприниматель может получить несколько патентов на каждый вид деятельности.

Совмещение с другими режимами

Необязательно полностью переходить с упрощенки, ОСНО или ЕНВД для приобретения патента. Законодательство предусматривает возможность ведения бизнеса с использованием нескольких режимов налогообложения. Однако должно существовать четкое разграничение видов деятельности, так как отчетность формируется различными способами. Поэтому перед тем, как оформить патент, нужно тщательно рассчитать прибыль и определить, выгодно ли внедрять новый режим налогообложения.

Переход на ПСН: пошаговая инструкция

Заставить предпринимателя перейти на ПСН невозможно. Только сам бизнесмен решает, действительно ли подходит указанный налоговый режим для ведения дел. Добровольность покупки патента подтверждает и 2 пункт статьи 345.46 Нк РФ.

Чтобы стать обладателем патента, нужно совершить ряд действий. Каких именно — рассмотрим подробней.

Написание заявления

Если бизнесмен подходит под установленные для держателей патента законом условия перехода, первый шаг для получения заветного свидетельства — регистрация намерения в налоговой службе. Уведомить ИФНС нужно посредством заполнения и сдачи специального заявления по форме 26.5-1. Образец утвержден приказом ФНС от 11 июля 2017 г. N ММВ-7-3/544@. Можно скачать бланк, либо попросить шаблон у работника

Состоит бумага из нескольких основных частей:

- титульная. Отображает информацию непосредственно о заявителе. Предприниматель указывает ФИО, место проживания

- просьба о предоставлении патента

- если документы подает доверенное лицо бизнесмена — информация о посреднике

- информация об осуществляемой деятельности. Необходимо прописать точное название. Узнать его можно в справочнике ОКВЭД-2. Там же указаны и коды, под которыми зашифрована сфера работ. Он также понадобится для заполнения бланка

- сведения о наличии наемных служащих и их количестве

- данные о процентной ставке, по которой уплачивается налог

- описание места ведения дела. Указывается адрес самого предприятия

Указанные сведения отражаются бизнесменом в любом случае. Но если ИП специализируется на перевозке, розничной торговле, предоставляет услуги общественного питания или сдачи жилья в аренду, ему потребуется заполнить дополнительные листы. Заявка подается в налоговый орган по месту ведения деятельности. Передать документы можно несколькими способами:

- Лично явившись в ФНС, либо выписав доверенность третьему лицу, которое будет представлять интересы ИП

- Отправив письмо с описью через Почту России

- Заполнить форму и отправить ее через Интернет

Стоимость и оплата патента

Цена, которую придется заплатить за приобретение патента, равняется 6% от потенциальной прибыли от конкретного вида деятельности. Последняя рассчитывается не предпринимателем, а устанавливается государством. Причем стоимость не может превышать 1 миллиона рублей, умноженного на специальный коэффициент. С 1 января 2018 года он составляет 1,481. Соответственно самый дорогой патент обойдется ИП в 1 481 000 рублей. Но регионы имеют право увеличивать показатель по своему усмотрению

При расчете потенциального дохода учитывается множество факторов. Среди них:

- Размеры помещения, используемого для осуществления деятельности

- Число сотрудников фирмы

- Наличие транспорта

- Арендная площадь

Рассчитаем, во сколько примерно обойдется патент, позволяющий предоставлять услуги парикмахера, в Липецке. Допускается несколько вариантов стоимости:

- Предприниматель не нанимает сотрудников и работает сам. Региональные власти определили, что потенциальный доход ИП от указанного занятия составляет 225 тысяч в год. Соответственно, стоимость годового использования ПСН равняется 6% от этого значения и составляет 13500 рублей. При этом, если патент приобретается на меньший срок, нужно взять месячную оплату за патент — 13500/12=1250 и умножить на количество месяцев, составляющих период ведения деятельности. Для наглядности, стоимость патента за три месяца равняется 3750 рублей.

- У ИП есть работники. Наличие помощников позволяет существенно увеличить доход от бизнеса. Государственные и территориальные власти учитывают этот факт, поэтому цена на патент при найме сотрудников возрастает. В Липецке штат из пяти человек увеличивает потенциальную прибыль практически вдвое — с 300 до 500 тысяч. Покупка патента на месяц теперь обойдется в 2500 рублей.

При этом изменение числа работников в большую сторону также влечет за собой увеличение цены. На новых сотрудников нужно приобрести дополнительный патент. При уменьшении штата пересмотр оплаты не производится. Предприниматель сможет получить деньги обратно, только если прекратит вести деятельность. Причем неважно, что стало причиной отказа от бизнеса: как банкротство, так и личное желание бизнесмена является обстоятельством для перерасчета и выплаты денег за неиспользованные месяцы.

Сроки перехода

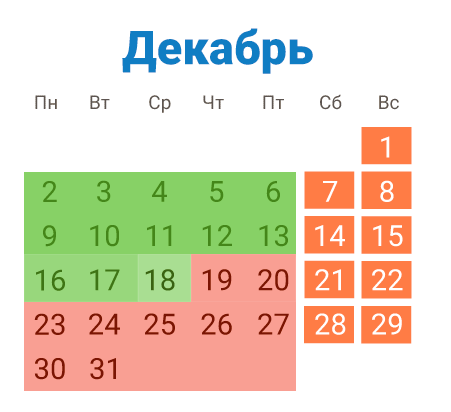

Время, в течение которого действует патент, четко обозначено в законодательстве. Оформление производится на 1-12 месяцев. Причем в отличие от предпринимателей, работающих с УСН по заявлению, с ОСНО или с ЕНВД, четко регламентированного срока перехода на патентный режим не установлено. ИП, решивший впервые зарегистрироваться в рамках ПСН, может подавать заявление в середине месяца или в середине года. Главное — правильно рассчитать срок патента, чтобы его хватило до 31 декабря. Продление действия патента на год осуществляется после подачи соответствующего заявления. Срок подачи заявления в налоговую — не позднее 20 декабря текущего.

Работа на ПСН

Подачи заявления в налоговую и оформления патента недостаточно для ведения деятельности. ИП, выбирающий новый режим, должен четко представлять открывающиеся перед ним возможности и учитывать ограничения. То есть знать, как вести деятельность на ПСН.

Территория действия патента

Ранее предприниматели могли вести работы на территории всего субъекта РФ, где был выдан патент. Однако с 2015 года введено ужесточение. Подобное действие обусловлено, в первую очередь, необходимостью точного расчета налогов. Так как декларации ИП НА ПСН не сдают, рассчитать их доход было сложно. Предприниматель, использующий ПСН, должен знать, что вести деятельность в соответствии с указанным режимом налогообложения можно исключительно в муниципальном образовании, где зарегистрировано ИП. Подобное правило отражено в пп. 1.1 пункта 8 статьи 346.43 НК РФ.

Однако не все бизнесмены должны следовать подобному ограничению. Существует список видов деятельности, на которые правило не распространяется:

- Перевозка людей и грузов посредством автомобильного транспорта

- Разносная и развозная реализация товаров в розницу

- Перевозки при помощи водного транспорта

Уменьшение территории ведения деятельности сыграло на руку и самим бизнесменам. Принятые изменения выгодны в первую очередь “сельским” предпринимателям. Для них патент стал дешевле, так как для расчета стоимости теперь используется средний показатель прибыли в конкретном населенном пункте. Естественно, в крупном городе он выше, а в малонаселенном районе — ниже.

Особенности налогообложения

Предприниматель, использующий патентный режим, уплачивает куда меньше налогов, чем ИП, работающие в рамках других режимов. Бизнесмен освобождается от:

- НДФЛ

- Налога на имущества, который должны выплачивать любые физические лица

- НДС.

С третьим пунктом все не так просто. Обязать уплачивать подобные взносы государство может и ИП, если:

- деятельность бизнесмена не попадает в список разрешенной при ПСН

- предприниматель ввозит товары из-за границы

- осуществляются операции по договорам, определенным в статье 174.1 НК РФ

Вместо указанных платежей предприниматель выплачивает определенную сумму за покупку патента. Она практически полностью заменяет налоги.

Нужно также учитывать, что правило по уплате 1% от прибыли в случае, если она составляет более 300 тысяч рублей, действует и при использовании ПСН. Но взносы нужно делать только при ведении деятельности, потенциальный доход от которой превышает указанную сумму. Причем рассчитывать установленный 1% нужно именно от разницы между последним и 300 тысячами. Предприниматели, для патента которых государство установило сумму меньше, дополнительный налог не уплачивают. Причем реальная прибыль в случае с ПСН не играет особой роли, так как сдача декларации или иной отчетности в налоговую не предусмотрена. Все операции ИП записывает в специальную книгу учета, причем для каждого вида деятельности, зарегистрированного по патенту, заводится отдельный документ.

Страховые взносы

Любой индивидуальный предприниматель обязан выплачивать взносы в определенные организации: пенсионный фонд и ФМС. Покупка патента не освобождает от их внесения. Но если ранее расчет суммы взноса велся на основании МРОТ, в 2018 году бизнесмен перечисляет фиксированный предпринимательский взнос:

- В ПФР — 26 545 рублей

- На медицинскую страховку — 5840 рублей

Общий взнос в размере 32385 рублей должен вносится до 31 декабря. Причем можно разбить сумму на равные части, уплачиваемые ежеквартально, либо перечислить ее единым платежом до конца года.

Но все же некоторые послабления для предпринимателей на ПСН имеются. Они выражаются в уменьшении взносов в ПФР, перечисляемых на работников фирмы. Последние составляют 20% от выплаченной заработной платы. Но скидка распространяется не на всех. Например, предприниматели, которые занимаются грузоперевозками, ее сохраняют. А вот ИП, работающие в сфере общественного питания, сдачи помещений или торгующие в розницу, обязаны уплачивать взносы на сотрудников в полном размере — 22%.

Выплаты за медицинскую страховку, даже если с гражданином заключен трудовой договор, для ИП на патенте не установлены.

Использование обычной и онлайн-кассы

Если деятельность ИП предусматривает торговый процесс, то бизнесменом обязательно должна использоваться касса. В 2022 году она должна быть установлена у всех предприятий на ПСН без исключения. Но некоторые переходят на режим работы с ККТ раньше, среди них предприниматели:

- Ведущие деятельность в сфере общепита

- Занимающиеся торговлей в розницу

О необходимости использования подобного оборудования сообщает ФЗ №54-ФЗ.

Причины отказа в регистрации

Налоговая при получении заявления с просьбой о переходе на ПСН изучает предпринимателя на соответствие установленным законом требованиям к ИП на УСН. Поэтому возможность получения отказа исключать нельзя. Самыми распространенными причинами запрета на покупку патента являются:

- Превышение допустимого числа работников

- Несоответствие вида деятельности предпринимателя разрешенным для работы на ПСН

- Доход ИП превышает установленную законом максимальную границу

Если бизнесмен, работающий на патенте, перестает соответствовать критериям, ему необходимо самостоятельно уведомить об этом ИФНС. Причем если местом выдачи патента является Москва, то и уведомление нужно направлять в соответствующее территориальное ведомство. Снятие с учета производится в течение 5 дней с момента получения документа от ИП.

Госдума в 2018 году рассматривала для физических лиц возможность получить патент без постановки на учет в качестве предпринимателя. В рамках проекта любой самозанятый гражданин без регистрации ИП, занимающийся определенной деятельностью, получал право использовать ПСН. Однако закон, фиксирующий подобные положения, принят не был. Поэтому сегодня покупка патента доступна исключительно ИП.

Советы адвокатов по переходу ИП на патент

Как правильно перейти на патент индивидуальному предпринимателю и какой порядок действий? Ответы на эти у и другие вопросы можно узнать у наших специалистов, заполнив форму ниже.

Как перейти с ЕНВД на патент

Время чтения: 10 минут

Нет времени читать? Оставьте почту — пришлём ссылку на статью.

С января 2022 года предпринимателям на ЕНВД придётся сменить налоговый режим. На год раньше, в январе 2022, ЕНВД отменили для всех пермских бизнесменов и для продавцов некоторых маркированных товаров. Рассказываем, кто сможет перейти с ЕНВД на патент, как это сделать и в какие сроки.

С 1 января 2022 года единый налог на вменённый доход отменили для всех бизнесменов Перми (решение Пермской городской Думы от 24.09.2019 № 204) и предпринимателей, которые продают маркированные лекарства, одежду, обувь и изделия из меха (ст. 2 п. 59 закона 325-ФЗ). Для остальных бизнесменов единый налог на вменённый доход действует до 2022 года. Предприниматели надеялись, что правительство продлит действие ЕНВД, но Минфин сказал, что этого не случится (письмо Минфина от 08.10.2019 № 03-11-11/77205).

Чтобы перейти на патент, предпринимателю нужно убедиться, что ему подходит этот налоговый режим, вовремя подать документы и оплатить патент.

Шаг 1. Убедитесь, что вам можно работать на патенте

Про условия для перехода на ПСН — в ст. 346.43 НК РФ

Патент могут купить только ИП — компаниям нельзя использовать этот налоговый режим. Если у вас ООО, переходите на УСН.

Чтобы перейти на патент, нужно соответствовать четырём условиям:

- до 15 сотрудников в штате,

- годовой оборот до 60 млн рублей,

- в регионе предусмотрен патент для вашего бизнеса,

- вы не продаёте маркированные лекарства, одежду, обувь и изделия из меха — таким бизнесменам отменили как ЕНВД, так и патент (ст. 2 п. 59 закона 325-ФЗ).

Патент изначально задумывали как альтернативу ЕНВД. Скорее всего, если раньше вы работали на вменёнке, вам можно перейти на патент. Например, в Московской области перечень видов бизнеса на ЕНВД и на патенте одинаковый.

Узнайте, можно ли вам работать по патенту, с помощью калькулятора стоимости патента на сайте налоговой. Если в калькуляторе нет вашего региона или вида деятельности, патент вам не подходит. Если вам нельзя работать на патенте, переходите на УСН.

Шаг 2. Вовремя подайте документы

С ЕНВД на патент можно перейти только со следующего года. Для этого нужно вовремя заполнить и подать два документа:

- Заявление об отказе от ЕНВД — до 31 декабря.

Скачать образец заявления - Заявление на получение патента — не меньше чем за 10 рабочих дней до начала работы по патенту. Патент можно купить на срок от 1 до 12 месяцев в рамках одного календарного года — его нужно указать в заявлении.

Скачать образец заявления

Удобнее подать оба документа сразу, но можно и по отдельности: сначала написать заявление про отказ от ЕНВД, а позже — на получение патента. Главное — правильно указать в заявлениях даты, в которые вы хотите уйти с ЕНВД и начать работать по патенту. Лучше подстраховаться и подать документы заранее, на случай, если они поздно попадут к инспектору или он обнаружит в них ошибки и вернёт на доработку.

Есть четыре способа подать документы в свою налоговую инспекцию:

- прислать по почте;

- принести самостоятельно;

- передать с представителем по нотариальной доверенности;

- отправить через личный кабинет на сайте налоговой, если у вас есть электронная подпись.

Шаг 3. Оплатите патент

Через пять рабочих дней обратитесь в налоговую. Если заявление одобрили, вам выдадут документ о получении патента и платёжку на оплату или лист с реквизитами, на которые нужно перевести деньги. Платёжку можно создать самостоятельно на сайте налоговой.

О том, как платить за патент — в ст. 346.51 НК РФ

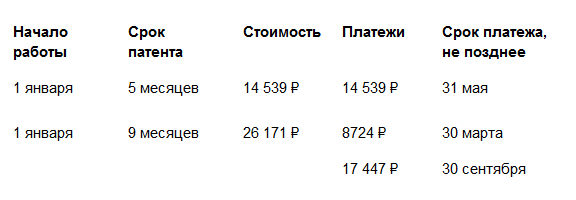

Порядок оплаты зависит от срока действия патента:

- До 6 месяцев — всю сумму нужно заплатить до конца срока действия патента.

- От 6 до 12 месяцев — треть суммы нужно заплатить в течение 90 дней после начала работы, остальное — до конца срока действия патента.

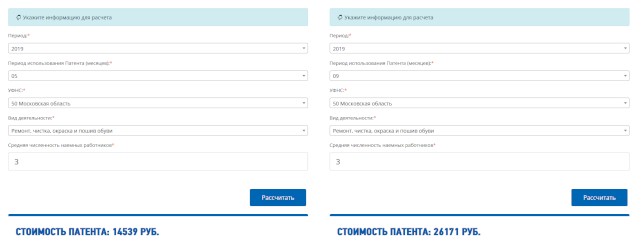

Например, владелец мастерской по ремонту обуви в Московской области планирует с 1 января 2022 года перейти на патент, у него три работника. Рассчитаем стоимость патента на пять и девять месяцев с помощью калькулятора на сайте налоговой:

Памятка

Перейти с ЕНВД на патент можно только с 1 января.

Шаг 1. Убедитесь, что вам можно работать на патентной системе налогообложения.

Шаг 2. До 18 декабря подайте заявление об отказе от ЕНВД и о переходе на ПНС.

Шаг 3. Оплатите патент.

Спросите бухгалтера, если у вас Эвотор

Для ИП

Название: Онлайн-бухгалтер для предпринимателей

Цена: От 0 ₽ в год

платные тарифы — 30 дней бесплатно

Как работает: Приложение «ДокиОки» поможет отправить декларации с применением ЭЦП, подготовит квитанции, кадровые документы и больничные листы, рассчитает налоги, зарплаты и отпускные, а также напомнит обо всех важных событиях налогового календаря, чтобы вы не получили штраф.

Для юридических лиц

Название: Мое Дело Интернет-бухгалтерия

Цена: От 9996 ₽ в год

3 дня бесплатно

Как работает: Сервис «Моё дело» — это удобная бухгалтерия для бизнеса. Чтобы не нанимать в штат дополнительного сотрудника, передайте всю работу сотрудникам сервиса. Команда профессиональных бухгалтеров поможет работать с документами, кадрами и отчетностью и подскажет, как сократить налоги.

Автору помогала Катерина Земскова, консультант по налогам и бухгалтерскому учёту

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите 111 Ctrl+Enter.

Действующий ИП может перейти с ЕНВД на патент только с 2017 года

Индивидуальный предприниматель, в соответствии с действующим налоговым законодательством, может поменять систему в виде ЕНВД на ПСН только со следующего календарного года, т.е. с 1 января 2017 года.

Налогоплательщики ЕНВД вправе перейти на иной режим налогообложения, предусмотренный НК РФ, только со следующего календарного года.

На написание новой статьи меня вдохновил следующий вопрос от одного постоянного читателя сайта о применении ПСН при оказании транспортных услуг: «Как перейти с ЕНВД на ПСН. Какие налоги, отчеты, ведение бух. учета и т.д.?»

Процедура замены ЕНВД на ПСН

Первое, на что хочется обратить внимание, что перейти предпринимателю с ЕНВД на ПСН можно будет не ранее, чем с 1 января 2017 года. Об этом прямо указано в п. 1 ст. 346.28 НК РФ:

Налогоплательщики единого налога вправе перейти на иной режим налогообложения, предусмотренный настоящим Кодексом, со следующего календарного года…

Приняв решение о смене системы налогообложения, в декабре 2016 года нужно подать в налоговую инспекцию заявление на патент по форме № 26.5-1. Важно: заявление подается не позднее, чем за 10 рабочих дней до 1 января 2017 года, т.е. до 16 декабря 2016 года.

В заявлении указывается срок на который берется патент: от 1 до 12 месяцев. Патент, в отличии от иных систем налогообложения, автоматически не продлевается. Т.е. не забывайте подавать заявление каждый раз не позднее 10-ти рабочих дней до 1 числа месяца начала применения патента.

И последнее, что надо будет обязательно сделать — в январе 2017 года после новогодних праздников в течение 5 рабочих дней подать заявление о снятии ИП в качестве плательщика ЕНВД по форме № ЕНВД-4. Если это не сделать, то налоговая инспекция потребует представить декларации по ЕНВД с уплатой налога за весь период, пока предприниматель не подаст данное заявление.

Отчетность и ведение бухгалтерского учета у ИП на патенте

Патент заменяет собой декларацию, т.е. никакой отчетности в рамках деятельности, указанной в патенте, больше подавать не нужно. Но, если у ИП есть работники, то вся отчетность по ним в ИФНС (6-НДФЛ, Сведения о среднесписочной численности, 2-НДФЛ) и внебюджетные фонды (СЗВ-М, 4-ФСС, РСВ-1) подается на общих основаниях. Кроме того, в следующем году хотят часть функций по контролю за начислением и собираемостью взносов передать налоговикам, что автоматически приведет к появлению новых форм отчетов.

Бухгалтерский учет предпринимателями на патенте не ведется, но в отличии от ЕНВД, предприниматели на патенте учитываю свои доходы в Книге учета доходов. Книга заводится на календарный год и на каждый патент!

Налоги и страховые взносы на ПСН

В каждой области, крае и республике свои размеры потенциально возможного дохода (далее для сокращения — «РПВД«), исходя из которых рассчитываются патенты, и устанавливаются они региональными законами. Например: там, где я живу, действует Закон Кировской области от 29.11.2012 № 221-ЗО (ред. от 05.11.2015) «О патентной системе налогообложения на территории Кировской области.»

Региональные законодатели имеют право снижать РПВД в зависимости от места осуществления деятельности, т.е. чем меньше населенный пункт, тем меньше ставка РПВД. Исключением являются грузо- и пассажирские перевозки, разносная и развозная торговля. Для этих видов деятельности размер дохода един для всего региона.

РПВД по одному и тому же виду деятельности может быть увеличен в зависимости от количества работников, автомобилей, торговых точек, размера торговой площади магазина и т.п. Всё это прописано в законе.

В частности, в моем регионе, если ознакомиться с вышеуказанным законом, РПВД при осуществлении грузоперевозок для одного автомобиля равен 150600 руб., для 2-х — 301200 руб. и т.д.

Как и в ЕНВД, размер патента каждый год индексируется на коэффициент-дефлятор. В 2016 году он равен 1,329.

Рассчитаем размер потенциально возможного дохода за 2016 год для предпринимателя из Кировской области, который осуществляет деятельность по грузоперевозкам на 2-х автомобилях:

301200 * 1,329 = 400294,80 руб. Цифру 301200, напоминаю, я взял из Закона.

По общему правилу, налоговая ставка по патенту равна 6%. Т.е. чтобы узнать размер патента нам нужно рассчитанный ранее РПВД за конкретный год умножить на 6%:

400294,80 * 6% = 24 018 руб. (округляем до целых рублей).

24018 руб. — это размер патента за целый год. Если патент берется на несколько месяцев, то указанную сумму делим на 12 и умножаем на нужное кол-во месяцев.

Стоит отметить, что все вышеуказанные расчеты предприниматель не обязан делать, так как это сделает за него налоговая инспекция и и точную сумму патентного налога укажет в выданном патенте.

С порядком уплаты патентного налога, а также ставками страховых взносов за работников можно ознакомиться в данной статье, которая была написана еще в 2015 году, но до сих пор актуальна. Поэтому еще раз расписывать эти вопросы не буду.

И последнее. Для ИП, применяющего ПСН, доходом для исчисления страхового взноса в размере 1%, является не фактический доход, а размер потенциально возможного дохода из патента. В нашем примере это была сумма — 400294,80 руб. Если предприниматель брал патент не на весь год, то и доход для расчета 1% уменьшается соразмерно отработанным месяцам.

На этом заканчиваю. Если есть, что спросить, задавайте свой вопрос ниже в комментариях.

Как перейти с енвд на патент

опубликовано: № 10 (1320) – март 2018, добавлено: 14.03.2018

опубликовано: № 10 (1320) – март 2018, добавлено: 14.03.2018  комментарии

комментарии

Тематики:  ЕНВД

ЕНВД  Контрольно-кассовая техника

Контрольно-кассовая техника  Страховые взносы

Страховые взносы  Специальные налоговые режимы

Специальные налоговые режимы  Патентная система налогообложения

Патентная система налогообложения

Показано только начало документа. Для просмотра всего текста необходимо оформить подписку на журнал АМБ-Экспресс:

Подскажите, пожалуйста, как правильно перейти с ЕНВД на патент индивидуальному предпринимателю с наемными работниками? Основной вид деятельности – розничная торговля, использует две торговых площади (50 кв. м и 32 кв. м).

Как рассчитать, сколько стоит патент? Когда платить за патент? На какой период приобретается патент? Взносы за наемных работников не учитывать при оплате за патент? Кассовый аппарат применять с 01.07.2018 г. на обеих торговых площадях? Какую книгу по учету доходов вести (форма книги как на УСН, возможно)? Какая отчетность представляется в налоговую инспекцию?

Согласно ст. 346.28 НК РФ организации и индивидуальные предприниматели переходят на уплату ЕНВД добровольно.

По общему правилу налогоплательщики ЕНВД вправе перейти на иной режим налогообложения, предусмотренный НК РФ, со следующего календарного года.

В письме от 28.07.2017 г. № СД-4-3/14850 ФНС РФ разъяснила, что если индивидуальный предприниматель без нарушения положений главы 26.3 НК РФ применяет ЕНВД в отношении одного вида предпринимательской деятельности на территории одного муниципального образования, то он не вправе до конца календарного года перейти в отношении этого вида деятельности на патентную систему налогообложения.

Следовательно, индивидуальный предприниматель вправе перейти в отношении такой предпринимательской деятельности на иной режим налогообложения, в том числе на ПСН, только со следующего календарного года.

Ст. 346.28 НК РФ установлено, что снятие с учета налогоплательщика ЕНВД при переходе на иной режим налогообложения осуществляется на основании заявления, представленного в налоговый орган в течение пяти дней со дня перехода на иной режим налогообложения.

Датой снятия с учета налогоплательщика ЕНВД в указанном случае считается указанная в заявлении дата перехода на иной режим налогообложения.

Налоговый орган в течение пяти дней со дня получения от налогоплательщика заявления о снятии с учета в качестве налогоплательщика единого налога направляет ему уведомление о снятии его с учета.

Форма Заявления о снятии с учета индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности (форма № ЕНВД-4) утверждена приказом ФНС РФ от 11.12.2012 г. № ММВ-7-6/941@.

Если заявление о снятии с учета подано позднее установленного срока (позднее 5 дней), то снятие с учета этого налогоплательщика и направление ему уведомления о снятии его с учета в качестве налогоплательщика ЕНВД осуществляются не ранее последнего дня месяца, в котором представлено указанное заявление.

Датой снятия с учета в данном случае является последний день месяца, в котором представлено заявление о снятии с учета.

Минфин РФ считает, что налогоплательщики должны уплачивать ЕНВД до снятия их с учета в качестве плательщиков ЕНВД и получения уведомления от налогового органа о снятии с учета в качестве плательщика ЕНВД в соответствии с п. 3 ст. 346.28 НК РФ (письмо от 06.04.2011 г. № 03-11-11/83).

Чтобы перейти на патентную систему налогообложения, предприниматель должен обратиться в налоговый орган по месту жительства не позднее чем за 10 дней до начала примененияиндивидуальным предпринимателем ПСН с заявлением на получение патента.

Форма Заявления на получение патента (форма № 26.5-1) утверждена приказом ФНС РФ от 11.07.2017 г. № ММВ-7-3/544@.

Постановка на учет индивидуального предпринимателя в качестве налогоплательщика, применяющего ПСН, осуществляется налоговым органом, в который он обратился с заявлением на получение патента, на основании указанного заявления в течение 5 дней со дня его получения.

Документом, удостоверяющим право на применение ПСН, является патент на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта РФ введена ПСН (ст. 346.45 НК РФ).

Датой постановки индивидуального предпринимателя на учет в налоговом органе является дата начала действия патента.

В течение 5 дней со дня получения заявления

Данный раздел/документ открыт только зарегистрированным пользователям, которые оформили подписку на журнал АБ-Экспресс!

Переход с ЕНВД и ПСН при реализации маркированных товаров

С 1 января 2022 года вступают изменения в ст. 346.27 часть 2 НК РФ. В соответствие с указанными изменениями налогоплательщики, применяющие ЕНВД и патент, не имеют право реализовывать следующие маркированные товары: лекарственные препараты, обувь и одежду из натурального меха. Соответственно, для продолжения своей деятельности такие наши клиенты должны сменить систему налогообложения на УСН или на ОСН.

1. Выбор другой системы налогообложения

Переход с ЕНВД на УСН

Налогоплательщики, применяющие ЕНВД, имеют право перейти на УСН, если они соответствуют условиям применения (ст. 346.12 НК РФ).

Добровольно перейти на уплату УСН организация или предприниматель, уплачивающие ЕНВД, могут только со следующего календарного года.

Для перехода на УСН организация или предприниматель, ранее уплачивавшие ЕНВД, должны:

- подать уведомление о переходе на УСН в свою налоговую инспекцию;

- сняться с налогового учета в качестве плательщика ЕНВД.

1.1. Согласно п. 1 ст. 346.13 НК РФ организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения. Т.е. направить уведомление (форма 26.2-1 с КНД 1150001) не позднее 31.12.2019 года.

1.2. Согласно абз. 3 п. 3 ст. 346.28 НК РФ Заявление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика вмененного налога (по форме ЕНВД-3 с КНД 1111050 для организации, ЕНВД-4 с КНД 1112017 для ИП) необходимо направить в течение первых 5 рабочих дней января следующего года. Т.е. не позднее 15.01.2022 года.

Следует отметить, что заявление о снятии с учета в качестве плательщика ЕНВД организация или ИП должны подать в ту налоговую инспекцию, где они состоят на учете в качестве плательщиков ЕНВД.

По общему правилу датой снятия с учета плательщика ЕНВД будет считаться дата, указанная в заявлении налогоплательщика.

Получив это заявление, налоговый орган в течение пяти рабочих дней снимет налогоплательщика с учета и выдаст соответствующее уведомление.

Переход с ЕНВД на ОСН

Налогоплательщики могут добровольно отказаться от ЕНВД и перейти на ОСН.

Отказаться можно только с начала следующего календарного года. То есть переход на общую систему налогообложения состоится не ранее 1 января нового года (п. 1 ст. 346.28 НК).

Для перехода организации и индивидуальные предприниматели, ранее уплачивавшие ЕНВД, должны:

- сняться с налогового учета в качестве плательщика ЕНВД.

Согласно абз. 3 п. 3 ст. 346.28 НК РФ Заявление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика вмененного налога (по форме ЕНВД-3 с КНД 1111050 для организации, ЕНВД-4 с КНД 1112017 для ИП) необходимо направить в течение первых 5 рабочих дней января следующего года. Т.е. не позднее 15.01.2022 года.

Следует отметить, что заявление о снятии с учета в качестве плательщика ЕНВД организация или ИП должны подать в ту налоговую инспекцию, где они состоят на учете в качестве плательщиков ЕНВД.

По общему правилу датой снятия с учета плательщика ЕНВД будет считаться дата, указанная в заявлении налогоплательщика.

Получив это заявление, налоговый орган в течение пяти рабочих дней снимет налогоплательщика с учета и выдаст соответствующее уведомление.

Автоматически налоговая служба переведет налогоплательщика на ОСН.

Переход с ПСН на УСН

Индивидуальные предприниматели, применяющие патентную систему налогообложения, могут перейти на УСН с начала календарного года. Для перехода им необходимо:

- подать уведомление о переходе на УСН в свою налоговую инспекцию;

- не продлевать патент.

Согласно п. 1 ст. 346.13 НК РФ индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения. Т.е. направить уведомление (форма 26.2-1 с КНД 1150001) не позднее 31.12.2019 года.

2. Отправка документов в ФНС

Если вы используете наше ПО для представления отчетности, чтобы сформировать уведомление о переходе, воспользуйтесь статьей «Формирование документов для ФНС».

Отправить заявку на подключение к нашей системе для представления отчетности вы можете на странице нашего сайта.

3. Изменение настроек ККТ

Важно! Фискальный накопитель нужно менять, только если:

- вы переходите на ОСН,

и - в паспорте фискального накопителя есть ограничения для ОСН. которые установил его производитель. Например, ФН от производителя «Инвента» на 36 месяцев можно использовать на ОСН только при оказании услуг.

В остальных случаях его можно использовать до окончания срока действия.

После смены системы налогообложения вам необходимо изменить настройки ККТ:

- Перерегистрировать ККТ в ФНС. В заявлении на перерегистрацию необходимо выбрать «Перерегистрация ККТ по иным причинам»;

- Изменить систему налогообложения у товаров.

Это нужно сделать после закрытия последней кассовой смены в старом году и до ее открытия в новом.

Вы можете сделать всё это:

- Самостоятельно;

- С помощью наших партнеров,

- С помощью наших специалистов (если касса одной из моделей «ШТРИХ», «АТОЛ», «МЕРКУРИЙ»).

Что выгоднее: ЕНВД или патент?

В России существует довольно гибкая система налогообложения. Благодаря ей каждый предприниматель может выбрать наиболее выгодную схему уплаты налогов. Это приводит к тому, что бизнес в стране развивается весьма активно. Сейчас многие задумываются, на какой системе налогообложения остановиться – ЕНВД или патенте. Далее будет более подробно рассказано о каждом варианте. После досконального изучения схем уплаты налогов можно будет определиться с налогообложением для конкретного бизнеса.

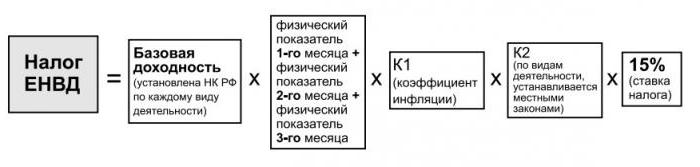

ЕНВД – это.

Для начала разберемся, что собой представляет каждый вариант развития событий. С давних пор всем известен ЕНВД. Это единый налог на вмененный доход. Его также называют “вмененкой”.

ЕНВД или патент – что предпочтительнее для предпринимателя? При едином налоге на вмененный доход ООО или ИП платит всего 1 налог. Он, как нетрудно догадаться, называется вмененным. Больше никаких налоговых платежей не положено. Помимо уплаты ЕНВД, гражданин должен производить страховые вносы.

Патент

Патентная система налогообложения в России появилась не так давно. Но она начала сразу привлекать бизнесменов.

ЕНВД или патент – на чем остановиться? Патентная система налогообложения (ПСН) не предусматривает уплату каких-либо налогов во время работы. ИП платит за патент заранее. Во время расчетов будет учитываться предполагаемая прибыль за тот или иной период. ПСН может оформляться минимум на 1 и максимум на 12 месяцев.

Ставки налога

Что лучше – ЕНВД или патент? Для ИП решение данного вопроса играет огромную роль. Поэтому далее будет более подробно рассказано об особенностях каждого режима налогообложения.

Важно понимать, какой является налоговая ставка в том или ином случае. ЕНВД предусматривает уплату 15 % от вмененного дохода, в то время как ПСН позволяет платить всего 6 % от предполагаемой прибыли. Несмотря на это, иногда ЕНВД меньше, чем НДФЛ по патенту. На эту особенность необходимо обращать внимание при выборе режима уплаты налогов.

Уплата налогов

Как происходит расчет с государством в обоих случаях? Что предпочтительнее выбирать – ЕНВД или патент?

При “вмененке” имеет место ежеквартальная отчетность. Вместе с ней организация должна уплачивать налоги. Полная сумма платежа вносится в казну государства не позднее 25 числа месяца, следующего за отчетным.

В случае с патентом все несколько иначе. Существует 2 варианта развития событий:

- Патент оформлен на 6 месяцев и меньше. В данной ситуации нужно уплатить налог не позже, чем через 25 дней после начала действия документа.

- ПСН применяется больше полугода. Тогда треть суммы нужно уплатить точно так же, как и в прошлом случае. Остаток (2/3) необходимо внести в казну не позже, чем за 30 дней до окончания действия патента.

Если не хочется постоянно платить налоги, рекомендуется выбирать патент. Но это далеко не единственная особенность, достойная внимания. В некоторых случаях ЕНВД оказывается более выгодным режимом.

Ограничения

Главное, внимательно изучить все плюсы и минусы каждого варианта развития событий. Патент или ЕНВД – что выгоднее? Ответить однозначно на этот вопрос не получится. В каждом регионе у ПСН и “вмененки” разные размеры.

Во время выбора налогообложения для ИП необходимо принять во внимание некоторые ограничения. Не всегда можно остановиться на той или иной системе.

Например, ЕНВД применяется только в определенных типах деятельности. Патент же может быть оформлен почти на любой бизнес.

У ЕНВД существуют следующие особенности:

- по доходам “вмененка” не ограничена;

- можно применять только в отдельной деятельности (ее нужно уточнять в каждом регионе отдельно);

- нельзя использовать ЕНВД, если численность работников компании превышает 100 человек;

- перейти на новую систему налогообложения можно только с начала нового года.

У патента тоже есть ограничения. А именно:

- годовой доход не должен превышать 60 миллионов в год, если применяется совмещение с другими системами налогообложения;

- нельзя оформить патент в компании более чем с 15 сотрудниками.

В обоих случаях предприниматель может не пользоваться КТ. Это значительно облегчает жизнь.

Отчетность

ЕНВД или патент – что лучше? Огромную роль для бизнеса играет отчетность. Что предусматривается по “вмененке” и ПСН в данной сфере?

ЕНВД требует от предпринимателя поквартальной отчетности. Налоговая декларация подается до 20 числа месяца, идущего после отчетного.

При ПСН никакой отчетности не требуется. ИП изначально уплачивает НДФЛ за период действия документа, после чего он освобождается от отчетности. Указывать свой доход не нужно.

Также следует обратить внимание на другую особенность данных систем налогообложения. Задумываясь, что предпочтительнее – ЕНВД или патент, необходимо уяснить: “вмененка” освобождает от необходимости учета доходов и расходов. Все соответствующие данные вносятся в декларацию.

При патенте ИП освобождается от заполнения формы 3-НДФЛ. Вместо этого придется вести учет доходов и расходов в специализированном журнале.

Уменьшение налогов

В чем заключается отличие ЕНВД от патента? На основании всего вышесказанного можно прийти к выводу о том, что данные режимы немного похожи между собой. Но и существенная разница у них тоже есть.

ЕНВД позволяет уменьшать налоги на произведенные страховые взносы. Это значит, что ИП может вычесть 100 % суммы отчислений в ПФР и ФСС за себя и 50 % их же, но уплаченных за сотрудников. Таким образом, налог уменьшается.

При ПСН уменьшение налогов не предусмотрено. Гражданин обязан производить отчисления во внебюджетные фонды по общим правилам. И налог уплачивается им в полном размере.

Способы перехода

Как перейти с ЕНВД на патент и обратно? Следует учесть некоторые особенности данных процедур.

Например, то, что при “вмененке” применять новый режим налогообложения можно только с нового года. Если используется патент, ИП может перейти на ЕНВД после окончания действия патента.

Вмененный налог требует подачи заявления о снятии со специального режима. Сделать это необходимо не позже, чем через 5 дней после прекращения действия “вмененки”. В случае с патентом подавать заявление о снятии со спецрежима не нужно.

Переход с патента на ЕНВД осуществляется в ФНС по месту регистрации гражданина в качестве ИП. Если необходимо поменять “вмененку” на ПСН, требуется обращаться в налоговый орган по месту осуществления предпринимательской деятельности.

Сроки подачи заявлений о переходе на спецрежим тоже отличаются. При ЕНВД необходимо обращаться в ФНС максимум через 5 дней после начала применения системы налогообложения. ПСН требует подачи соответствующего заявления не позже, чем через 10 дней с момента начала действия патента. Запросы на патент подаются ежегодно.

В остальном система перехода на новый режим уплаты налогов остается одинаковой – ИП должен написать соответствующее заявление и подать его в ФНС.

Плюсы и минусы ЕНВД

Что лучше использовать для предпринимательства – ЕНВД или патент? Из всего, что было сказано ранее, можно выделить несколько плюсов и минусов каждого режима.

Начнем с ЕНВД. Его положительные стороны:

- простая налоговая отчетность;

- отсутствие особенностей при расчете налогов;

- нет зависимости от реального дохода ИП;

- возможность уменьшения налога за счет страховых отчислений;

- можно не применять кассовую технику.

Но и недостатки у данного режима тоже имеются. Например:

- строгое ограничение по областям применения;

- с 2018 года вмененный налог планируют отменить;

- фиксированный налог при минимальных доходах;

- необходимость подавать налоговую декларацию.

Теперь можно представить, что собой в целом представляет “вмененка”. Каждый предприниматель способен сам решить, насколько данный режим выгоден для той или иной деятельности.

Преимущества и недостатки ПСН

ЕНВД или патент – что предпочтительнее для индивидуальных предпринимателей? У ПСН тоже есть свои плюсы и минусы.

Например, патент обладает следующими преимуществами:

- маленькая налоговая ставка;

- независимость от доходов;

- гибкие сроки применения документа;

- не нужно подавать налоговую декларацию;

- освобождение от применения КТ.

Недостатки ПСН выделяют зачастую следующие:

- ограничения деятельности, позволяющей применять патент;

- возможность оформления только ИП;

- отсутствие возможности уменьшения налогов за счет страховых взносов;

- жесткие рамки в численности работников компании и в доходах;

- в некоторых регионах стоимость патента может быть очень высокой.

Теперь понятно, что собой в целом представляет патент в России. Какие выводы можно сделать из всего вышесказанного? Что выгоднее – патент или ЕНВД для ИП? Этот вопрос каждый решает сам, рассчитав свои силы и возможности.

Определяемся с выбором

Так что лучше – ЕНВД или патент? Для ИП этот вопрос остается вечной загадкой. Ведь в целом эти системы уплаты налогов похожи между собой.

На сегодняшний день рекомендуется применять “вмененку” тогда, когда это возможно. Но ввиду грядущей отмены ЕНВД нужно решить, что делать в 2018 году. Придется выбирать между УСН и ПСН.

Вообще, при определении режима уплаты налогов требуется обратить внимание на:

- количество сотрудников;

- реальные и предположительные доходы компании;

- необходимость подачи деклараций и учета доходов;

- размер налогов в том или ином случае.

Некоторые предприниматели могут пользоваться ЕНВД на выгодных условиях, а кто-то находится в плюсе при патенте. Поэтому однозначно ответить на вопрос о том, что лучше – ЕНВД или патент, – трудно. Оценивая перечисленные нюансы, каждый ИП должен сам решить, какой режим налогообложения использовать.